前言

游戏行业在过去20年里飞速发展,2022年全球游戏市场收入规模预计达2000亿美元,同比2021年增长5.4%,全球玩家规模也预计突破30亿人,达历史新高。增长的同时也存在隐忧,相关增速相比前几年有所放缓,在部分地区甚至出现游戏收入减少、玩家流失的情况。

其中韩国游戏行业的负增长尤为明显:2022年韩国市场手游下载量同比下降15%,手游月活跃玩家数量同比下降10.6%,减少近270万人;韩国传统游戏三大厂商的股价和市值均出现大跌(NCsoft下跌53.12%,Nexon下跌30.59%,Netmarble下跌17%)。

其他相关数据也在预示着游戏市场正在走出红利期,进入存量博弈的阶段,而对韩国游戏厂商来说,更是迫切的需要找到新的增长点。

Wemade作为首家布局链游赛道的韩国传统游戏企业,2021年通过链改游戏《Mir4》取得不错的业绩,让大家看到救命稻草。即使存在多方政策压力,韩国游戏企业仍争相把PlaytoEarn,NFT等链游元素融入自家新发布的游戏当中,只是如何链改仍未明朗,也成为各游戏厂商需要直面的问题。

在此背景下,我们决定从事实和数据的角度,对韩国游戏厂家链改现状进行拆解和梳理,从而了解当下传统游戏厂家链改的发展状况及未来趋势。

全球游戏增速放缓

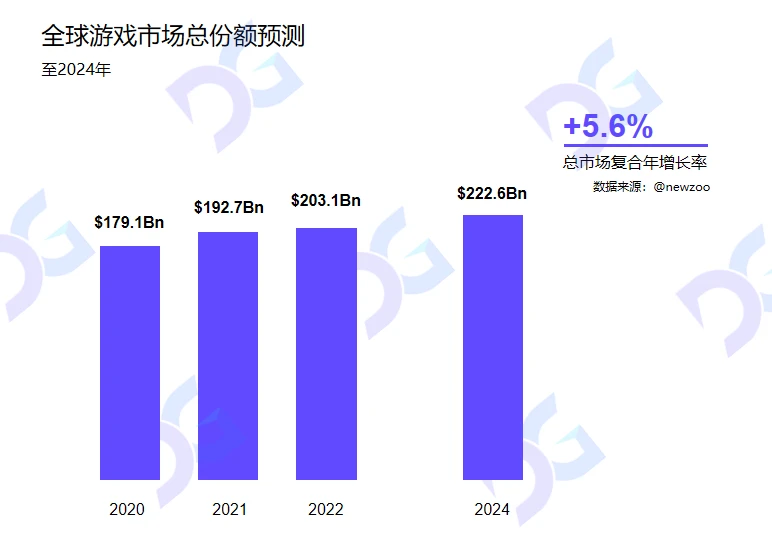

2022年全球游戏市场规模增速有所放缓,增速为5.6%,相比去年7.5%的增速下降了1.9%。

全球游戏市场总份额预测图

2022年6月全球整体的在线游戏数量相比去年同期呈下降的态势,主要国家地区的降幅均达到了9%以上。

2021上半年VS2022上半年全球主要国家/地区App Store在线游戏数量

苹果公司对其生态加大了监管力度,清退了大量低品质的游戏。对于韩国游戏厂家来说,国内市场经过多年发展后趋于饱和,海外市场面临激烈的竞争,急需在玩法创新和全球化以外,寻求更为广阔的增量市场。

韩国游戏产业综述

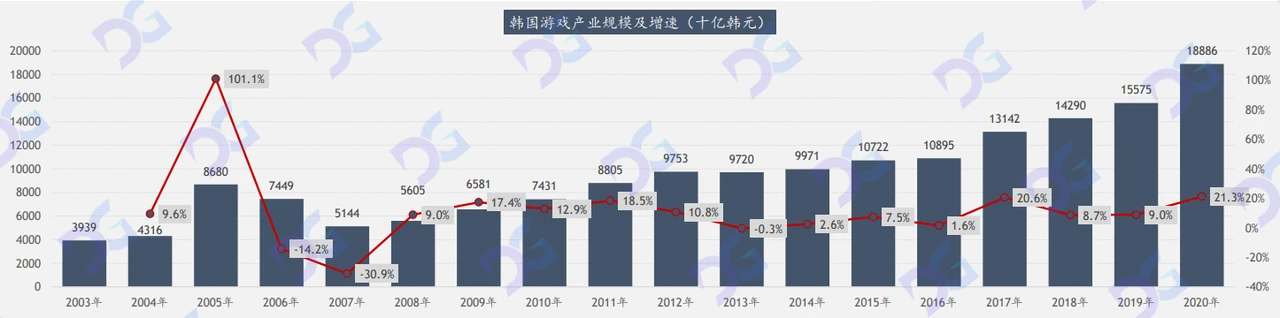

韩国游戏产业规模及增速图

韩国游戏文化起源于街机游戏,1970年开始萌芽到80年初火爆,在此期间国内游戏厅与玩家数量大幅增加,游戏产业高速发展。在98年因亚洲金融危机后出现短暂停滞,但随着韩国政府正式提出“文化立国”战略,韩国游戏产业迎来黄金十年,领先的游戏研发能力使其推出了众多爆款游戏,并向全球输出。直到2011年,端游市场趋于饱和,国内对16岁以下青少年限制网络游戏时间,韩国游戏产业增速开始放缓并在2013年出现负增长。2014年手游这个新兴的市场出现,韩国游戏厂家开始跑步入局,经典IP不断被手游化,迎来行业的2次增长,到2020年韩国游戏产业连续7年正增长。到近两年,在手游市场趋于饱和,疫情红利褪去和竞争升级等多种因数叠加下,韩国游戏产业再次出现增长乏力的迹象。

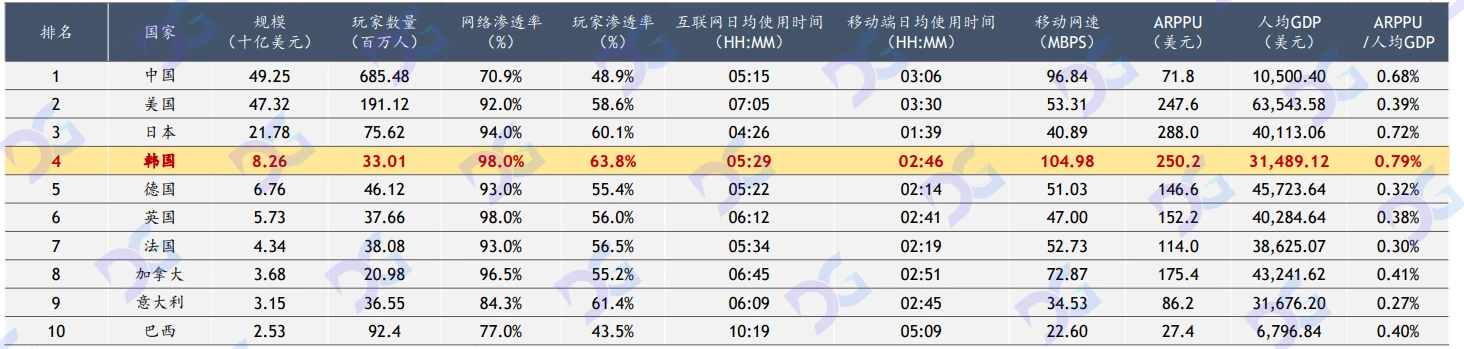

全球游戏市场总览图

韩国游戏市场规模排名全球第四,达82亿美元。网民渗透率98%,位列第一,玩家付费意愿强,人均游戏支出(ARPPU)为250美元,全球排名第二。可以看出韩国本土游戏生态极具生命力。

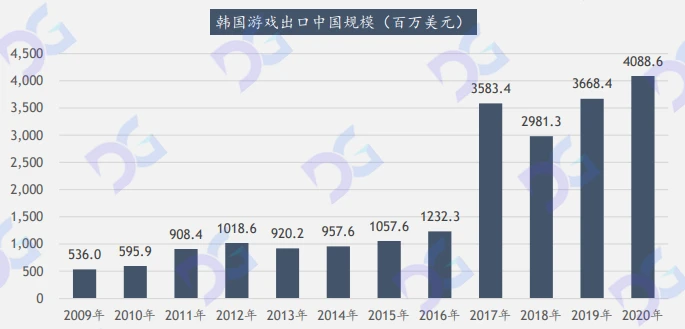

韩国游戏出口中国规模图

此外韩国游戏在亚洲的影响力一直很强大,韩国游戏出口中国市场占比一直处于领先地位,2017年随着《绝地求生》在中国的火爆,韩国出口中国的规模达到35亿美元,同比增长191%,2020年出口规模达到40亿美金。

韩国游戏企业收入增速放缓

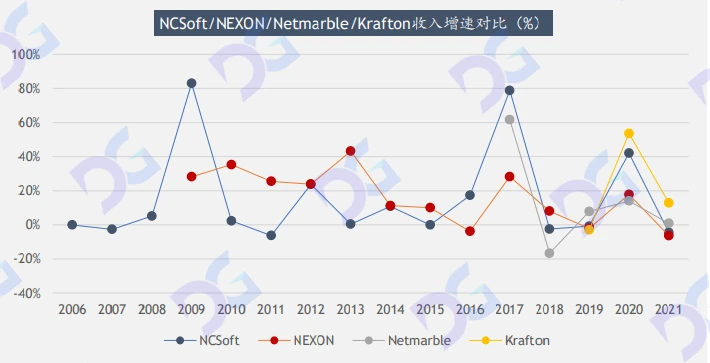

韩国四大游戏厂商收入增速对比图

如前言中提及,近两年韩国游戏市场出现了月活玩家数量下降,游戏企业股价暴跌的情况。从图中我们也可以清晰的看出,韩国市值前4的游戏厂家,收入增速均下降至低位。

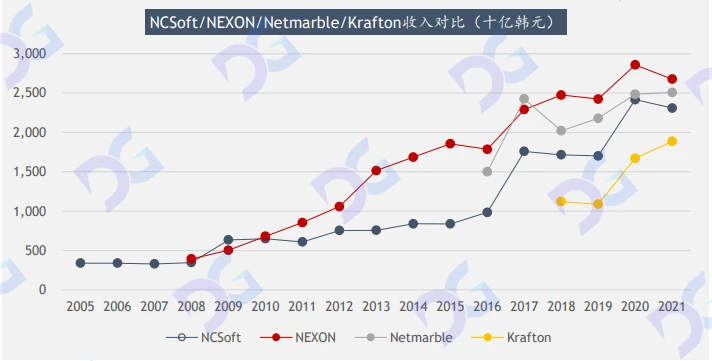

韩国四大游戏厂商收入对比图

4家公司的收入增速呈现宽幅波动,这与游戏公司产品发布呈周期化相吻合,增长并非线性提升,而是“台阶式”上升。

这4家头部的韩国游戏企业,均不同程度地宣布进军链游及元宇宙相关赛道。

以韩国传统游戏企业中,Wemade、Kakao、Netmarble、Com2us是目前元宇宙布局最积极的公司。

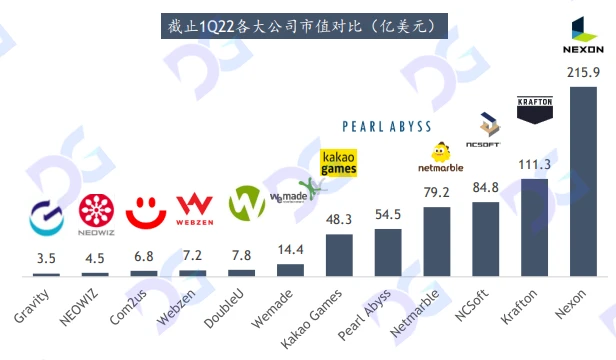

韩国游戏企业1Q22最新排名图

Wemade,第一家吃到链游红利的韩国企业

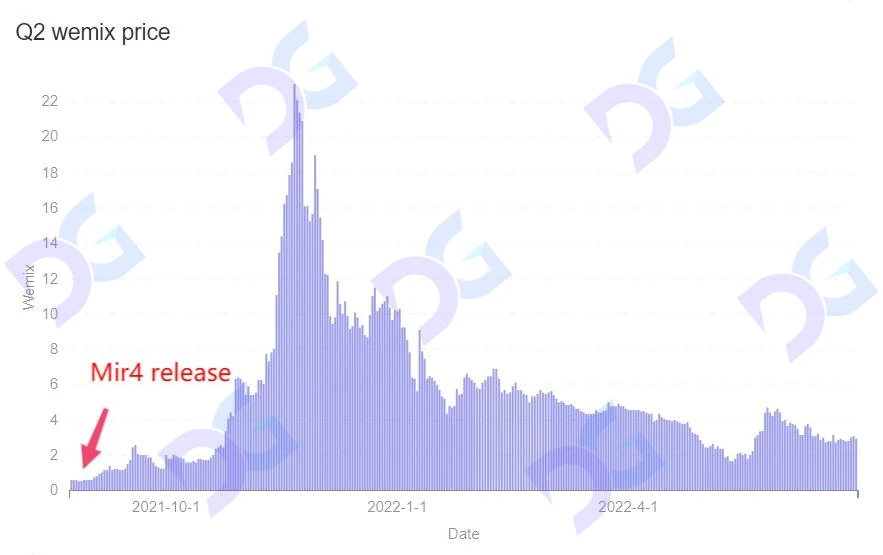

Wemix价格走势图

2021 年8月26日,Wemade推出链改游戏 Mir4,一上线便受到全球新老玩家的追捧,在多个国家谷歌商店畅销榜稳居TOP5,高峰时全球同时在线人数超过140万,月活一度达到623 万人。

其链游平台币Wemix也随着Mir4的火热而大幅上涨,一时风光无限。

Mir4给Wemade带来的财务变化

从财务报表中,我们可以看到Mir4给Wemade带来了明显财务变化。

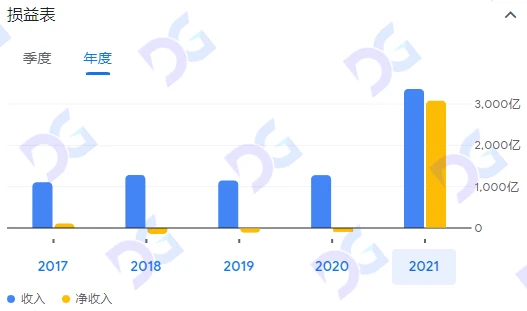

Wemade收入损益表

在2017-2020的4年间,Wemade的年收入均在千亿韩元上下波动,净收入也连续三内为负值。2021年迎来的爆发,年度收入为3349.8亿韩元,同比增长164%,年度净收入为3066.9亿韩元,同比增长4515%。

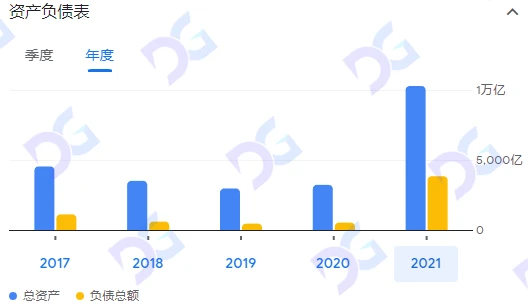

Wemade资产负债表

总资产突破1万亿韩元,同比增长了219%;负债总额为3835亿,同比增长625%。

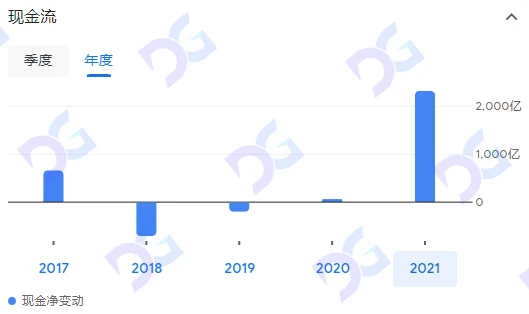

Wemade现金流统计表

现金流净变动为2315亿韩元,同比增长5584%;2021年度净收入达到创纪录的3066亿韩元,约2.34亿美元,同比增长4515%。

综上可以看出:

抢先布局元宇宙和链游赛道,确实给Wemade的财务带来了立竿见影的爆发性增长,Wemade股价也在Mir4全球发布后从3万韩元一路推升到23万韩元,足见当时市场对链游和Wemade的信心,市值也一跃进入韩国游戏企业第一梯队。有韩国媒体甚至说:“《Mir4》有望让娱美德成为行业的游戏规则改变者,引领P2E模式的范式转变。”

韩国头部游戏企业随后争相布局链游相关赛道,试图重振停滞不前的收入增长。

Wemade财务梳理

Mir4具体如何改变Wemade财务情况,我们需要梳理Wemade近几季度的财务情况。

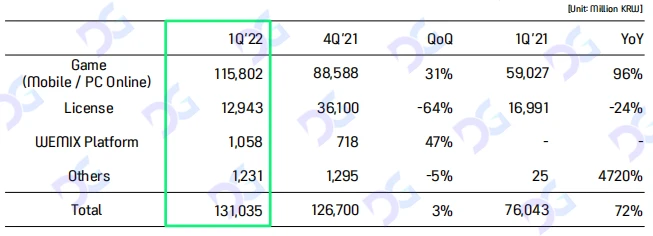

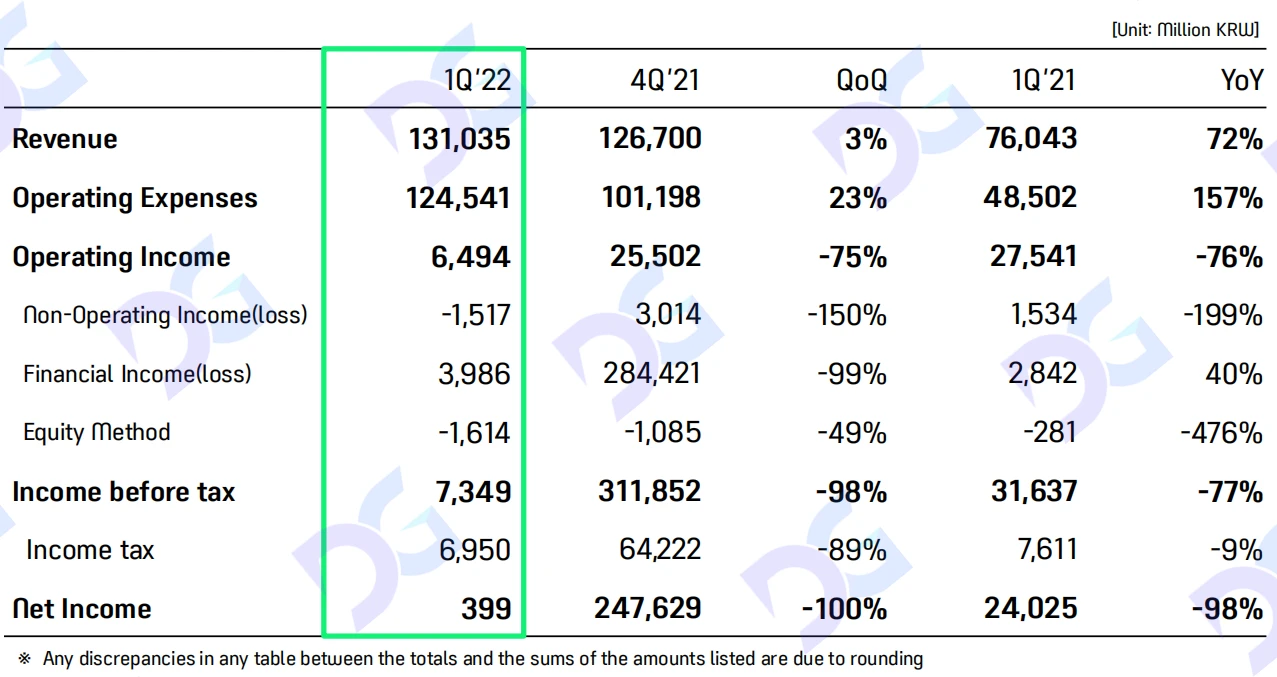

下图为Wemade最新公布财报中的收入情况。

2021年四季度,收入主要包括经营收入的1267亿韩元和财务收入2844亿韩元;

2021年四季度,收入主要包括经营收入的1267亿韩元和财务收入2844亿韩元;

2022年一季度,收入主要为经营收入的1310亿韩元,财务收入则下跌99%至39亿韩元;

从经营收入细分表可看出,游戏收入是经营收入主要来源。游戏收入在2021Q4和2022Q1均有明显增长,2022Q1环比增长31%,同比增长96%,这主要收到Mir4推出的影响。

值得注意的是,Q4中有2844亿韩元的财务收入,其中有2254亿韩元是抛售Wemix平台币所得,这占据了2021年度净收入的73%。

总的来说,Mir4确实带动了游戏收入所增加,但Wemade2021Q4的净收入暴涨,很大程度来源于Wemix代币抛售,且此项收入目前看来并不具有连续性。

Wemade股票价格走势图

除去其抛售Wemix所得的收入,Wemade去年Q4营业利润仅为市场预期的37%,股价随之下跌。

Mir4是否昙花一现

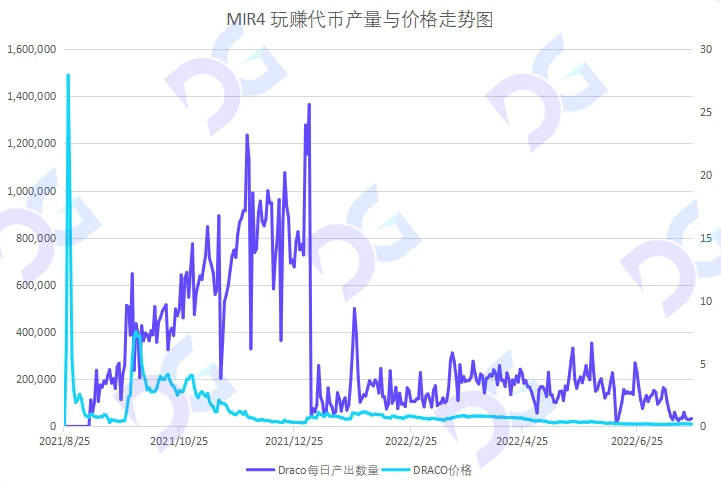

Mir4玩赚代币产量与价格走势图

Draco作为Mir4的Play to Earn代币,可以真实的反应出游戏的热度变化。

Mir4自上线后,Darco的交易地址数震荡上升,高峰触及140万,这与官方公布的最高同时在线人数140万,月活最高623万人,基本吻合。

Darco的价格在四季度一度触及8美元,但随后快速下滑。这是由于存在大量打金工作室,他们机械性的打金并抛售使Draco的价格不断贬值,同时也影响着真实玩家的游戏体验。

随后Draco价格跌破1美元的,打金收益大幅下降,同时官方对脚本打金的持续高压,导致工作室开始大幅转投其他高收益的新项目。从图中可出从2022年1月开始Draco活跃地址数呈现断崖式下跌,并在10万-20万之间震荡了一段时间后逐渐走向归零。

收入方面,Mir4在4Q21收入为609亿韩元,约为4700万美金,这对于一款研发多年的3A大作来说并不算成功。相比链游赛道,远没有达到的Axie和Stepn的高度,而此二者的研发成本远低于MIR4;相比传统游戏,同为韩国MMORPG游戏,NCSoft推出《天堂W》上线八天营收就突破1亿美元,Netmarble推出的《二之国》也用11天完成了1亿美元的营收。

总的来说,从游戏营收角度,Mir4作为韩国第一款链游,游戏品质虽远超同期Gamefi,但实际营收成绩难说及格,链游中的代币经济也使其游戏生命周期大幅缩短。另一方面,由于早期红利并从Wemix中套现了大量现金,Wemade经营情况有了大幅好转。

从此也可以看出,市场对现阶段传统游戏链改,P2E元素的粗暴植入和道具NFT化等模式并不买账。

Wemade的野心-Wemix3.0

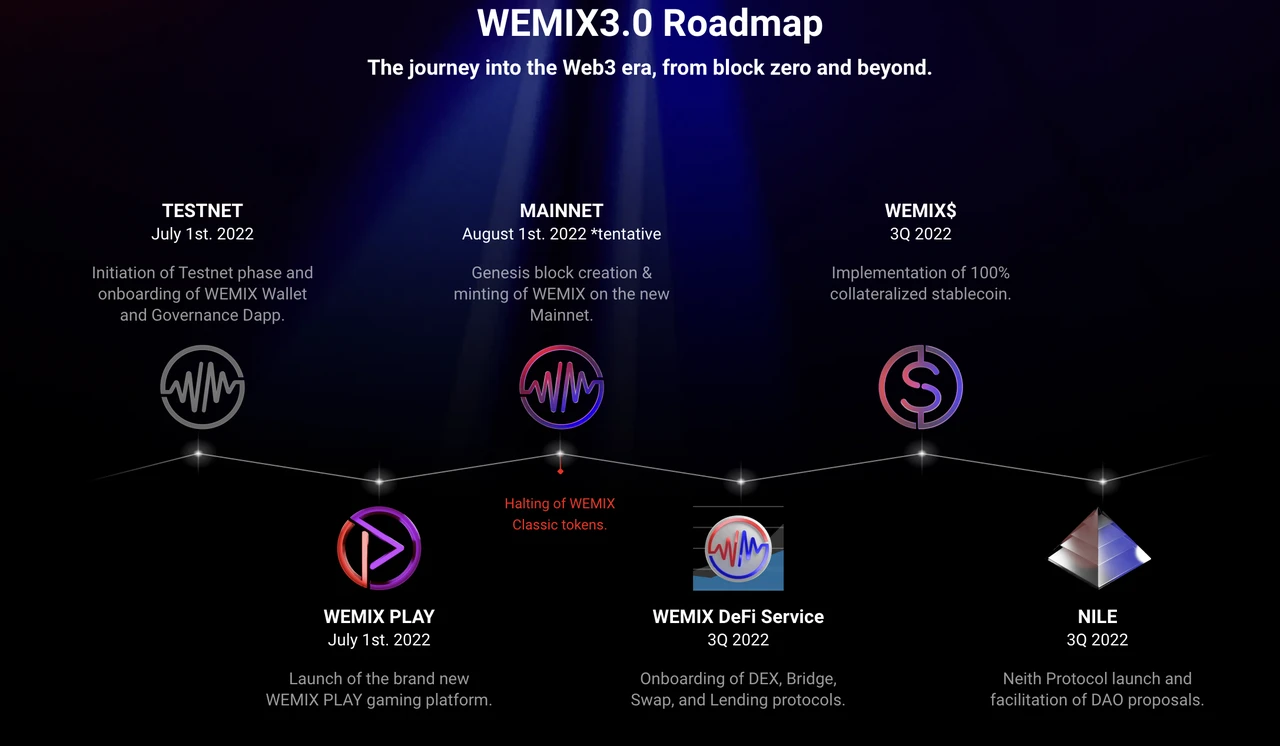

2022年Wemade手握大笔现金,继续投入元宇宙赛道,推出Wemix3.0计划。

Wemix3.0涵盖链游平台、Wemix主网、Defi服务、Wemix Wallet、NFT交易市场、稳定币和NILE Dao等元宇宙主流赛道。

Wemix3.0涵盖链游平台、Wemix主网、Defi服务、Wemix Wallet、NFT交易市场、稳定币和NILE Dao等元宇宙主流赛道。

此外Wemade还高调宣称在2022年将通过自研、收购和合作等方式在Wemix平台推出至少100款链游。截至目前,Wemix Play上已上线30余款链游。

从Wemade1Q22财报中可以看出,Wemix平台相关收入(除去游戏)在一季度只有10亿韩元,占总收入不到10%;而相关成本支出方面,在一季度已上升至1245亿韩元,同比增长了178%,高涨的支出使得Wemade在一季度的净收入只有339亿韩元,环比下降了99.9%。

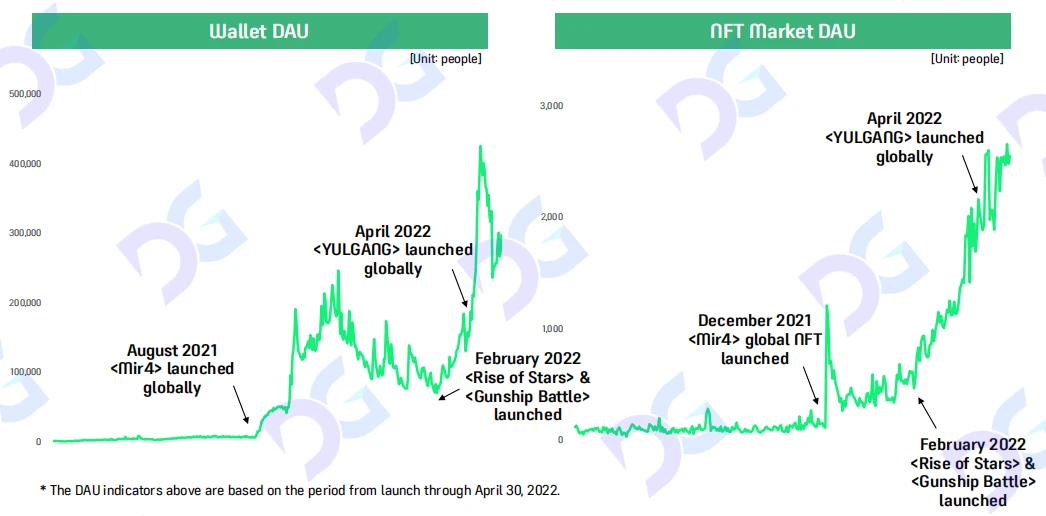

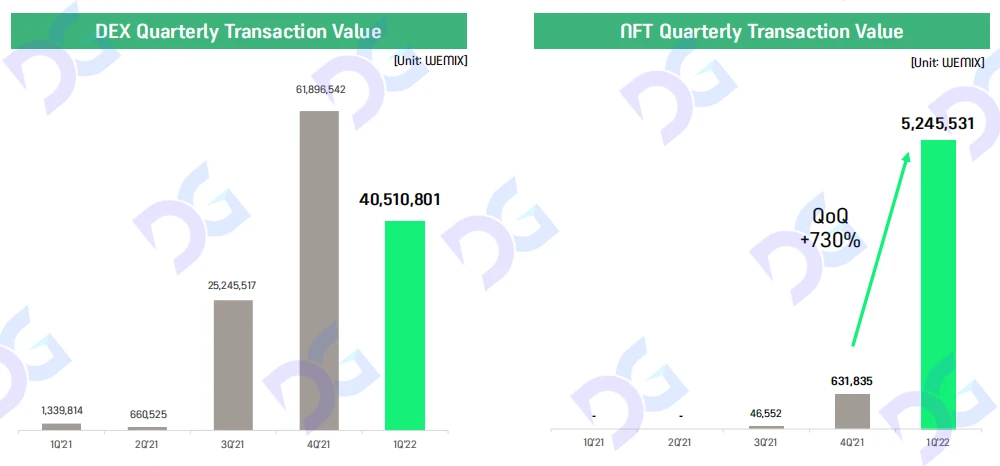

下图为目前上线的相关产品数据。

Wemix钱包和NFT交易市场随新游戏发布呈增长趋势

DEX交易额一季度有所滑落,NFT交易市场交易额一季度大幅攀升

总的来说Wemade已经全力进军链游及相关区块链业务,后续发展如何,仍需观察。

Wemade已重装上阵,韩国同行积极跟进

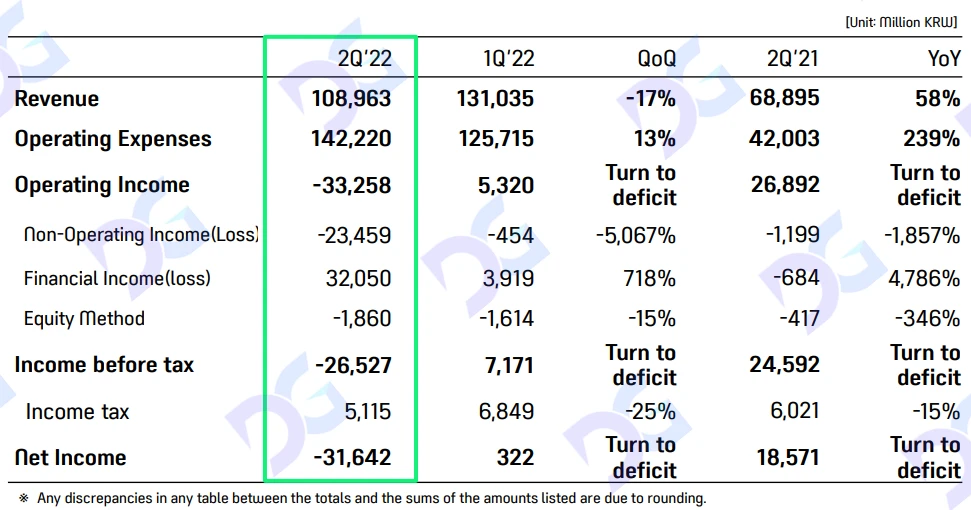

Wemade3.0的全面布局,带来了成本上升。在二季度财报中,Wemade合并营业亏损 332.58 亿韩元,其中经营收入环比下降17%,运营支出环比增长13%。

Wemade二季度财报

不过尽管如此,Wemade社长在二季度财报电话会议上表示,“区块链业务将会增加未来价值,投资会得到时间的验证;我们将全身心投入区块链业务计划中,每季度额外招聘 80 至 100 名员工”,可见其决心。

如上文提及,同样看好链游的还有Wemade的韩国同行:Netmarble于2022年宣布创办链游平台MarbleX,并将推出6款P2E游戏;Com2uS Holdings通过旗下区块链游戏平台C2X发布了4款链游,旗下爆款《魔灵召唤》是首款累计收入突破1兆韩元的韩国游戏,其链改版本Summoners War值得期待。

正如Unity在最新发布的2022游戏行业报告中说到,我们游戏行业经常追赶下一个风口。现在,这个风口就是元宇宙。

全文小结

通过韩国链改现状和游戏产业的梳理,我们可以提炼出以下几点:

• 全球游戏产业在长时间高速增长后,出现增速下降的趋势,其中韩国游戏企业甚至出现负增长的现象。

• Mir4的链改“成功”让韩国游戏企业看到救命稻草,纷纷入局。

• Mir4虽然让Wemade财务出现爆炸性增长,但后续发展和周期延续情况仍需观察。

• Wemade全面布局元宇宙赛道,Wemix3.0整装待发。

• 链游及元宇宙赛道仍处于早期探索阶段,部分提前布局的游戏厂商享受到了巨大的早期红利,但明显缺乏可持续性,游戏形态和商业模式仍未明朗。行业被游戏从业者及资本看好,正在摸索前行。