原文作者:Sean Butterfield

原文来源:Messari

原文编译:DeFi 之道

要点

1inch 在第 2 层扩展解决方案 Arbitrum 和 Optimism 上的实施,每个关键指标上都有所增长,同时表现优于其他所有链。

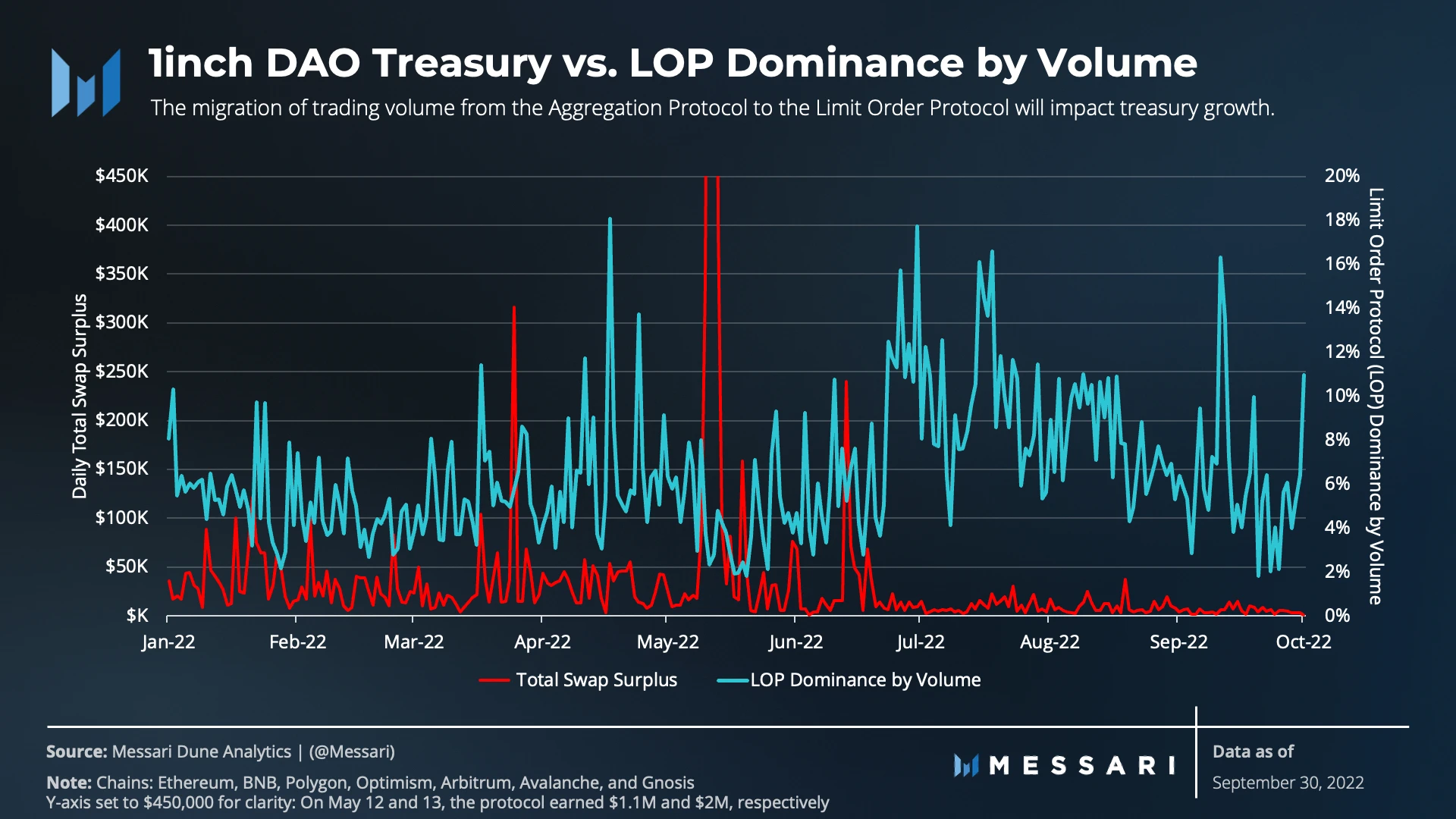

随着限价订单协议从聚合协议中夺取市场份额,用户行为发生了转变,对资金库产生了负面影响。

1inch 基金会从 Gas Refund Program 中删除了质押要求,允许所有用户有资格获得至少 5% 的退款。

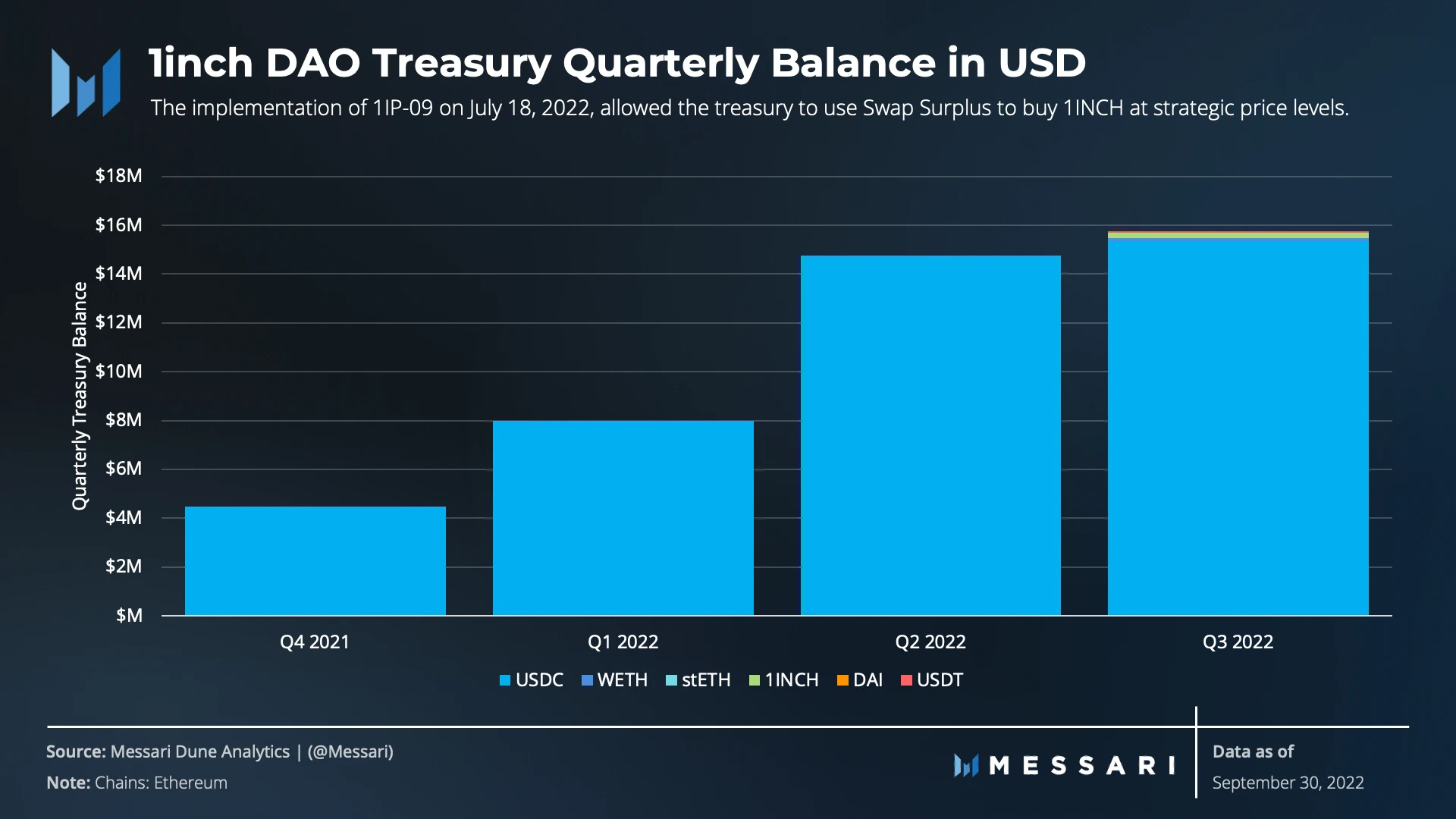

1inch DAO 资金库的变化在第三季度实现:资金库将其资产多元化并开始积累 1INCH 治理代币。

关于 1inch

1inch Network 是一家在 Ethereum、Arbitrum、Optimism、Polygon、Avalanche、BNB Chain、Gnosis、Fantom、Klaytn 和 Aurora 上运营的一体化去中心化金融(DeFi)服务提供商。1inch 的聚合协议(AP)于 2019 年推出,允许用户在各个市场之间进行交易,并实现与任何单独的去中心化交易所 (DEX) 相比的最佳可用汇率。2020 年底,1inch Liquidity Protocol 向网络引入了原生自动做市商(AMM),使用户能够提供流动性并获得被动流动性挖矿奖励。该网络的第三个产品 1inch 限价订单协议(LOP)于 2021 年 6 月推出,以支持免费的条件限价和止损订单。这三个协议都由 1inch DAO 使用网络的原生 1INCH 代币进行管理。

注意:本报告包含来自 Ethereum、BNB Chain、Polygon、Optimism、Arbitrum、Avalanche 和 Gnosis Chain 的数据。目前不包括来自 Fantom、Klaytn 和 Aurora 的数据。

介绍

1inch 网络并没有与困扰加密货币和全球经济的看跌情绪保持绝缘。与更广泛的加密货币市场一样,DEX 聚合器在 2022 年上半年继续下跌。在第三季度,该网络的总交易量大幅下降,这种情况与 Uniswap 和 Curve 等 DEX 相似。

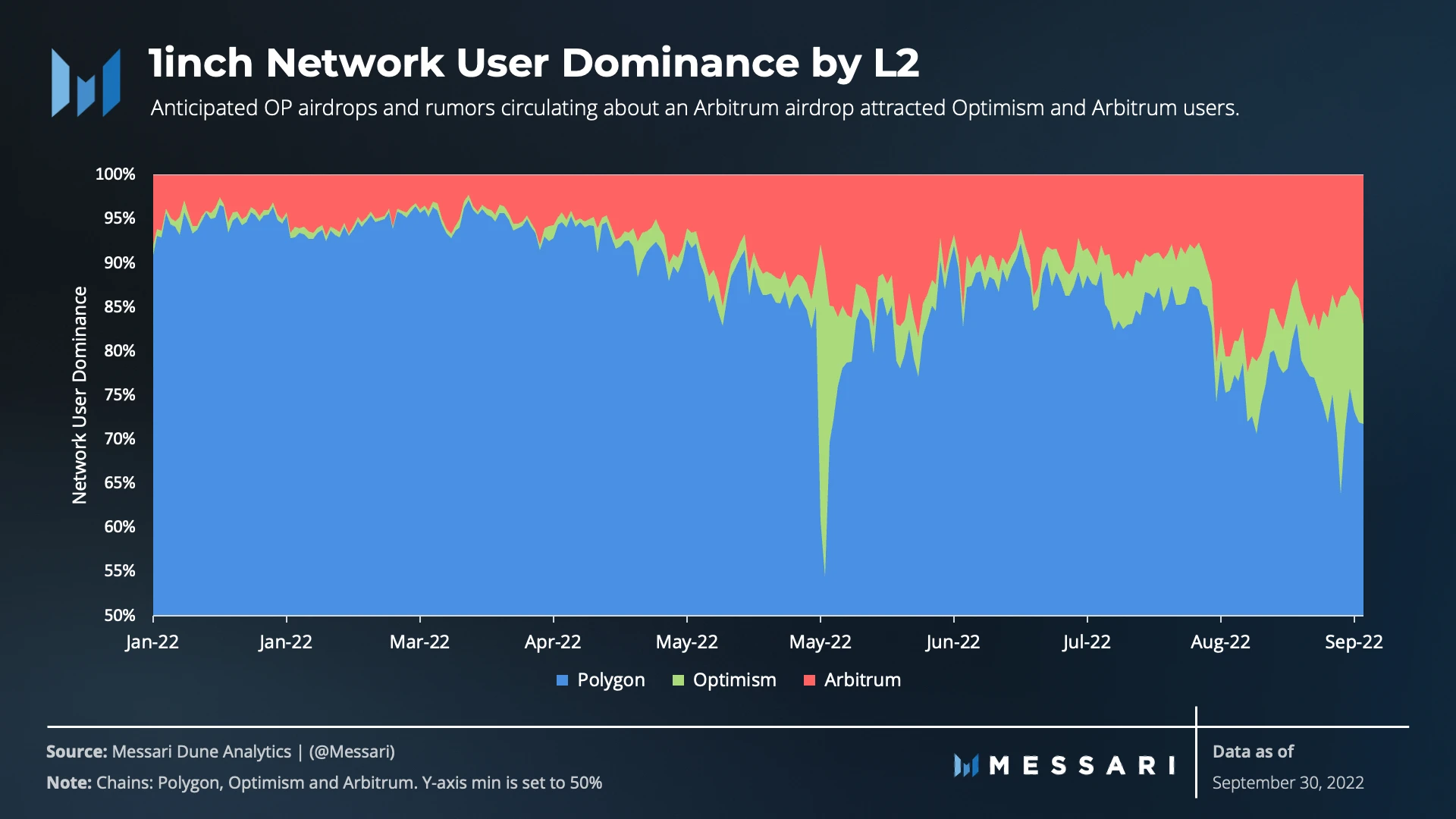

由于网络在第三季度受益于适度的用户增长,总交易数量几乎与上季度相同。第二层解决方案是本季度的主角,数量、交易和用户均有所增加。L2 解决方案的催化剂与 1inch 的 OP 空投公告和对 Arbitrum 空投的猜测存在直接相关。随着这些预期的实现,这些指标的增长预计将趋于稳定。

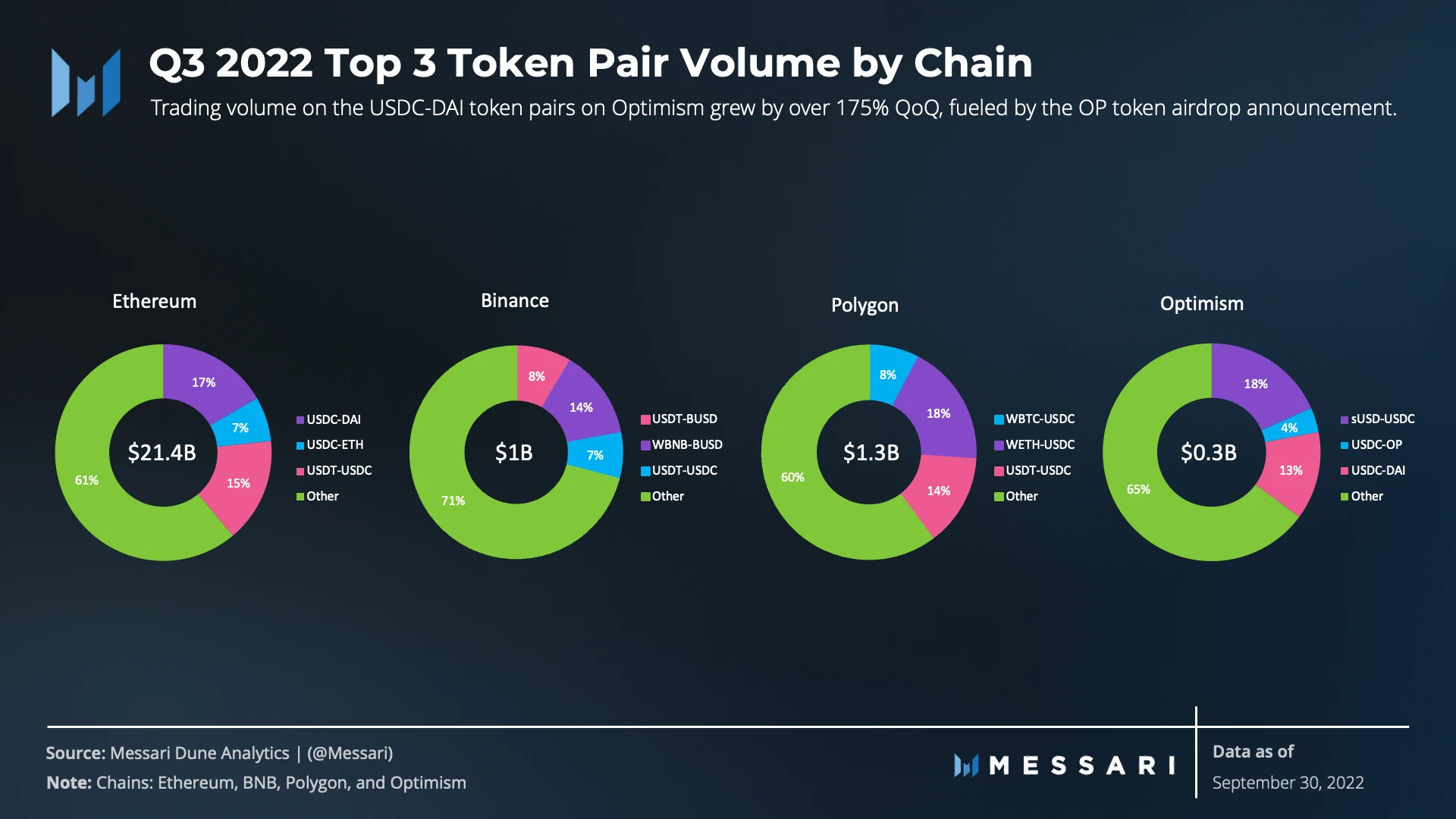

交易量和代币掉期主要由 USDC、USDT 和 BUSD 等稳定币以及 WETH 和 WBTC 等波动性资产驱动。新的 1inch 提案实施实现,为资金库添加了新的代币。然而,网络容量的大幅下降,减缓了 1inch 在 2022 年第三季度的资产负债表增长。

表现分析

网络概览

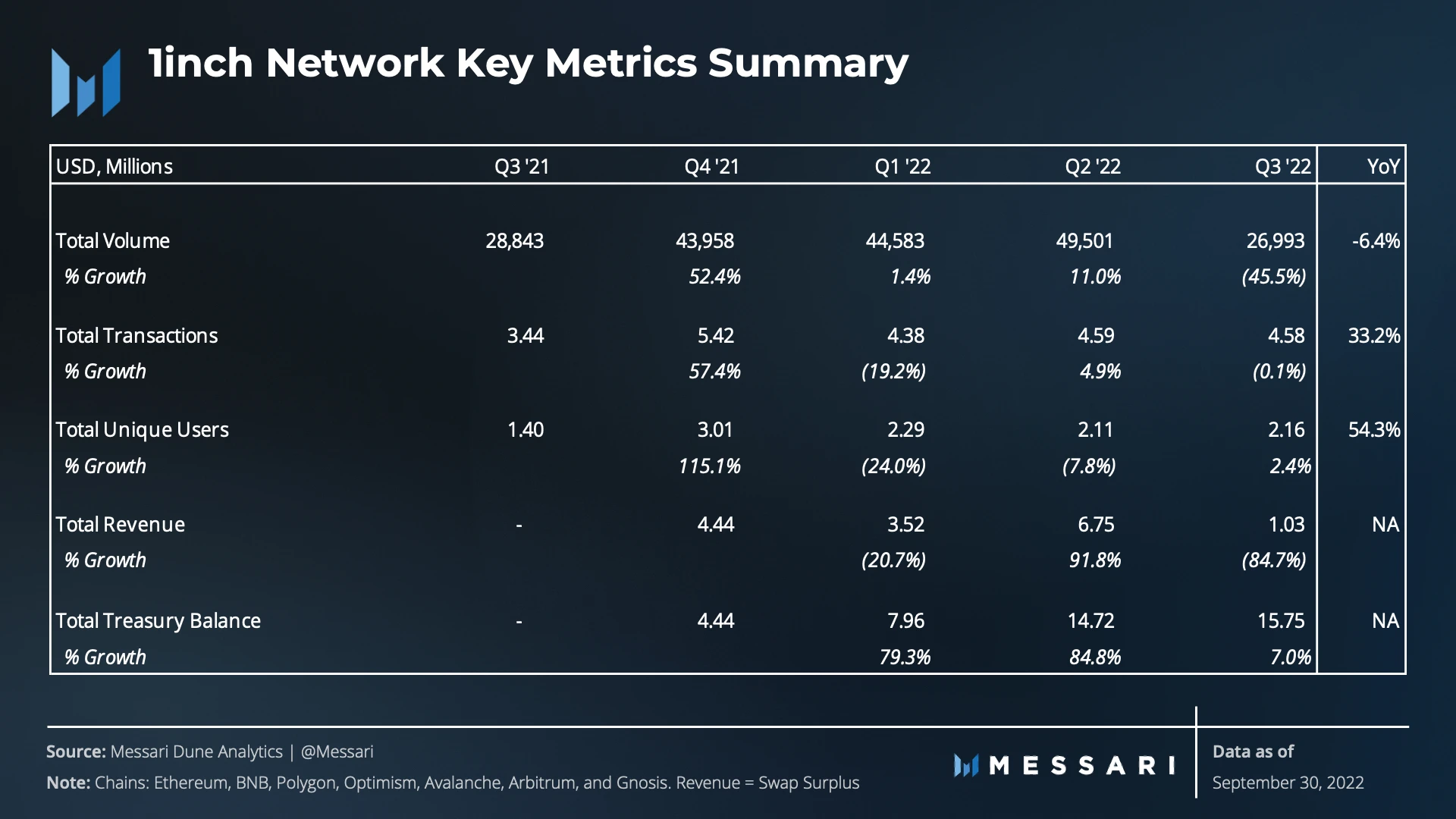

2022 年第三季度,1inch 总交易量从 495 亿美元下降 45.5% 至 270 亿美元。在上一季度,24% 的总交易量发生在 UST 崩盘和 stETH depeg(脱钩)引发恐慌之后的 7 天内。

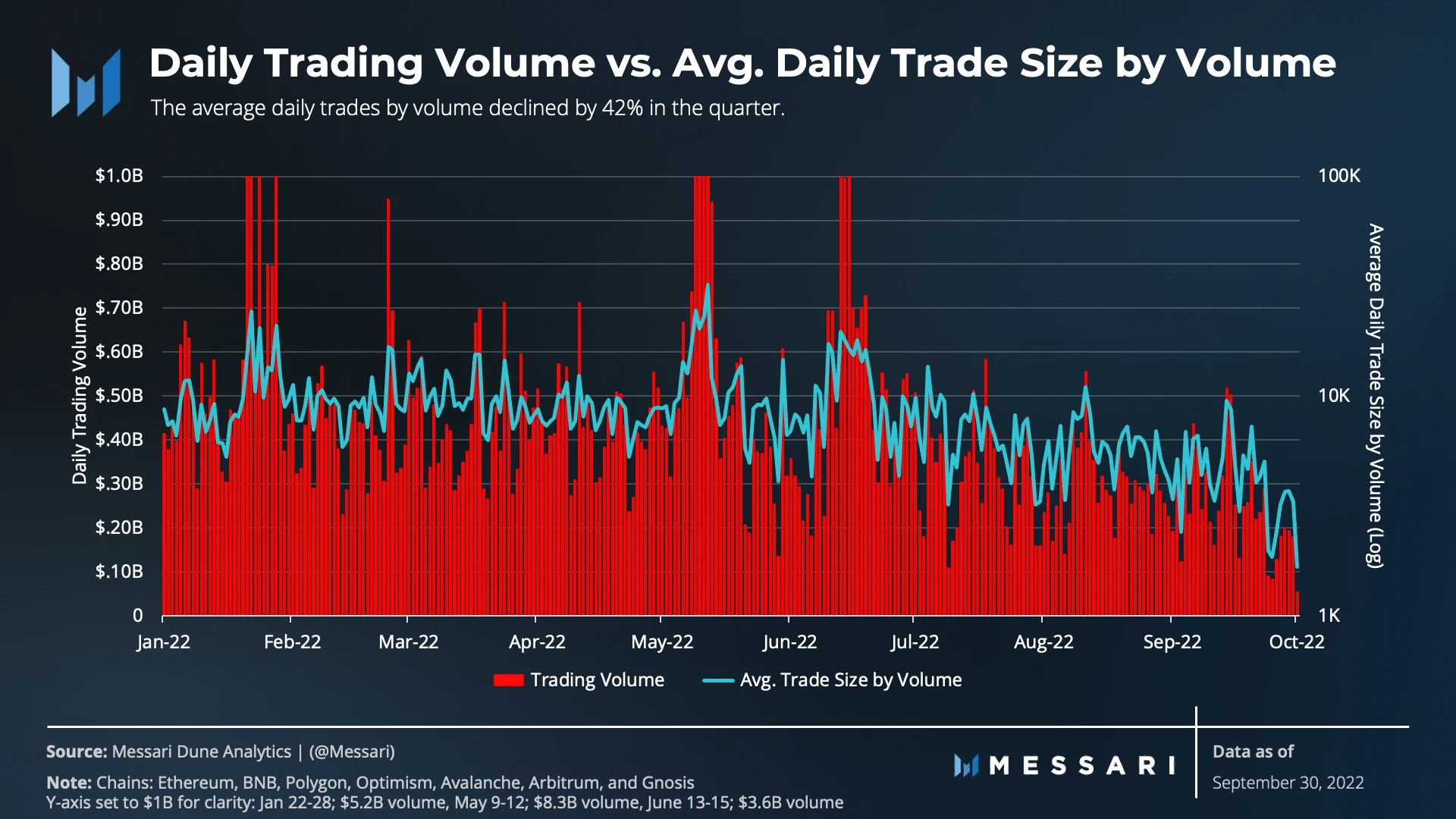

1inch 在 2022 年第三季度处理了 460 万笔交易。尽管总体交易量下降了近一半,但总交易数量与上一季度持平。随着波动性趋于稳定,日均交易规模降至过去三个季度的最低点 5900 美元。考虑到这些因素,很明显,市场波动性推动了 1inch 的交易量。

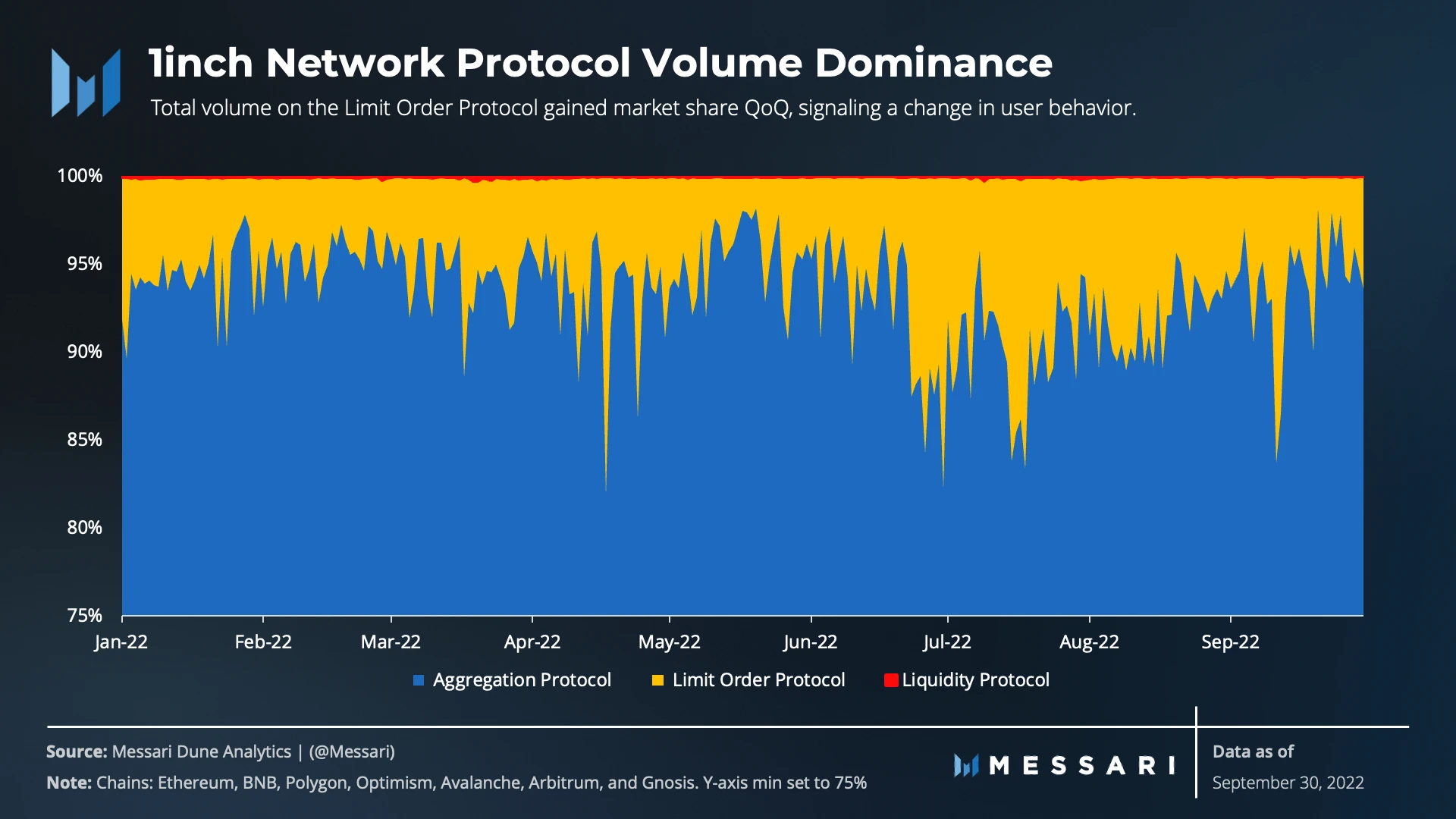

在过去三个季度中,聚合协议 (AP) 一直占总交易量的 94% 以上。AP 用于以市场价格交换代币,随着每笔交易量的增加,这些代币容易出现更高的滑点(slippage)。

尽管限价订单协议(LOP)的交易量在第三季度有所下降,但其在总交易量中的市场份额与第二季度相比增长了 38%。这种增长渗透到其他链中,标志着用户行为的改变。LOP 可以洞察用户行为,因为它使用户可以通过设置所需的价格限制和交易执行的到期日来定制交易。

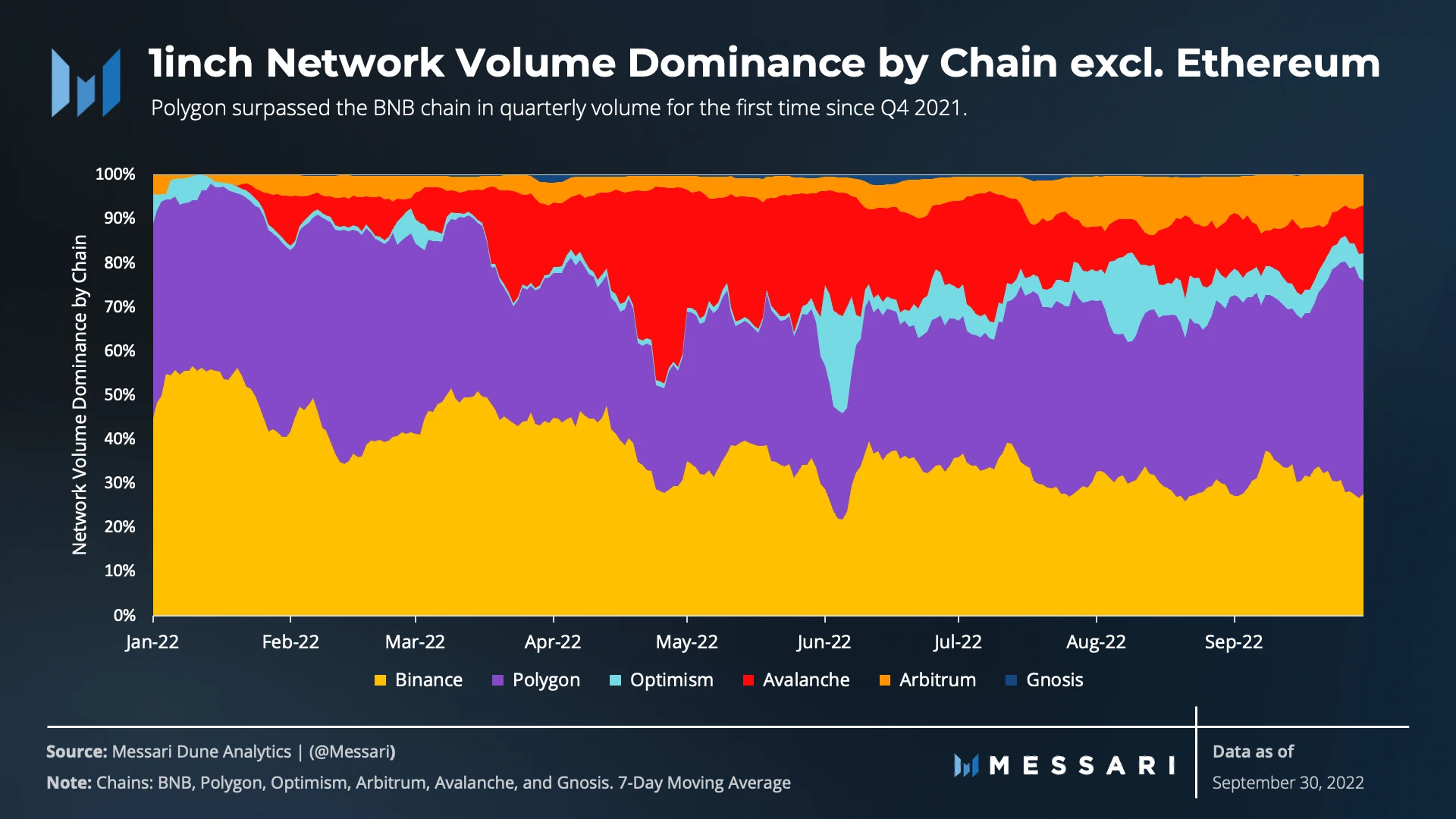

另外,在过去三个季度中,以太坊在总交易量中占据超过 84% 的主导地位,因此在第三季度,以太坊推动了大部分交易量至 1inch,这并不奇怪。

Polygon 和 BNB Chain 是部署 1inch 的第二和第三大链。自 2021 年第四季度以来,Polygon 的总交易量首次环比超越了 BNB 链。在第三季度,两者的季度交易量分别为 14 亿美元(-37%)和 11 亿美元(-59%)。

网络用户

第三季度的总用户数较上一季度小幅增长 2.4% 至 220 万。第三季度日均用户约为 23,500 人,与上一季度持平。大多数用户使用 Polygon,其次是 Ethereum 和 Binance。

LOP 推动了最多的用户增长,环比增长 25%,增加了超过 24,000 名用户。这一转变表明了灵活交易执行的重要性,以及它如何吸引用户。用户似乎对熊市期间的价格波动更加敏感,他们寻求从使用 LOP 的战略性交易执行中获益。用户也因为现有的和潜在的空投公告而加入 1inch。

Layer-2s Optimism 和 Arbitrum 在交易数量、交易量和用户季度增长方面都优于每条链。Optimism 和 Arbitrum 的用户分别增长了 37%(14000)和 41%(28000),而 Polygon 的用户比上一季度减少了 7.6%(69000)。除 Optimism 和 Arbitrum 分别增长了 9% 和 5% 外,其他所有交易链的季度交易量均有所下降。它们表现突出主要是由于空投和较低的交易费用。

9 月初,1inch 宣布空投 30万 OP 代币,奖励 3782 个定期活跃的 1inch 钱包。这种激励是 Optimism 用户环比增长的催化剂。此外,有关可能进行 Arbitrum 空投的传言与第三季度用户的大幅增长相吻合。由于空投资格因素通常包括钱包使用和整体交易活动,所以在空投之前,用户和活动的增长可能是无机的。这些事件的结合导致 Polygon 在本季度失去了市场份额。

微观分析

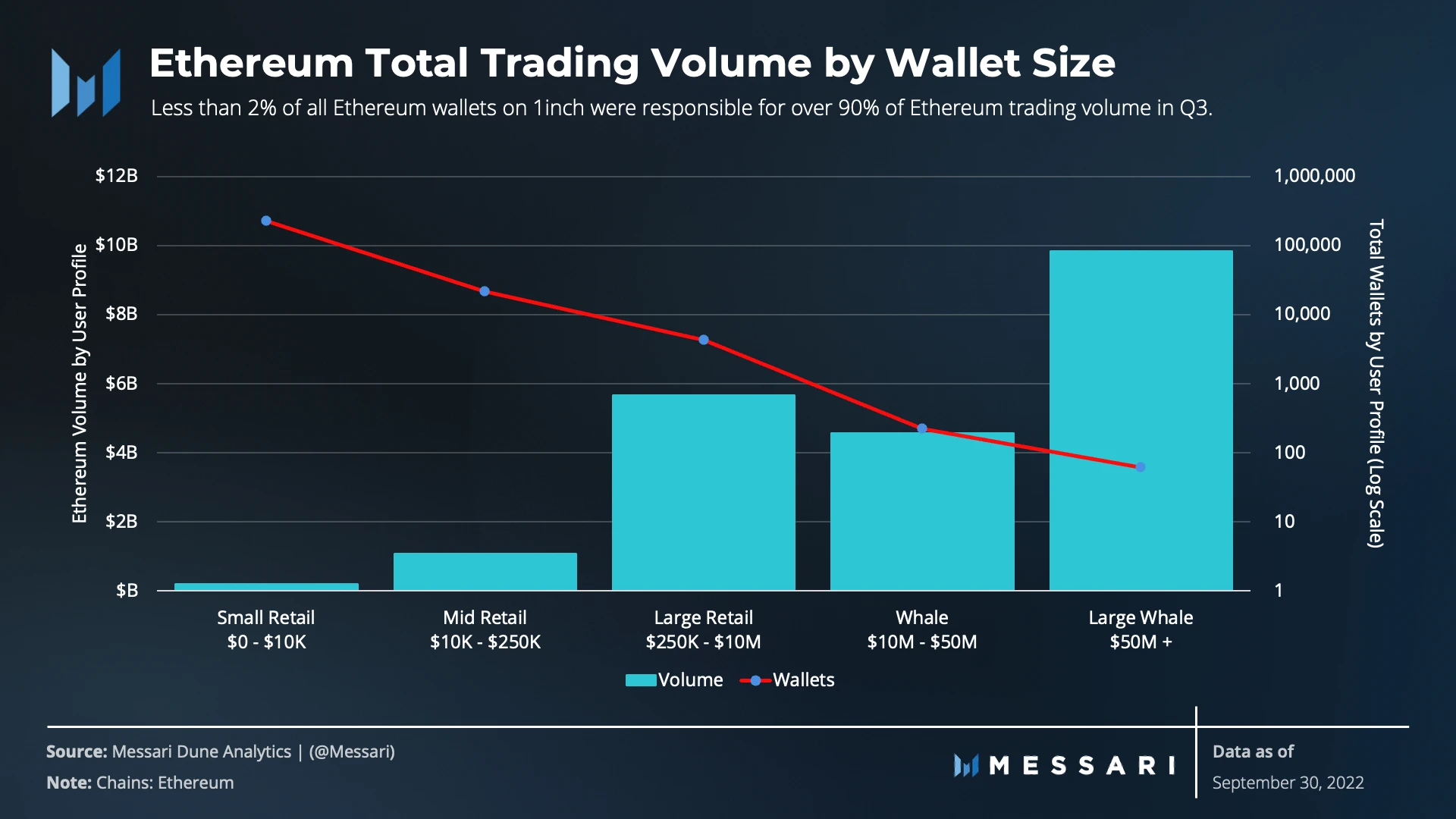

将用户和独特钱包按其在本季度的总交易量进行细分,可以根据用户的活动情况进行分析。由于以太坊占总交易量的大部分,因此分组将与 BNB Chain、Polygon 和 Optimism 上的分组略有不同,它们总共只占总交易量的 10% 以上。1inch 上的交易量显示出明显的幂律分布,一小部分钱包占据了绝大部分的交易量。

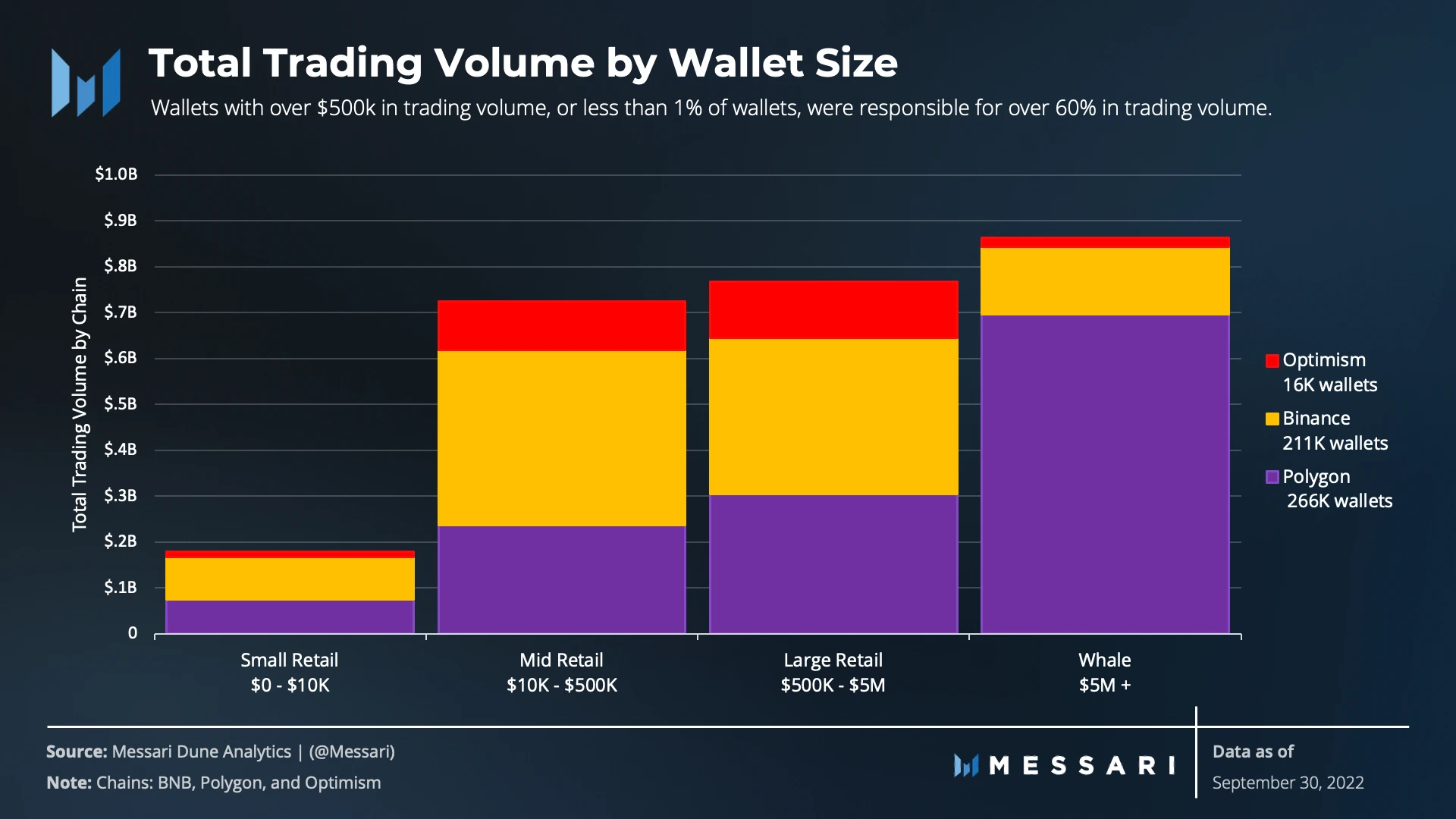

第三季度,Polygon、Binance 和 Optimism 上有 49.3 万个钱包,进行了 290 万次交易,使得交易额超过 25 亿美元。尽管小规模零售数量占整体交易活动的 53% 以上和 1inch 钱包的 97%,但它仅占总交易量的不到 2%。

整体用户群显然是相当大的,并在季度上有所增加。尽管如此,考虑到不到 1% 的总钱包占交易量的 60% 以上,这显然是鲸鱼推动了四个链上的 1inch 交易量。

此外,与稳定币和蓝筹股配对的代币互换继续推动 1inch 交易量的增长。USDC 代币互换促成了超过 130 亿美元的交易量,低于上一季度的 220 亿美元。虽然整体网络交易量环比下降,但 USDC 代币互换在总交易量中的比例增长超过 4%。以太坊、BNB Chain、Polygon 和 Optimism 的顶级交易对分别是 USDC-DAI、WBNB-BUSD、WETH-USDC 和 sUSD-USDC。

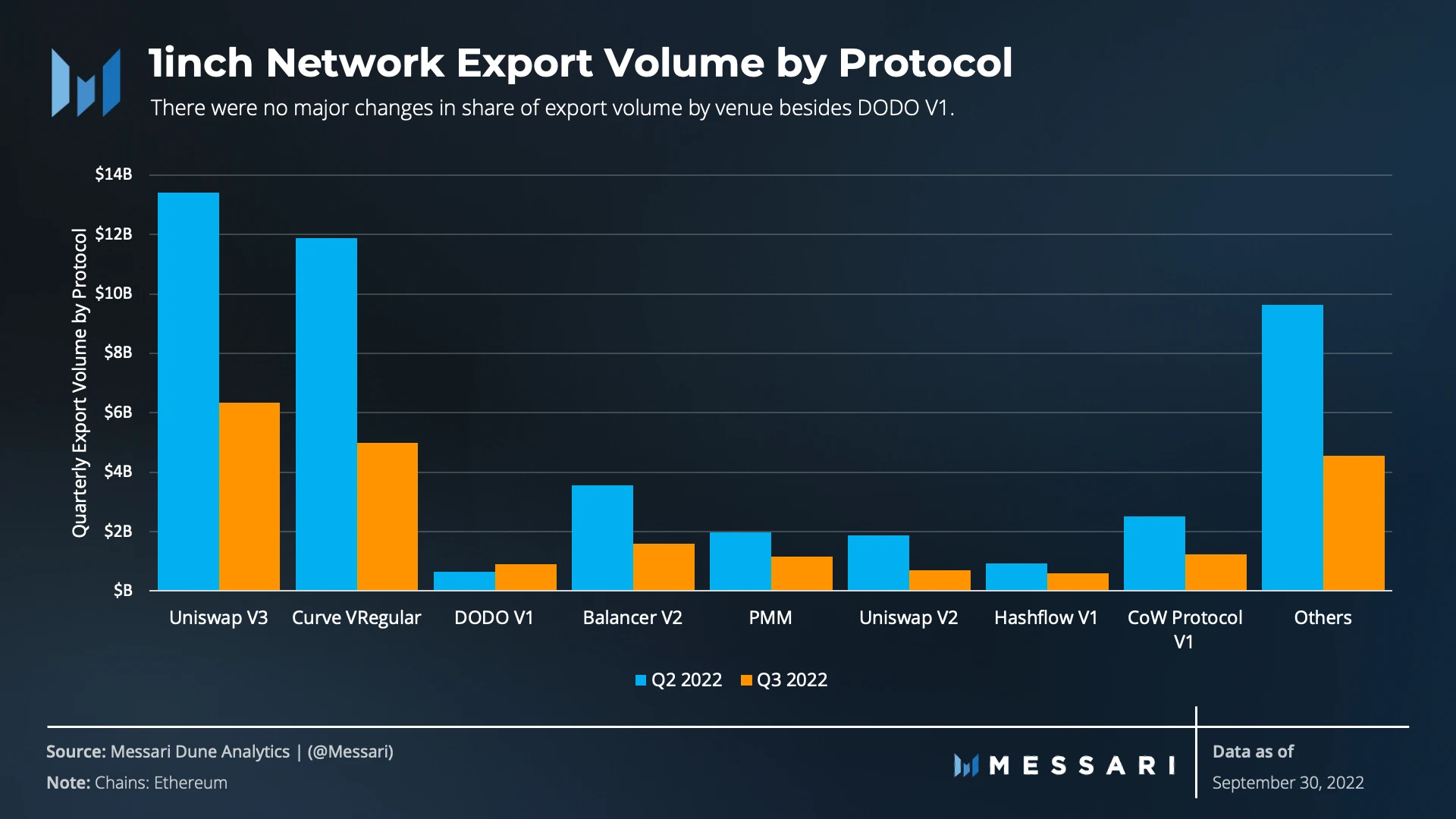

1inch Network 的主要目标是利用其 Pathfinder 算法,通过各种协议促进最有效的贸易转换(routing) 。正如预期的那样,本季度的出口额从第二季度的 460 亿美元降至 220 亿美元。Uniswap 和 Curve 仍然是交易量转换的主要协议。除 DODO V1 外,各交易场所的交易量份额没有明显变化。虽然总出口量下降了 50% 以上,但 DODO V1 的出口量增长了 38%。

1inch DAO 资金库

掉期盈余(Swap Surplus),即 1inch DAO 资金库的收入,是聚合协议(AP)上的代币掉期正滑点的结果。正如今年早些时候的 UST 和 stETH 事件所见证的那样,发生正滑点的可能性随着波动性和交易量的增加而增加。交易量从 AP 到限价订单协议的转变将继续显着影响掉期盈余的产生,最终从 1inch DAO 资金库中抽走收入。

目前,100% 的掉期盈余分配给 1inch Network DAO 资金库(约 80%)和推荐人(约 20%)。但是,绝大多数的交易量不是通过推荐人进行的。因此,大部分掉期盈余直接进入资金库。

尽管第三季度的交易量几乎是第二季度的一半,但 1inch DAO 资金库在第三季度的余额增长了 7%,达到了 1570 万美元。1IP-08 是资金库的一个多元化机制,授权将掉期盈余转换为 DAI、USDT、WETH 和 WBTC。总计 84 WETH 被添加到资金库中,在季度末价值约为 11.2 万美元。

在执行 1IP-09 后,当价格跌破 1.30 美元时,资金库从使用掉期盈余收入购买 USDC 转为购买 1INCH 代币。当 1INCH 的成本大于或等于 1.70 美元时,资金库恢复使用掉期盈余购买 USDC。此后,1inch DAO 资金库以 1INCH 或 35 万个原生代币积累了 20.4 万美元。

这些提议旨在通过使用风险资产来实现多样化,以超过通货膨胀的速度,并允许资金库的价值随着其代币而增长。随着更多风险资产的加入,国库余额将以美元计价波动。

定性分析

1inch Network 通过提供最佳交易执行,致力于成为领先的 DEX 聚合器。它已经采取了战略措施,通过在新的区块链上部署、与新钱包集成以及通过 Gas 退款(Refund)计划等方式改善用户体验。

主网部署

新的第 1 层和第 2 层区块链的加入使 1inch 能够进一步加深流动性,促进更高效的市场,提高交易速度并改善用户体验。在第三季度,1inch 宣布在 Klaytn 和 Aurora 的主网上部署聚合和限价订单协议。

Klaytn 是一个企业级的 EVM 兼容区块链,专注于游戏和元宇宙。Aurora 也是一个兼容 EVM 的区块链,提供基于 NEAR 协议的以太坊第 2 层体验。这些集成使 1inch 用户能够在各种 AMM 和 DEX 协议上获得流动性。

钱包集成

8 月 11 日,1inch Network 宣布使用 1inch API 的 KuCoin 钱包集成。

由 Pathfinder 算法驱动 KuCoin 钱包的 API。该算法通过非托管市场有效地转换交易,并确定最佳执行价格。考虑到 KuCoin 是一个排名前 10 的加密货币交易所,并且可以为网络带来可观的交易量,此次整合对该团队来说是一个重大的胜利。

第三季度有许多钱包的集成,提高了可访问性和采用率。1inch 现在支持 Zerion、Wirex、iME、D#x27;Cent 和 Orange。

Gas 退款计划

1inch 基金会在 2021 年第四季度推出了 Gas 退款计划,通过基于层级的 1INCH 代币的质押来偿还以太坊用户。该计划通过提供基于 1INCH 质押总额的退款,来为用户抵消昂贵的 ETH 交易。例如,质押 1000 个 1INCH 的用户将有资格获得 50% 的 gas 退款,而质押 10 万个 1INCH 的用户将获得 95% 的 gas 退款。

最初,这些可变退款仅适用于质押 1INCH 的用户。然而,在第三季度,基金会取消了对 gas 退款的质押要求。基于层级的退款仍然存在,但所有用户现在都有资格获得 5% 的 gas 退款,从而激励更多用户使用 1inch 网络。

1inch 基金会资助计划

1inch 基金会推出了一个 300 万美元的赠款计划,以资助网络、社区以及研究和分析的未来发展。该基金会在 2021 年向资助者发放了约 78.1 万美元的 1INCH。第三季度宣布了一批新的相当于 30.8 万美元的 1INCH 赠款。其目的是发展 1inch 生态系统,并改善用户体验。

新的受资助者将专注于构建从协议开发和网络基础设施到 Web3 教育和支持 Web3 开发人员社区的产品和服务。

关键事件

[1IP-09] 除 USDC 外,以 1INCH 收取 1inch DAO 资金库收入

7 月 18 日,对 1IP-09 的投票通过并已实施。1IP-09 通过在价格低于 1.30 美元时从使用掉期盈余购买 USDC 转换为购买 1INCH,来修改资金库的税收策略。当 1INCH 价格大于或等于 1.70 美元时,掉期盈余恢复为买入 USDC。

[1IP-08] 1inch DAO 资金库的简单多元化机制

7 月 18 日,对 1P-08 的投票通过并已实施。1IP-08 使资金库的构成多样化。授权代币包括 ETH、WETH、WBTC、DAI 和 USDT。

Aave 1INCH 上市

7 月 30 日,1INCH 治理代币在 Aave 上上市,作为抵押资产,并启用借贷。这执行提案初始化 1INCH 准备金,启用了可变借贷,设置了储备系数,并将准备金配置为抵押品。动机包括高流动性的 1INCH 市场和先发优势,因为 1INCH 并未在任何去中心化借贷平台上上市。这使得现有的代币持有者可以灵活地通过借贷从他们的代币中提取价值,而无需出售他们的资产。

总结

1inch 仍然是市场上的主要参与者。在熊市期间加入更多用户后,它保持了领先的 DEX 聚合器的地位。限价订单协议在本季度的用户群迅速增长。由于用户对当前环境中的价格波动更加敏感,它可能会继续从聚合协议中夺取市场份额。最终,由于其收入模式,协议使用的这种转变可能会损害 1inch DAO 资金库的增长潜力。目前,1inch Network 仍然处于强势地位,因为它继续加入新的链并增加用户的可访问性。