2023 NFT年度报告

NFTGo Research 撰写了长达 180 多页的年度报告,包含 10 个章节, 50+多维度图表,访谈了 9 位 NFT 资深玩家,一同探索 2023 年的行业趋势。

好奇谁赚走了你在 NFT 市场的钱?

巨鲸实盘交易会采取什么策略?

BAYC、Azuki 等项目方如何布局未来?

KOL、研究员对后市看多还是看空?

哪几种 NFT 更受投资人青睐?

今年 NFT 行业比去年有哪些新变化?

NFT 玩家的年龄地区性别分布如何?

NFT 项目的发行趋势和数量是怎样的?

哪些公链和 NFT 平台最有潜力?

NFT 和ETH市场的相关性如何?

下载《NFT 年度报告 2023 》了解更多数据,目前有中英西日韩 5 种语言可供下载。

Note: 本文仅为导览,完整版请打开此链接。

4 个趋势

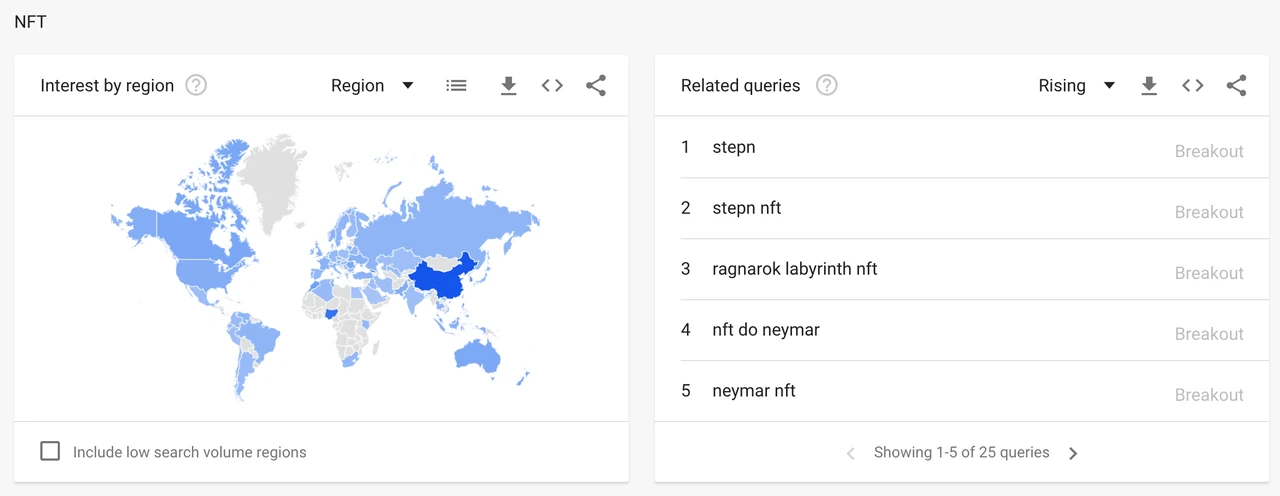

1. 和 NFT 相关的前十个话题中,我们发现,关注度飙升的最相关主题是:Stepn, azuki, labyrinth 和 Neymar。世界杯和 move-to-earn 吸引了许多新人加入 NFT 生态并参与交易。

2022 年谷歌全球统计“NFT”相关热搜词,数据来源:Google Trends

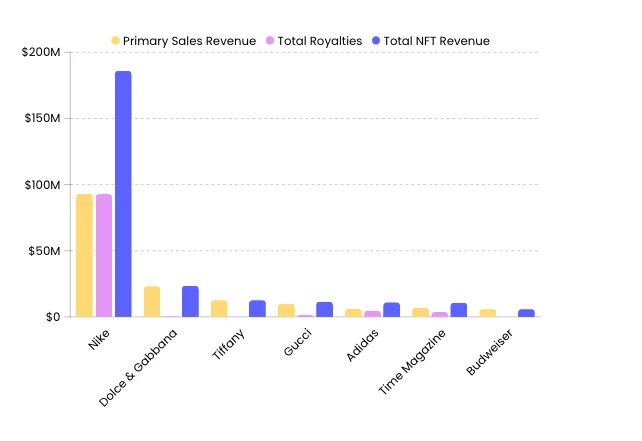

在所有Web2品牌和 NFT 结合的案例中,运动品牌表现最为亮眼,尤其是 Nike,在收购了 RTFKT Studios 后,其二级市场交易量已突破 100 亿美金,并产生了高达 1.85 亿美金的收入,其中包含 9313 万美金的一级市场收入和 9281 万美金的版税收入。

2022 品牌发行 NFT 数据,数据来源:Dune Analytics@kingjames 23

2.今年 NFT 引发了空前的讨论,这大大加速了 NFT 应用场景的诞生,如:SBT 引发的数字身份风波、碎片化浪潮与借贷危机、交易平台瓜分市场份额、创作者版权开放与版税收入、PASS 赋能与 O 2 O 营销……

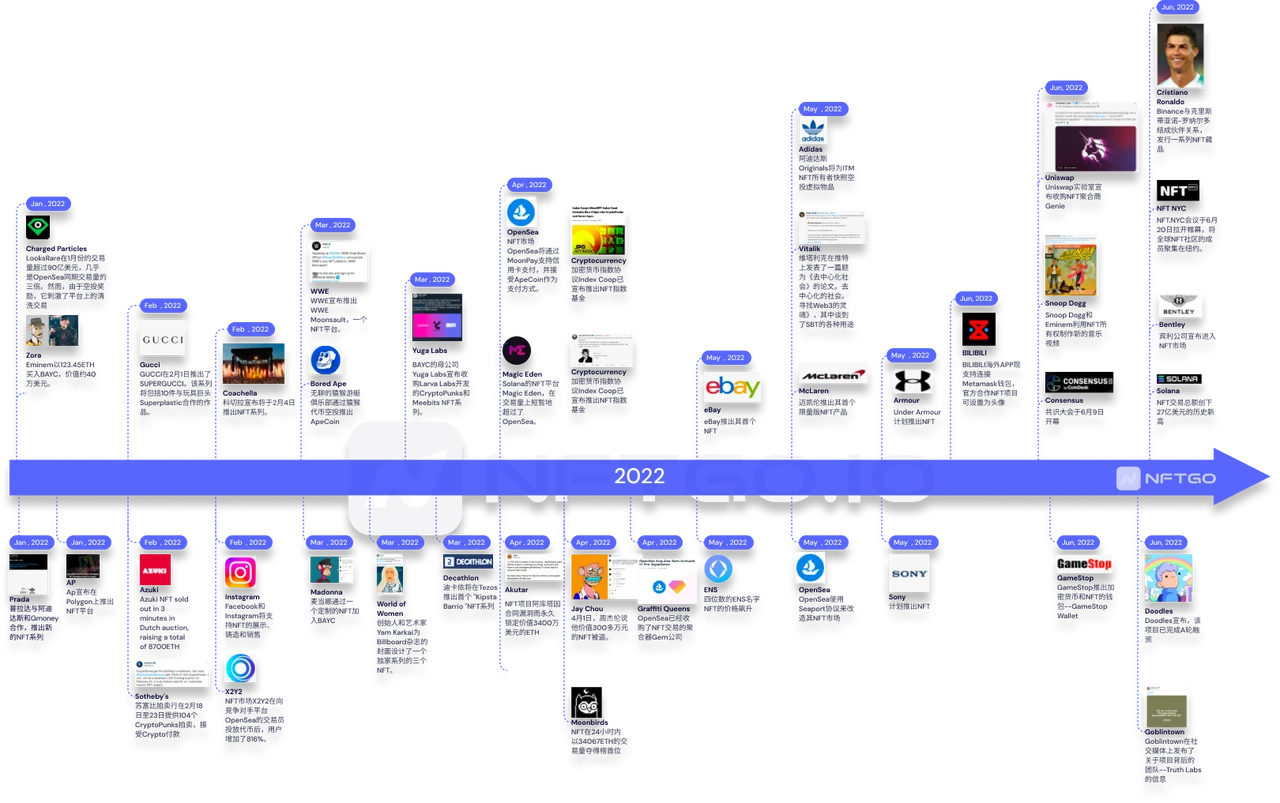

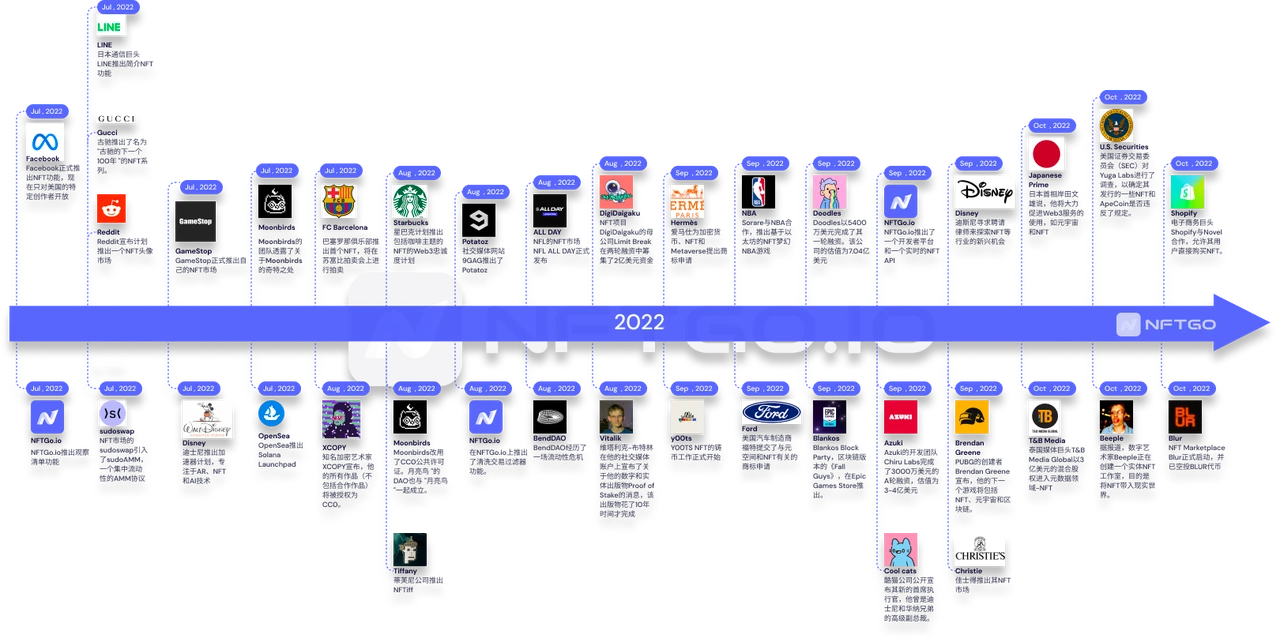

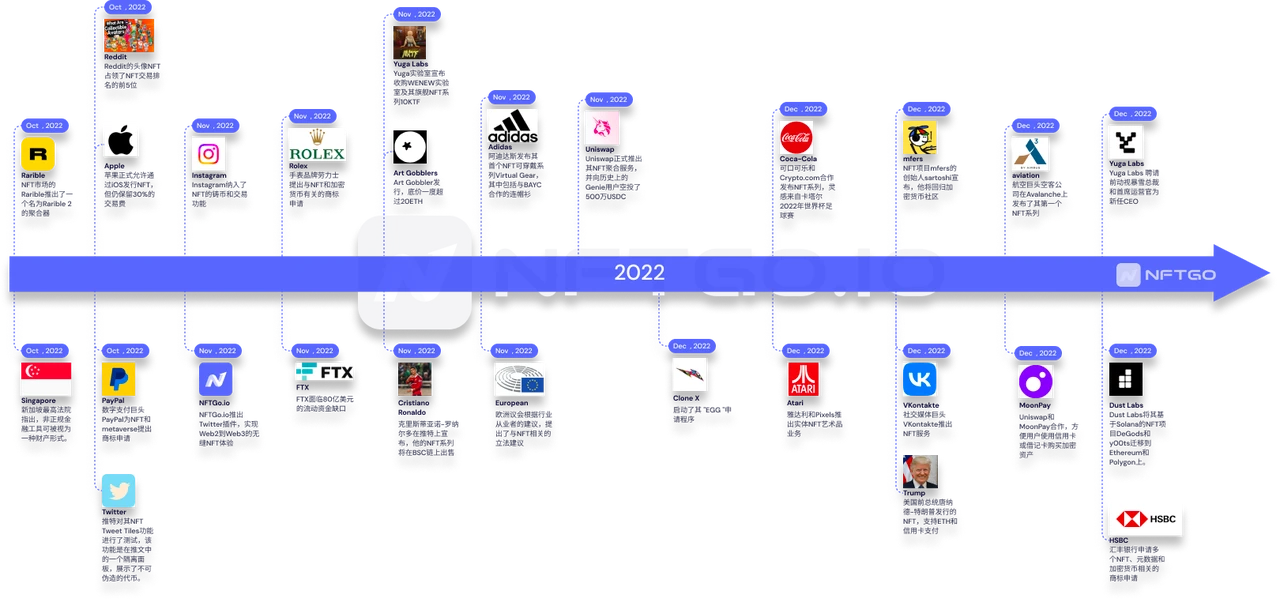

NFT 重点事件图(2016-2022 年度时间图请阅读完整版报告下载高清版)

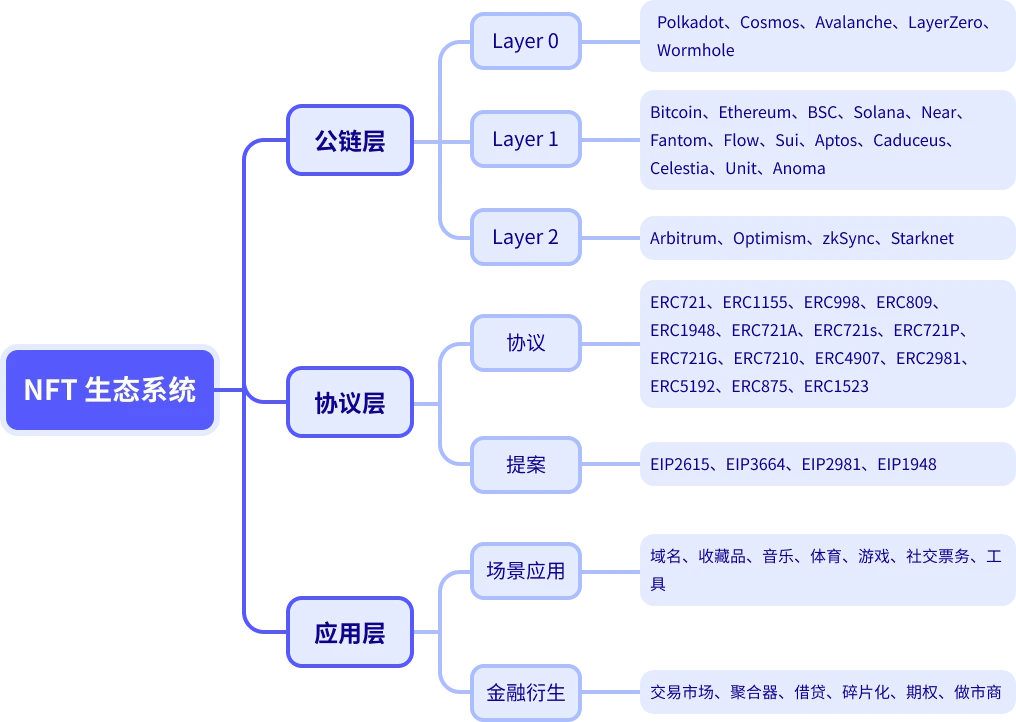

3.NFT 生态正在井喷式扩展,协议层百花齐放,底层公链延续“一超多强”,金融属性催生更多衍生品项目,这要领先于应用场景类项目。

生态图

4.一些先锋的 NFT 项目方开始逐渐将想法落地,它们均经历了融资之后的“脱虚向实” ,利用增发衍生 NFT 来扩大用户群体。

NFT 项目主要进程与未来计划

13 个数据

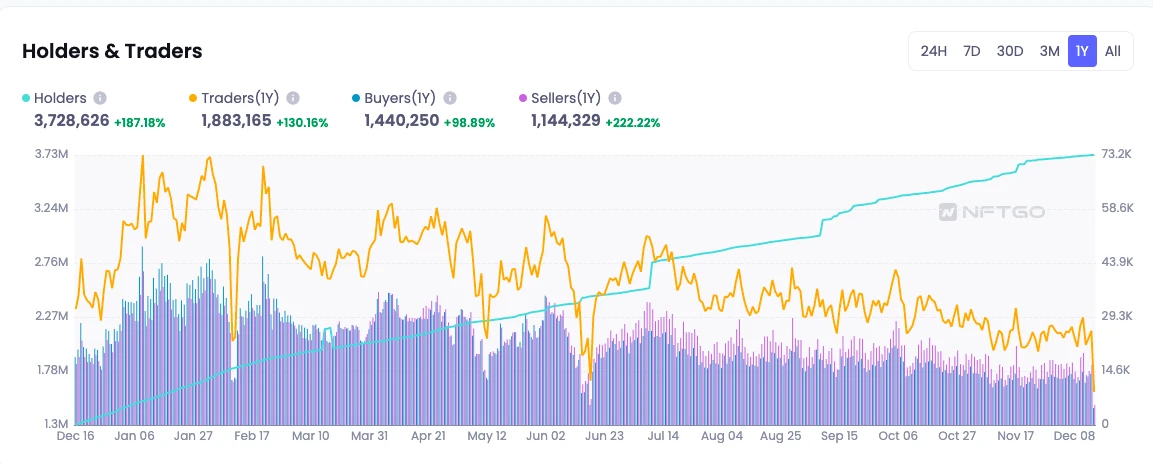

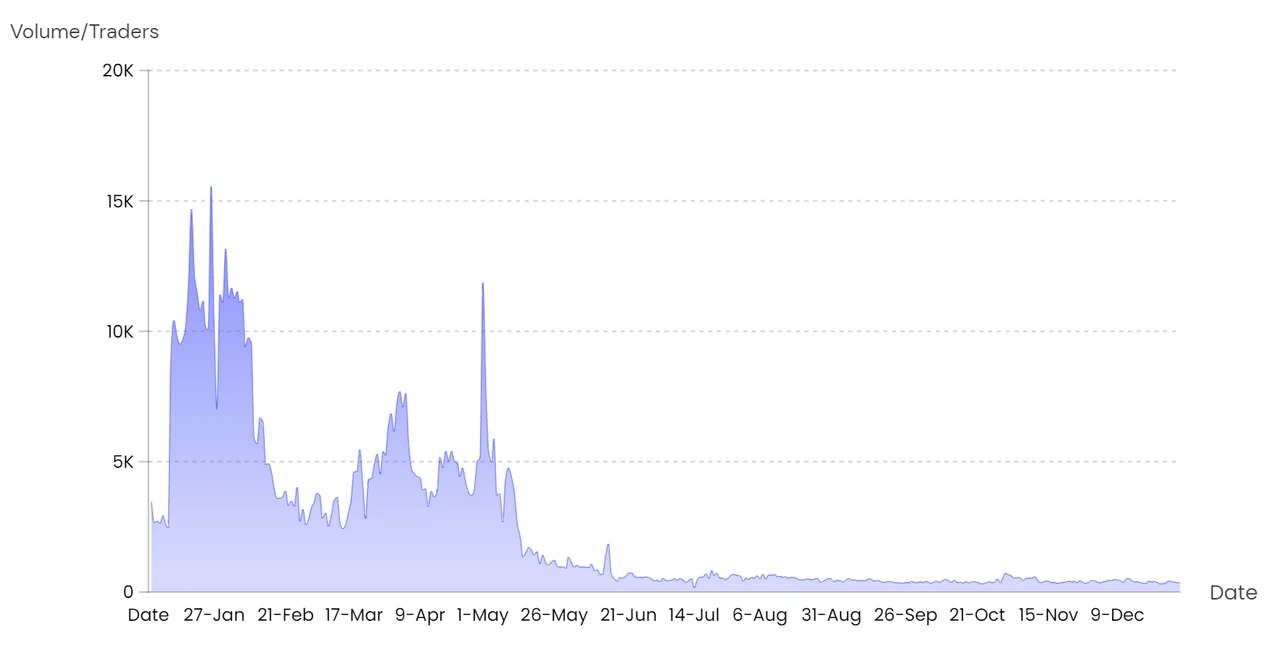

1.目前 NFT 持有者为 373 万人,相较去年增长 187.18% ,相较于上半年供不应求的市场关系,下半年交易者人数大幅减少,市场趋势也从买方市场变为卖方市场。

2022 年 NFT HolderTrader 人数,数据来源:NFTGo.io

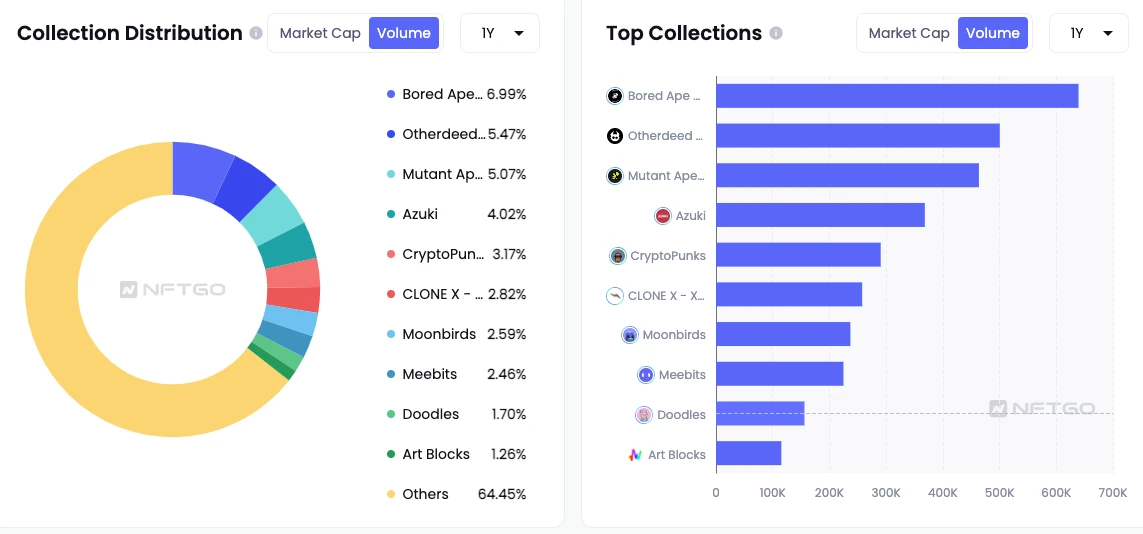

2.熊市期间头部项目带动效应明显,其中 BAYC 交易量占据主导地位,占据最大的 7% 的交易总量,与之接近的是同属于Yuga Labs生态的 Otherdeeds 和 MAYC,交易量分别占据 5.47% 和 5.07% 。市场行情下跌时蓝筹 NFT 反应更加迟钝,拥有一定的避险性质。

2022 全年蓝筹指数,数据来源:NFTGo.io

不同集合交易量占比,数据来源: NFTGo.io

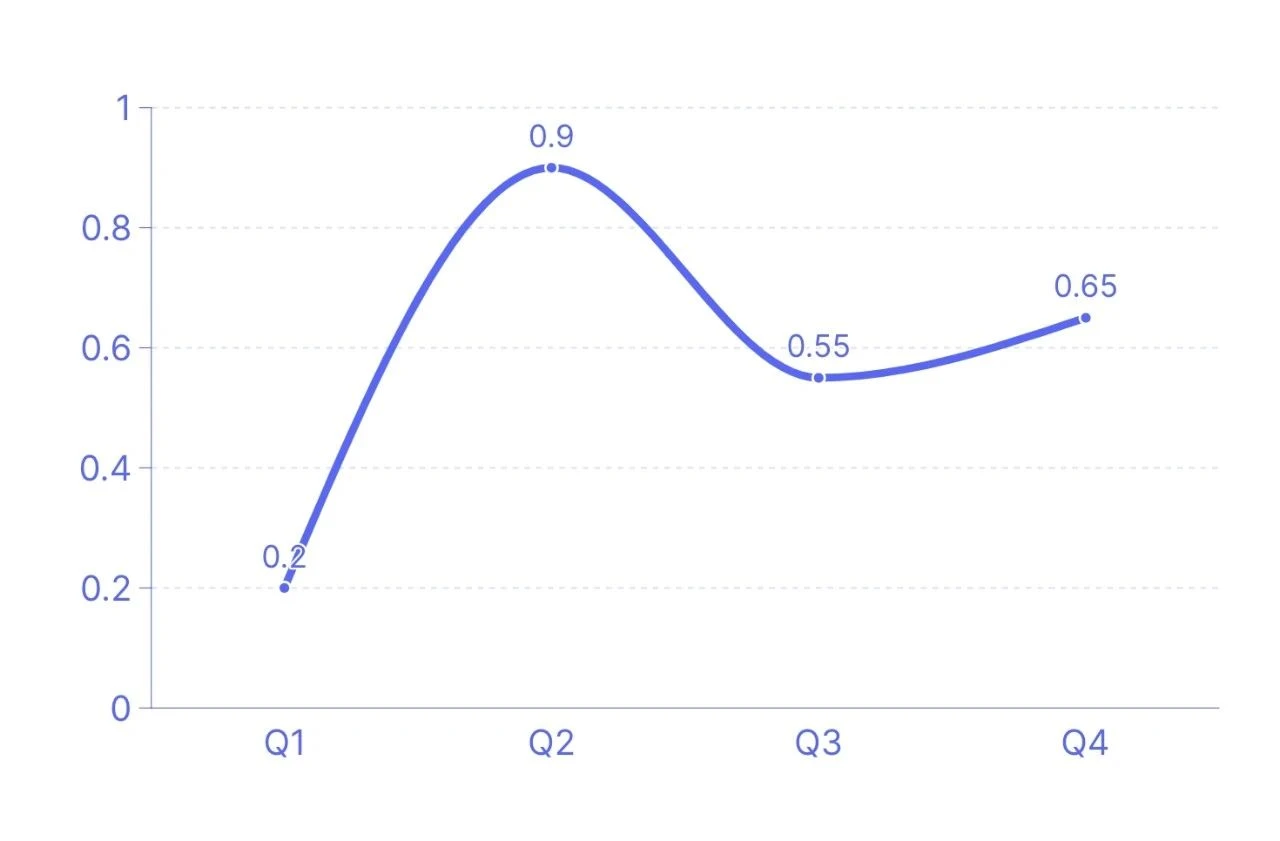

3.NFT 和 ETH 在 Q2 皮尔逊相关系数高达 0.98 ,而后相关性逐渐降低,这不仅与宏观经济环境有关,也与独立行情和交易情况息息相关,如在 6 月份加密市场市值暴跌超过 20% 时,NFT 市场一些头部 NFT 的地板价亦跌去 15% 。

ETH 和 NFT 的皮尔逊相关系数,数据来源:NFTGo.io

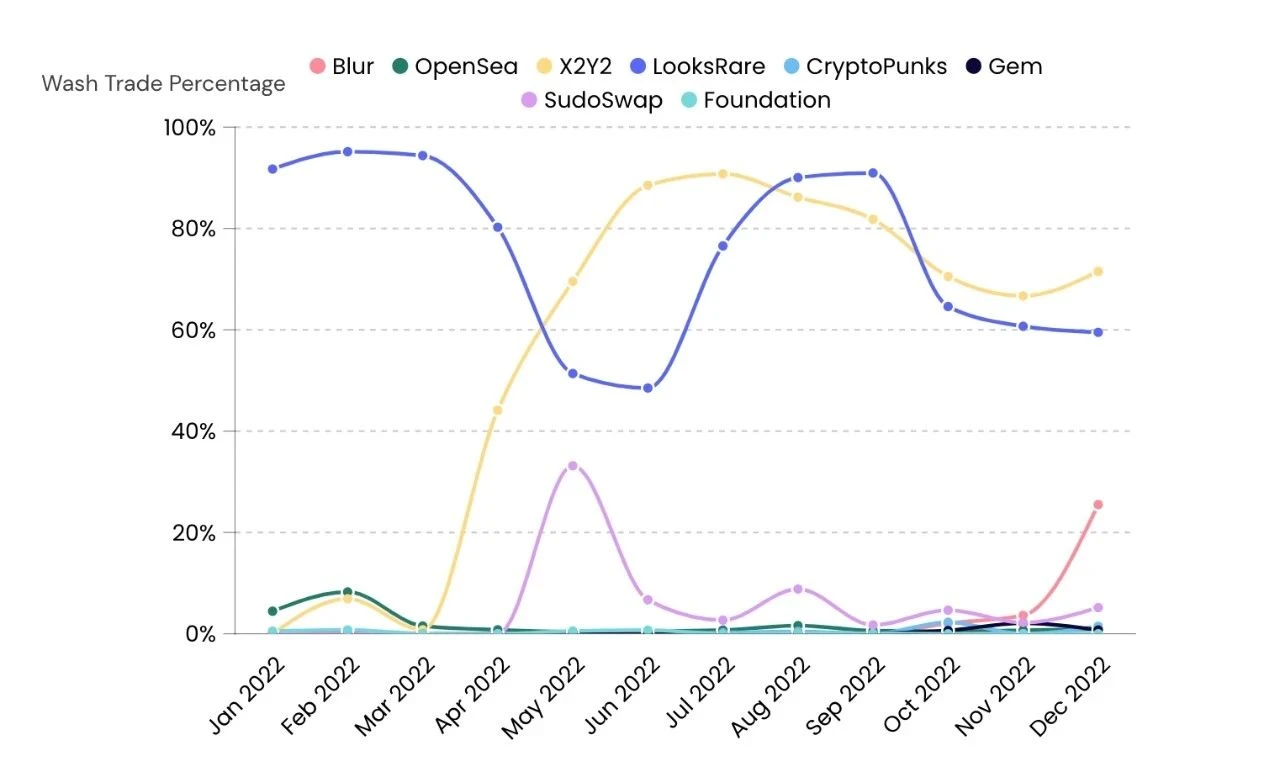

4.2022 年的清洗交易总量大约 900 万 ETH,占据 2022 年总交易量的 35% 左右。根据此前 NFTGo.io 的清洗交易报告,涉及刷单交易的地址超过 82, 000 个,全网刷单交易的次数达到 25 万多次。

不同 NFT 交易平台清洗交易占比,数据来源:NFTGo.io

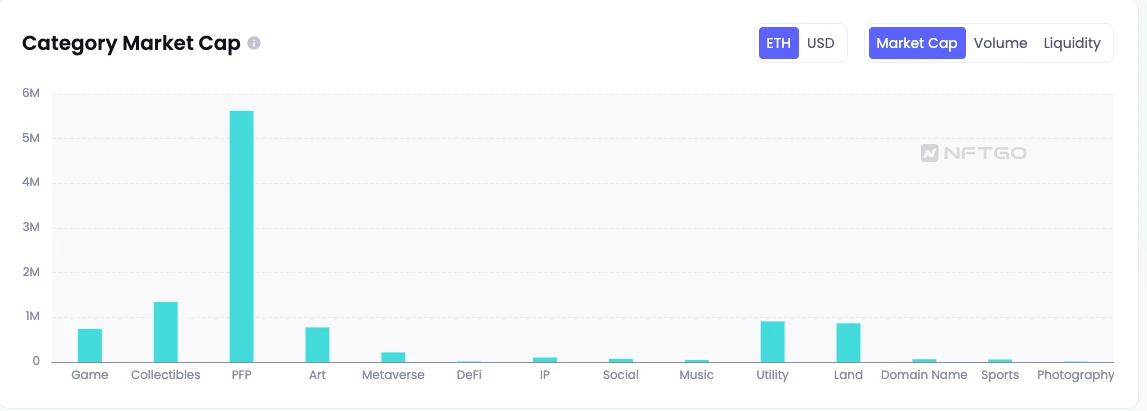

5.按照 NFT 的类别划分,PFP 的总市值约为 564 万 ETH,未来一段时间依旧会是 NFT 行业最底层的骨架,其次是与 Collectibles 和 Utility 相关的 NFT,它们的全年交易额均超过了 100 万 ETH,流通性相对较好。

不同类别市值比较,数据来源:NFTGo.io

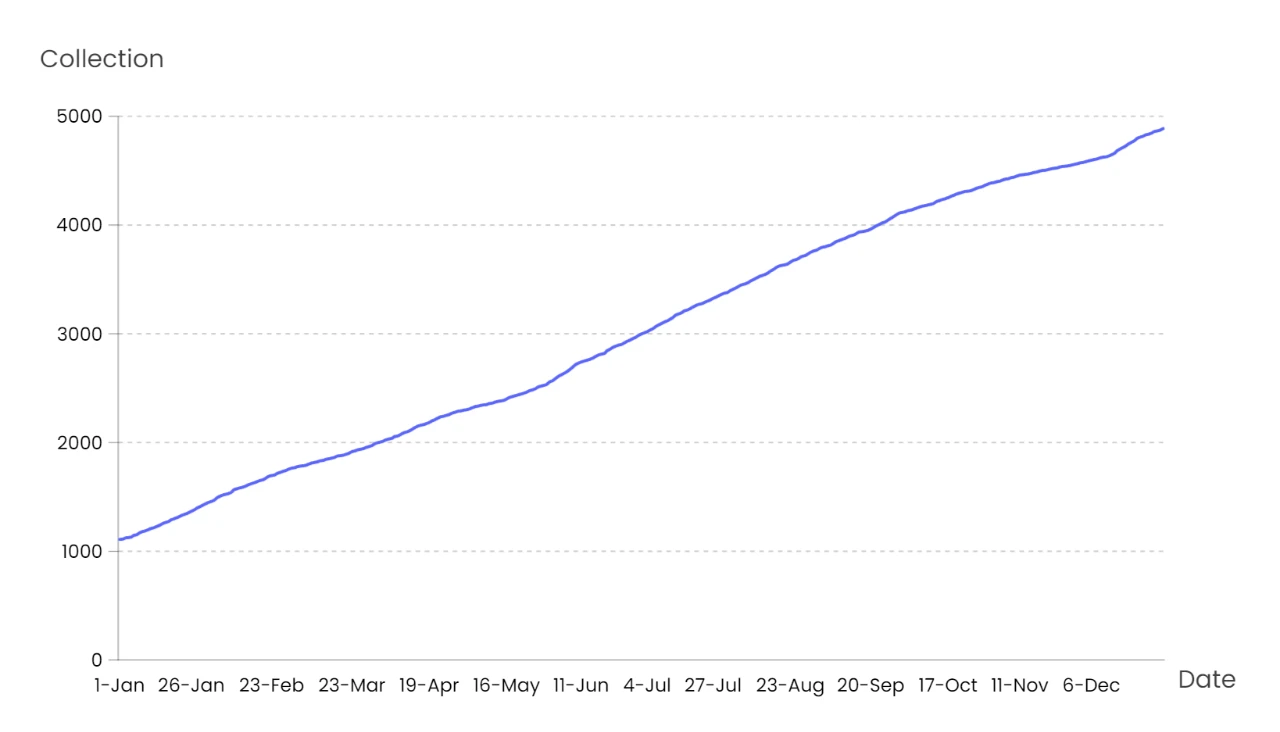

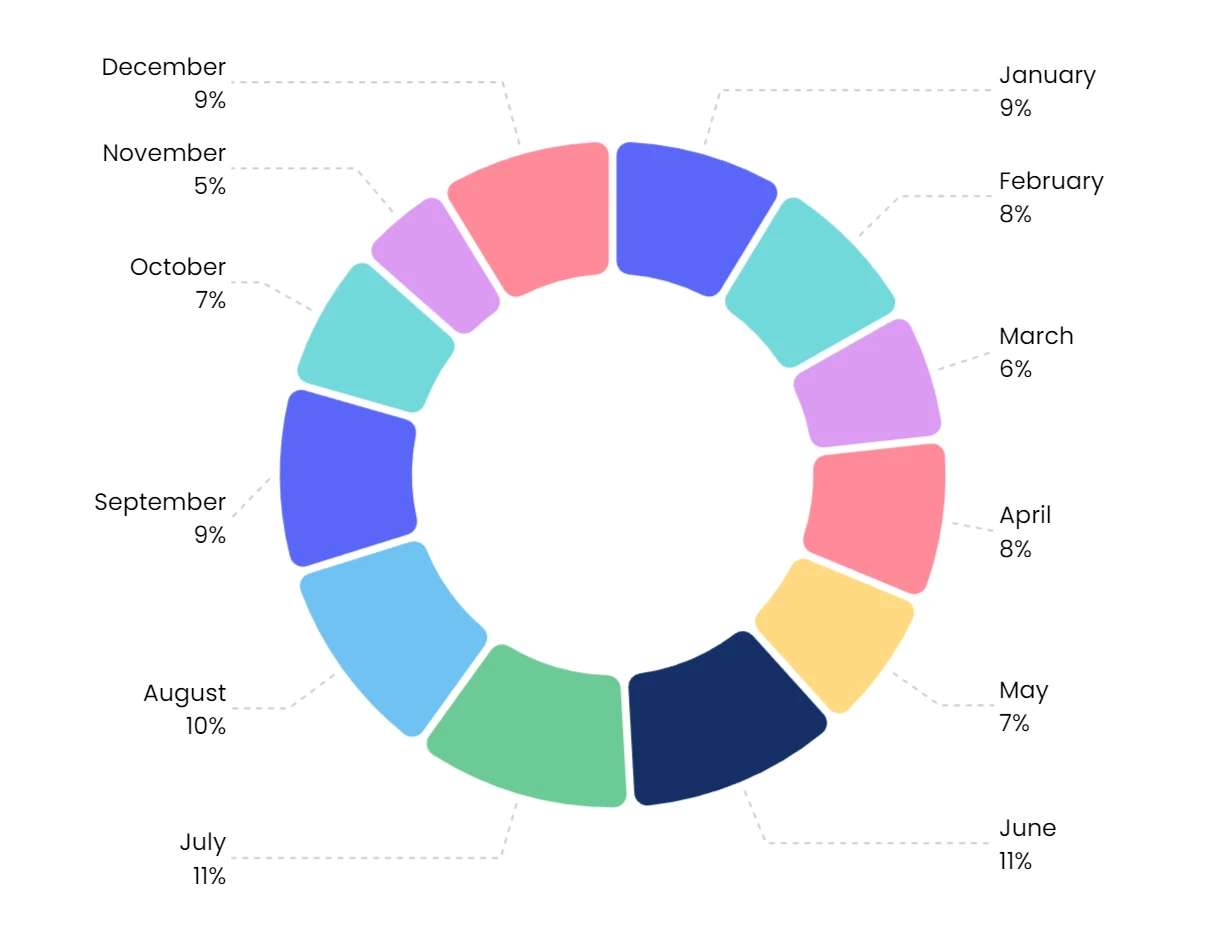

6.NFT 发行数量正在平稳增长,目前已经达到 4, 888 个藏品和 39, 669, 418 个 NFTs(符合 NFTGo.io 收录标准),即便在市场行情整体下行的背景下,NFT 项目的发行仍平均分布在各个月份,发行数量平均每月增速依旧维持在 11.86% 。

NFT 项目每日发行走势(达到 NFTGo.io 收录)

2022 年新发行项目分布月份,数据来源:NFTGo.io

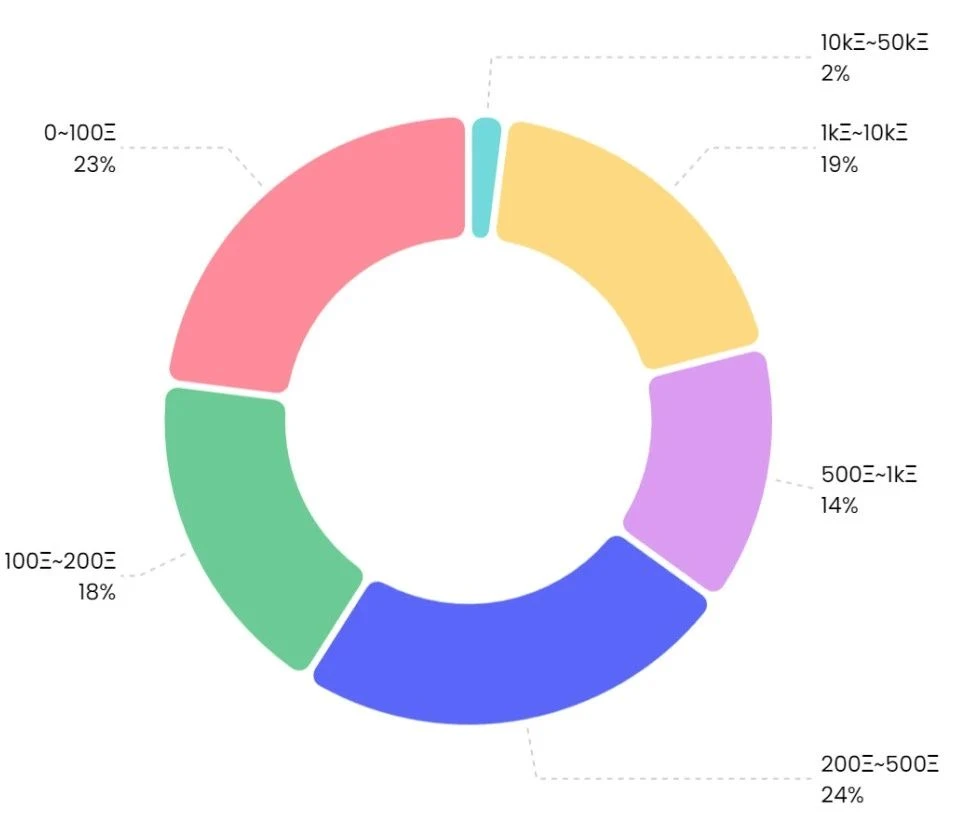

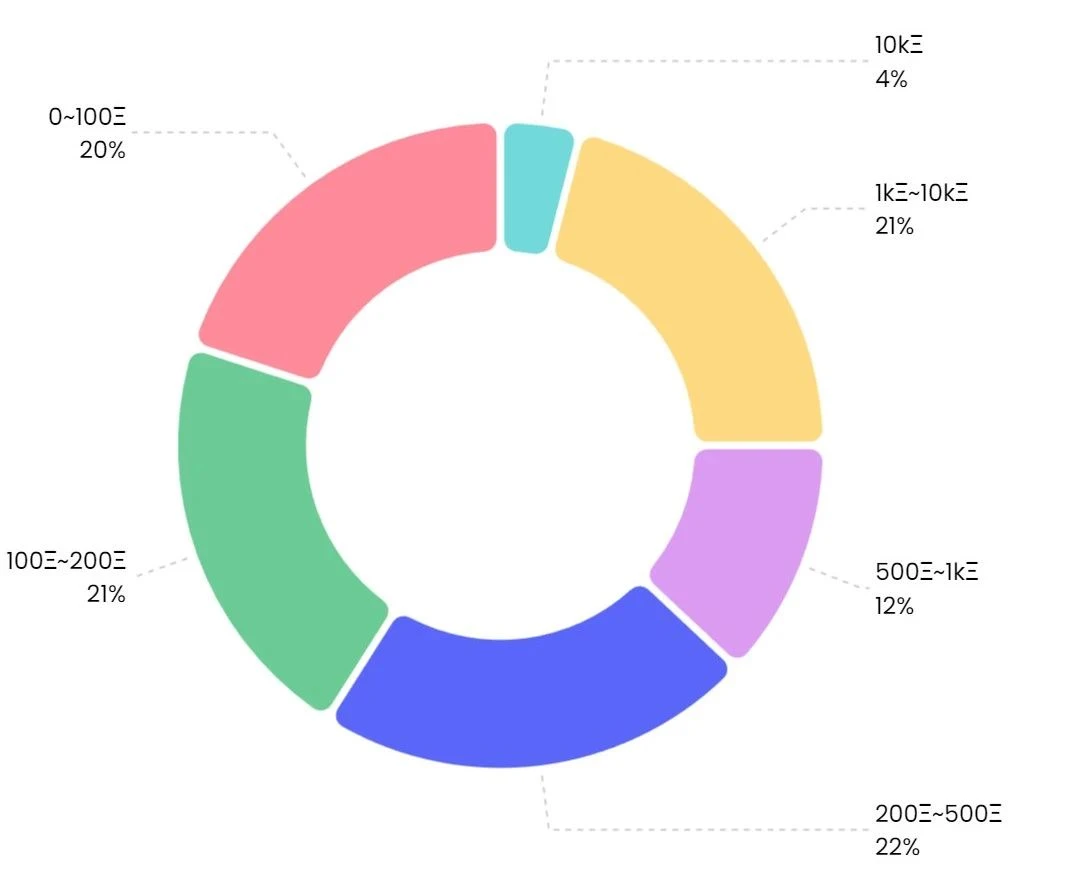

7.目前大部分项目市值集中在 100-200 ETH 左右,仅 4% 的项目交易量超过 10 K ETH,地板价 ≤ 0.1 ETH 占到总项目数的 74% ,市场中多数交易行为依旧集中在头部优质项目中。

集合的市值区间分布

数据来源:NFTGo.io

集合的交易区间分布

数据来源:NFTGo.io

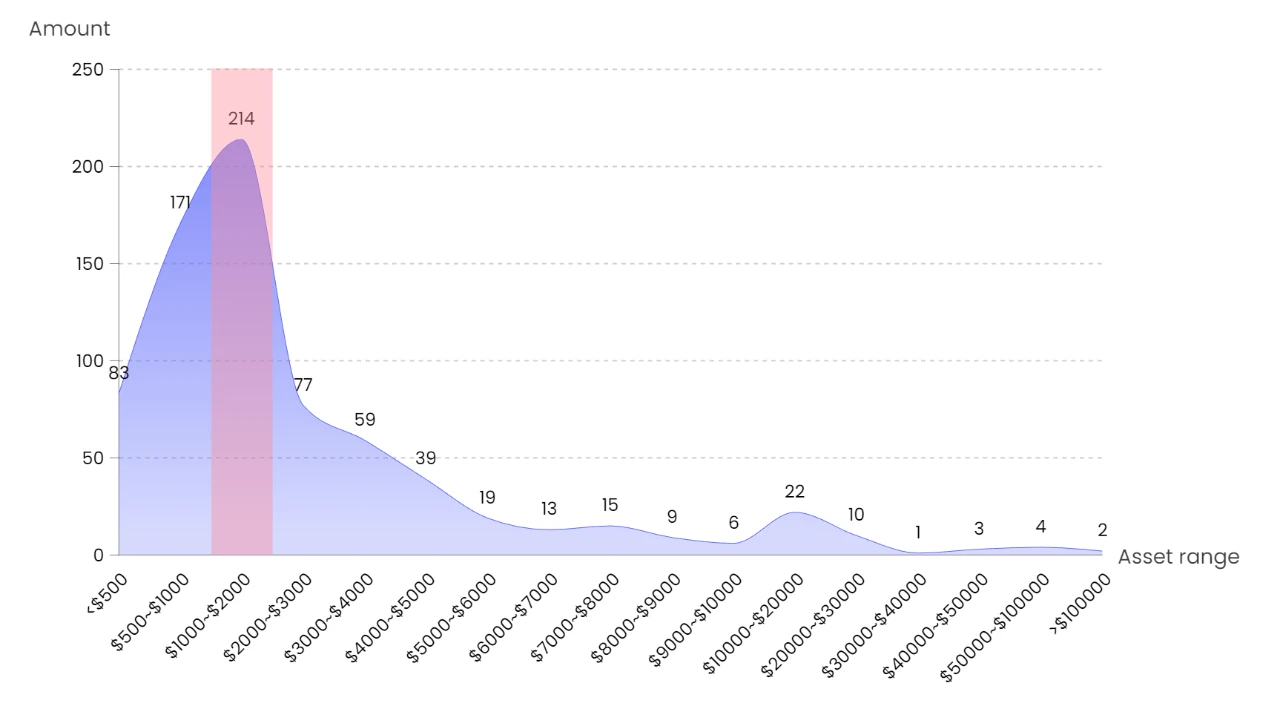

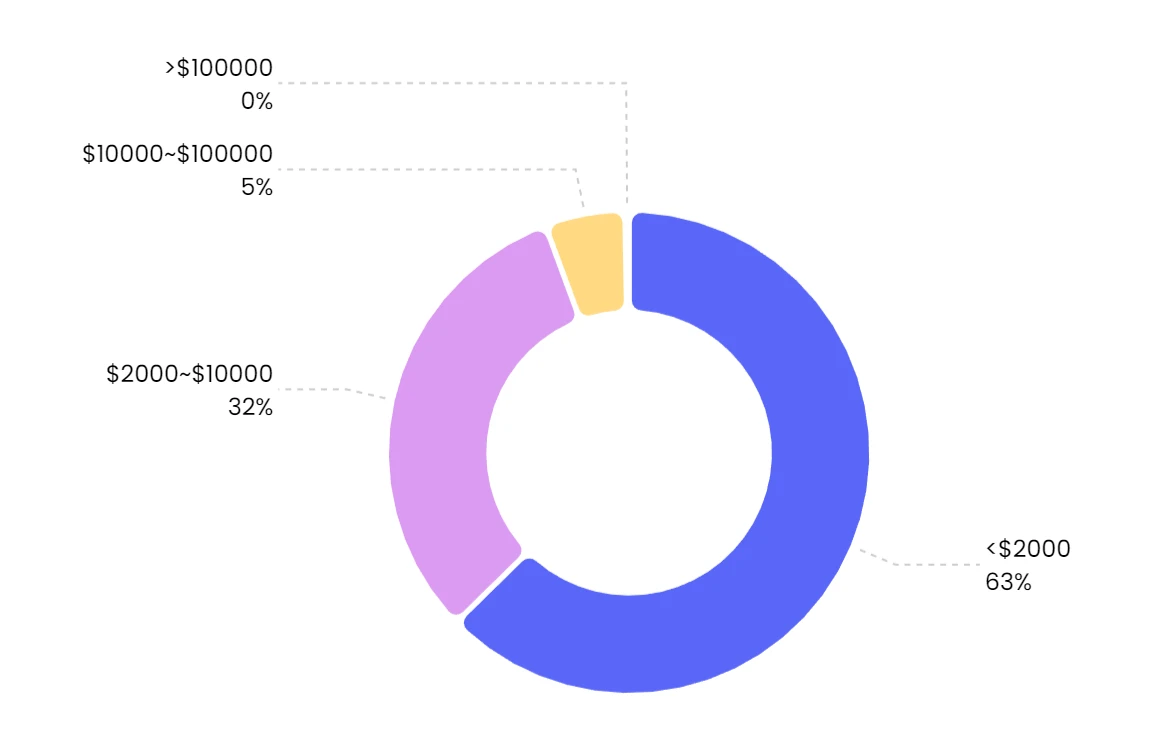

8.“巨鲸”的资产极度拉高了整体的人均资产,对 748 个 NFT 项目进行人均资产计算,平均数为 $ 4, 137 ,中位数为$ 1, 461 。人均资产的分层也让 NFT 玩家形成了不同消费能力的群体,让 NFT 项目方针对不同用户需求设计产品和分层营销。

单一人均资产项目数量,数据来源:NFTGo.io

单一人均资产占比,数据来源:NFTGo.io

9.NFT 市场整体流动性最好的时期为 1 月份和 4 月份,进入 5 月则流动性开始大幅下降, 9 月份为今年流动性最为枯竭的时期,这让多数 NFT 必须“打折”才能快速出售。

流动性趋势图,数据来源:NFTGo.io

10.NFT 的用户群策略行为分层,这些用户通常以盈利为第一目的,一人持有多钱包,用户玩法开始由社区驱动尝试衍生玩法,专业化数据平台在资深玩家群体中已经形成相当程度的渗透。随着 NFT 吸引更多圈外用户进入,以及当前的初级用户逐渐向专业玩家转变,专业化工具平台的将会被更多 NFT 用户采用。

常见交易策略类型分类,数据来源:NFTGo.io

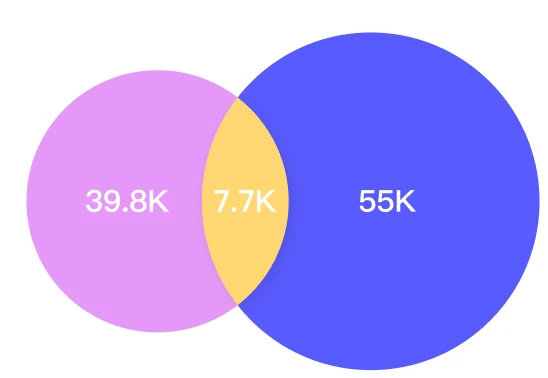

蓝筹与 Art Block 交易者群组重叠情况,数据来源:NFTGo.io

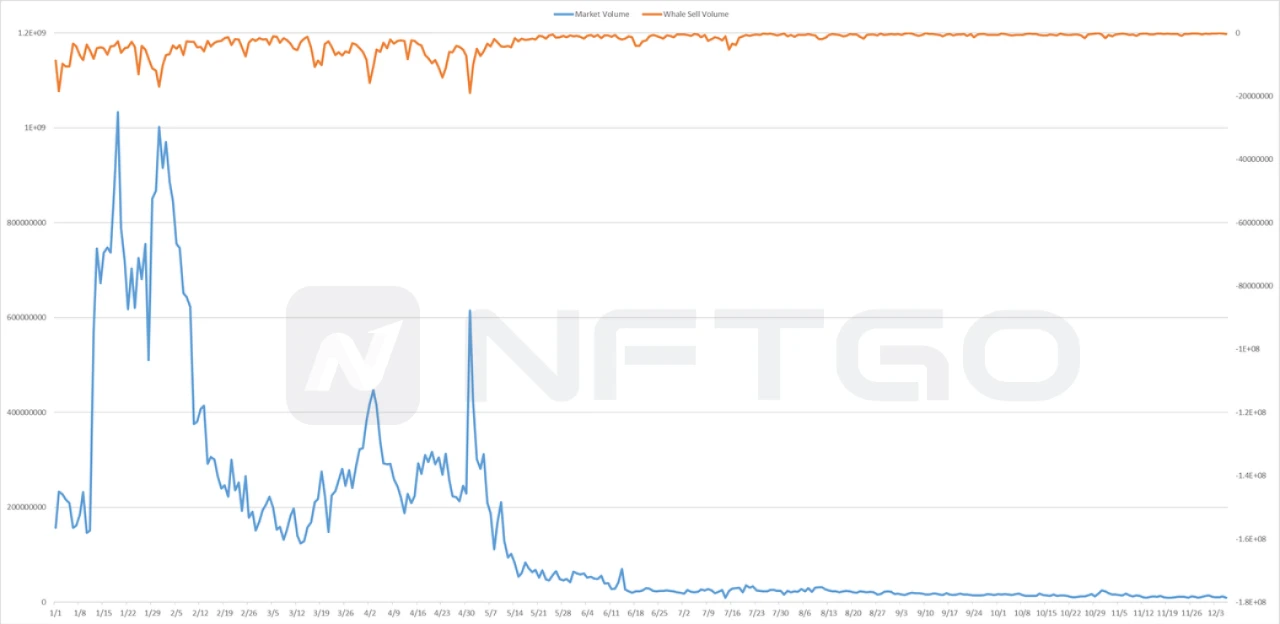

11.市场上巨鲸具有链上话语权,与其说他们提前于市场行动,倒不如说正是他们的行为影响了市场趋势,将市场传导的顺序变成“巨鲸操作——散户操作——引发行情”。

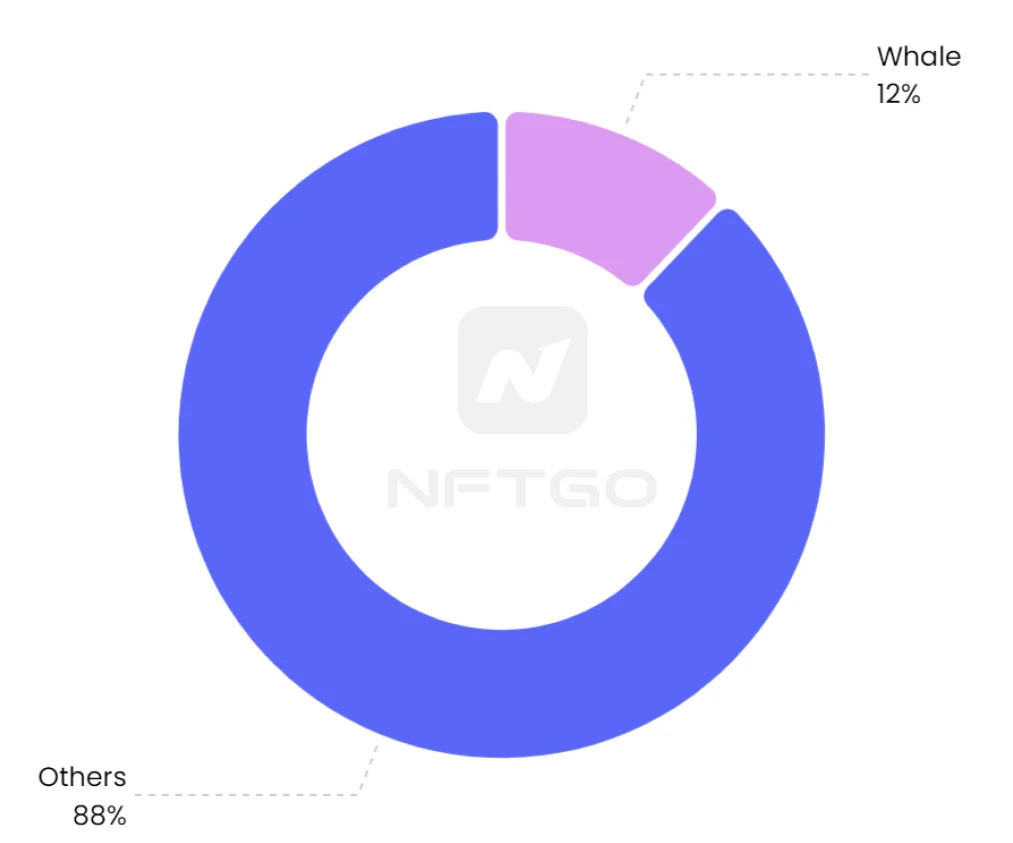

NFT 市场资金分布占比,数据来源:NFTGo.io

市场交易量和巨鲸卖出量对比,数据来源:NFTGo.io

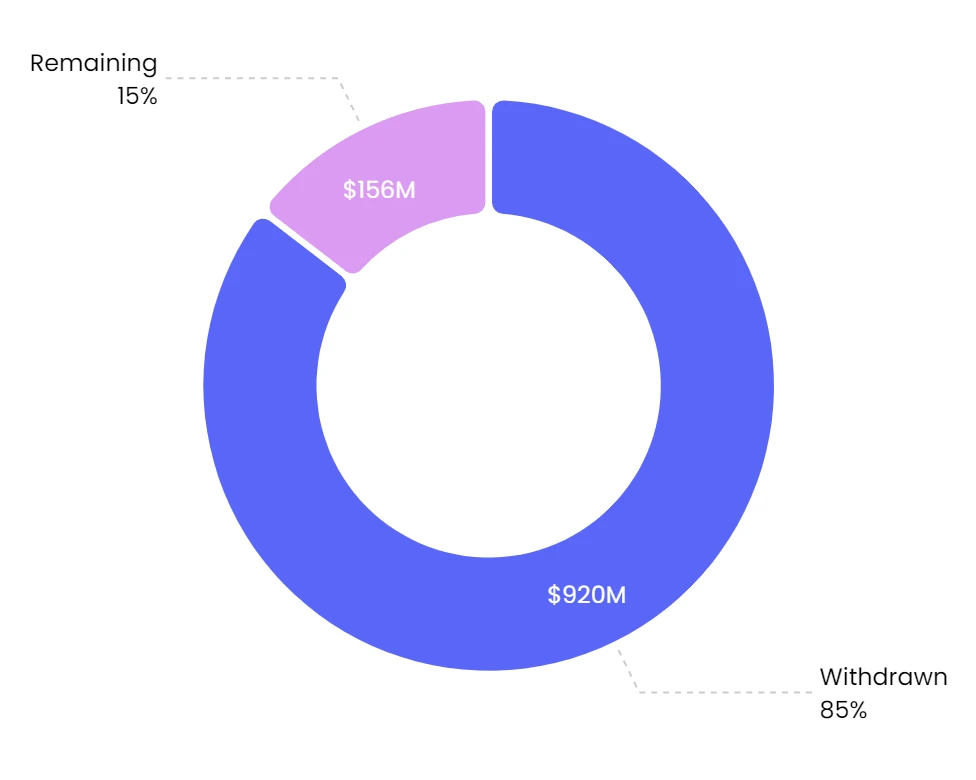

12.今年巨鲸在经历 5-6 月的集体逃离后,仍然为 NFT 市场留下了 1.6 亿美元的沉淀资金,其中大部分包含了蓝筹 NFT 为首的长期性资产和实用性资产,这为之后 NFT 的发展趋势埋下了伏笔。

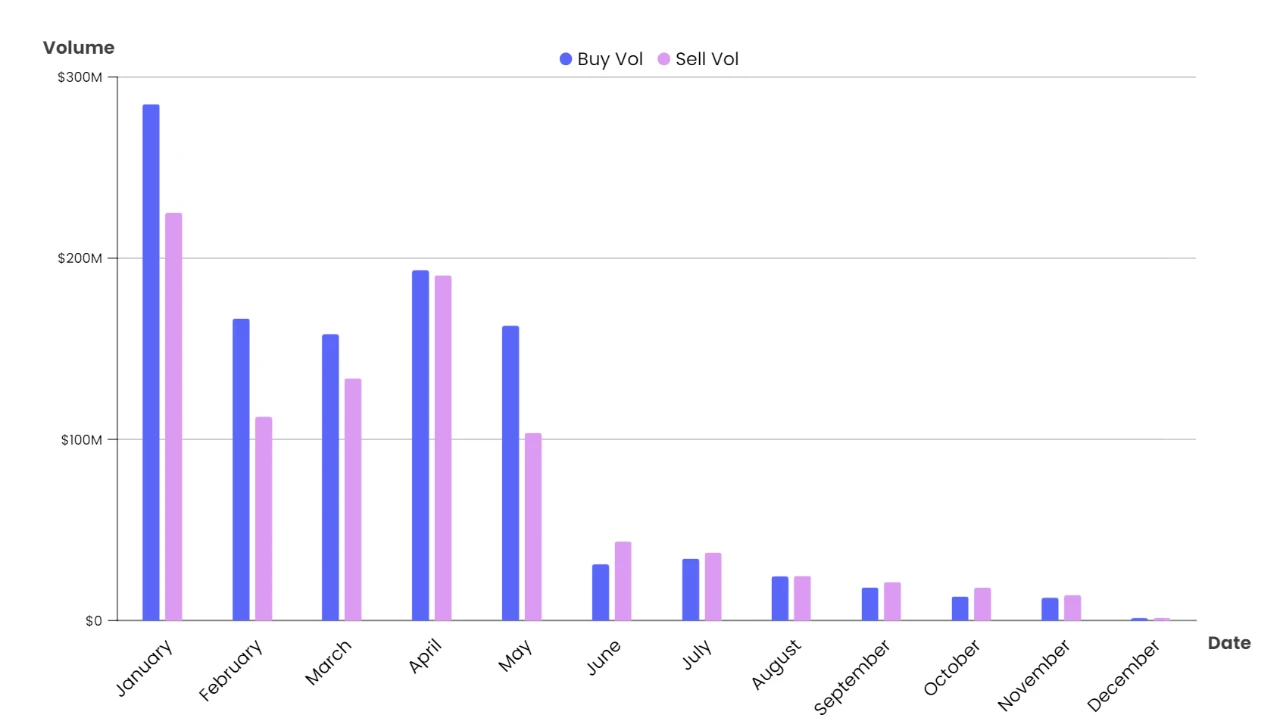

巨鲸买入卖出趋势图(按月)数据来源:NFTGo.io

巨鲸本年度投资资金占比,数据来源:NFTGo.io

13.头部用户的投资具有偏向性,今年更偏爱 PFP、PASS、Art,它们占据了今年巨鲸很大的资金比重,这与这几类 NFT 在现实中对应的投资标的有关。如 PASS 卡在一定程度上迎合了巨鲸群体的偏好,正如现实生活中名人俱乐部的会员卡去赠与社会名流,这种消费偏好同样发生在了 NFT 市场。

完整版请点击下载。

Note:本文仅供研究使用,观点和意见仅代表作者个人,并不一定反映或代表NFTGo.io的观点和意见。投资数字资产(如 NFT 和数字资产)会有风险,在做出任何投资决定前,请务必咨询财务顾问。NFTGo 不提供投资建议,不对任何因投资数字资产造成的损失负责。