近期以 EggsCare 为代表的「反向 ( 3, 3)」项目大热,不仅是因为 Token 的大幅上涨,更是因为其「火不过一天」的价格表现。据 BlockBeats 不完全统计,EggsCare 等大部分反向 ( 3, 3) 项目的 Token 价格在一天内上涨数倍后又迅速跌去 80% ,很多项目更是明目张胆的 Rug。

与 ( 3, 3) 近乎一致的历史表现,不得不让我们思考,( 3, 3) 模式为什么总是出现 Rug?它的本质到底是什么?

反向 ( 3, 3) 玩了什么新花样?

反向 ( 3, 3) 模式参考了 Camelot 和 OHM,二者是通过通胀方式来奖励 Token 质押者和 LP 质押者,同时利用金库资金回购来抬高 Token 价格。而 Carrot、Eggs 等反向 ( 3, 3) 项目则通过通缩的方式来惩罚不进行质押 Token 的持有者。

以 EggsCare 为例,持有者手中的 Token 数量会自动削减,因此为了保证自己的持有量,参与者就必须在 Vault 中锁定自己的 Token。EGGS Token 的供应量以每个区块 0.001% 的速度减少,即约为每天 7% 。为了避免持仓量的通缩,持有者需将 Token 放入三种 Vault:

1.Full Protec Vault,该方式锁定期为 7 天,用户可以存入 EGGS, 7 天后取出,不会损耗任何 EGGS;

2.Big Protec Vault,该方式的锁定期为 24 小时,但需要存入 EGGS/ETH,ETH 不会受到影响,EGGS 仍然会受到每天 7% 的损耗,区别是用户会得到 90% 的奖励,即每个区块 1000 万 EGGS;

3.Small Protec Vault,该方式的锁定期为 24 小时,也是需要存入 EGGS/ETH 作为 LP,ETH 不会受到影响,EGGS 仍会受到每天 7% 的损耗,用户会获得 Big Protec Vault 奖励(每个区块 1000 万 EGGS)标准的 10% 。

在初始阶段,EggsCare 也获得了参与者不错的评价,市场上也涌现了 EggsCare 仿盘项目。昨日,EGGS 价格大幅上涨,社区也出现了极高的 FOMO 情绪,处处高喊「改变 ( 3, 3) 格局的新实验」。然而不到一天,这些反向 ( 3, 3) Token 却又如 Rug 一般急剧下跌,Bird Finance、Golden Cow Farm 等项目甚至直接切断了自己的官网。

( 3, 3) 血泪史,刻在基因里的 Rug 宿命

2021 年下半年,价格一路高涨的 OHM 用近千倍的回报率让所有人都记住了「(3, 3 )」这个 Meme,自此,Olympus DAO 便举起了「协议拥有流动性」的大旗,宣称要将 DeFi 带入 2.0 时代,(3, 3 )的故事就这样开始了。

OHM 和它的分叉

彼时的币圈, 7, 000% 的 APY 年化收益不是哪里都能找到的,但自 OHM 的(3, 3 )诞生后,以百分之千计位的 APY 却变得微不足道。一时间,APY 70, 000% 、 7, 000, 000% ,甚至 7, 000, 000, 000% 的 OHM 分叉在各个公链上到处生长(大部分在 Avalanche 生态),DeFi 也迎来了「( 3, 3) Summer」。

关于(3, 3 )的具体机制,BlockBeats 在《APY 70, 000% ,被 OHM 分叉们支配的 DeFi 2.0 》中有详细阐释。简单来说,它就是一个博弈游戏,Token 持有者可以通过锁仓来获得更多 Token,套利者可以用 Bond 低价买入这些「空气币」,协议则拿到了真金白银,并以回购来担保 Token 价格。

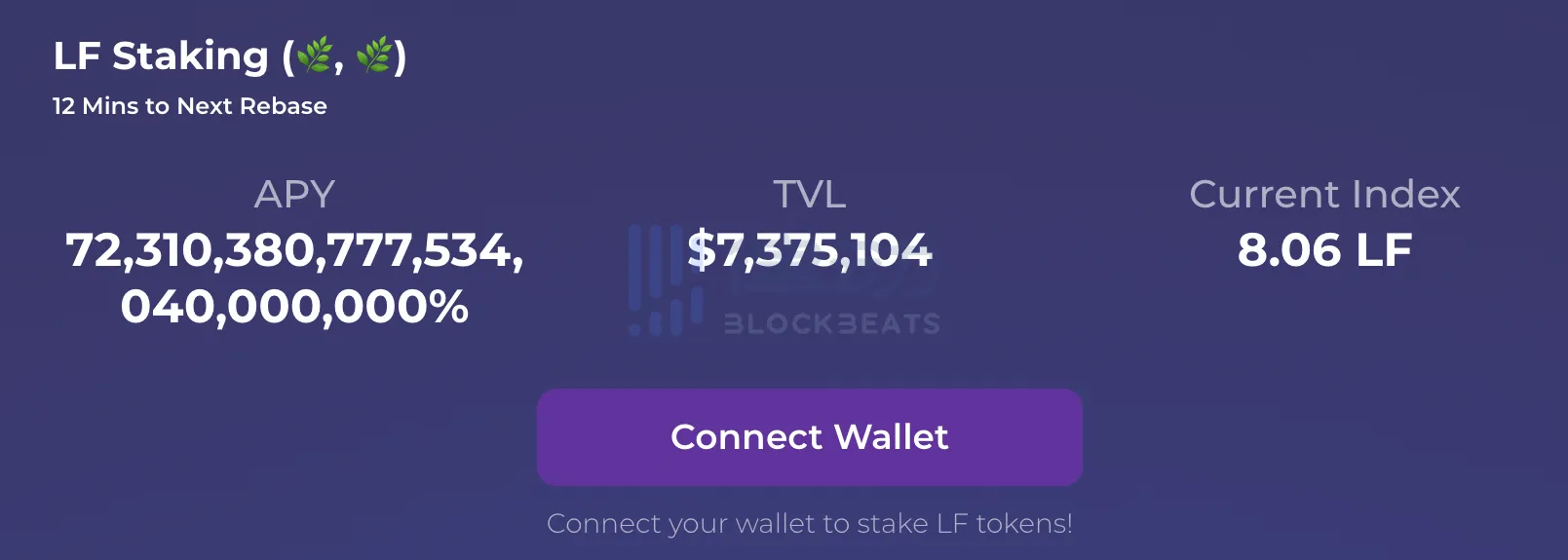

而通过牺牲部分储蓄收益,OHM 的分叉们不断抬高自己的 APY,以这种方式吸引散户投资者的目光,「 3, 3 」也变成了「 4, 4 」甚至「 9, 9 」,把 OHM 的理念发挥到让人望而却步的程度。比如下面这个叫做 LF Staking 的分叉,为投资者提供了数不清倍数的 APY,而在当时,这个级别的 APY 还只是中等水平,不少协议提供的 APY 甚至能让用户的 Token 数量在两天内翻倍......

当然,更高的 APY 也意味着更快的资金轮动,那些早期参与者(大多数是团队成员)在拿到后来参与者「缴纳的学费」后,便立马撤出资金,Token 则进入死亡螺旋,价格迅速归零。这其实就是(3, 3 )模式最终失败的原因:一部分投机者找到了这种最迅速、最纯粹、最吸引人的圈钱模式,并最大程度地发挥了它的作用。

我们来简单梳理一下(3, 3 )项目的「收割流程」:

1. 团队分叉 OHM 合约,对参数稍加修改,然后开始在推特上推广宣传。

2. 一部分 Degen 用户看到了项目,开始参与公募,并锁仓赚取更多 Token,逐渐和团队一样,成为大户。

3. 团队用公募资金抬高 Token 价格,吸引更多的散户,他们有的通过 Bond 买入,有的直接购买 Token。

4. 团队赚到了足够的资金,不再进行回购并跑路,大户得知消息首先开始出货,这时还有散户在高喊「抄底」,不断的进入。

5. 最终,大户开始大规模抛售,Token 价格迅速归零,散户们的资金则被一卷而空。

还有像 SnowDog DAO 这样的分叉,则 Rug 的更加直接。团队在一周的公募期间拿到了 4400 万美元,但却在即将开盘之际直接以失误为由转走了大部分资金,让协议失去了回购能力,Token 价格直接暴跌 99% 。

但人总是贪婪的,在这个项目上亏了钱,就像在下一个项目上赚回来。不少人看到更高的 APY 后,又再度冲进了这个资金盘中。就这样,OHM 分叉的 APY 越来越高,项目的生命周期也越来越短,到最后,绝大部分分叉的寿命最多不会超过一周。

Sifu 自盗、AC 隐退,( 3, 3) 的转折之 Rug

( 3, 3) 尚且兴盛之时,有一个名为 Wonderland 的协议,被公认为是最好的 OHM 分叉,甚至超越了 OHM。Wonderland 是 Abracadabra 的创始人、被誉为 DeFi「青蛙帮帮主」的 Daniele Sesta 的作品,同样建于 Avalanche 生态,APY 不高,只有 70, 000% 。

与其他分叉不同,Wonderland 除了有 Daniele 的背书,还有 Abracadabra 平台的生态支持。其 Token TIME 也可以质押到平台上,借贷出更多生息资产质押到 Wonderland 协议中。原本的「 3, 3 」就这样变成了「 9, 9 」,团队还声称要启动 Launchpad,为 TIME 进行实际的赋能。

但在 22 年初的一个清晨,Wonderland 团队核心成员 0x Sifu 被爆曾多次参与诈骗犯罪(BlockBeats 注,更多内容请阅读《Frog 变 F「rug」,一条推特引发的十亿美金恐慌事件》)。0x Sifu 早年因网络犯罪被捕入狱,后又化名 Michael Patryn 与 Gerald Cotten 创立了臭名昭著的庞氏加密平台 QuadrigaCX。数月后,Cotten 意外死亡,0x Sifu 却卷钱逍遥法外。

Frog Nation 创始人 Daniele 却在知情的情况下任命 0x Sifu 为 CFO,掌管 Wonderland 金库近 8 亿美元的资产。传出后,Wonderland 发生大规模清算,TIME Token 直线跳水,甚至连 Abracadabra 也受到了影响,平台稳定币 MIM 一度出现脱铆。

有人还发现,这次清算的触发也与 Daniele 和 0x Sifu 脱不了干系。在大规模清算发生之前,Daniele 和 0x Sifu 等团队成员使用 Wonderland 新 Token wMEMO 作为抵押借出了大量的 MIM,并将这些稳定币转至 Bitfinex 交易所进行套现。

随着 Wonderland 的轰然倒塌,(3, 3 )的音乐转椅游戏也戛然宣告结束,OHM、TIME 等 3, 3 Token 纷纷大跌,曾经大红大紫的 DeFi 2.0 叙事也一蹶不振,成了人们口诛笔伐的对象。

另一边,DeFi 教父 Andre Cronje 却一天连发三文,正筹划着自己的新项目 ve( 3, 3),希望结合 veToken 和协议拥有流动性模式(BlockBeats 注,关于 ve( 3, 3) 机制的更多内容请阅读《AC 拼命宣传的 ve( 3, 3) 究竟是什么?》)。

但 Wonderland 的暴雷导致原本与 AC 合作的 Daniele 不得不退出开发,尽管热度高涨,但问题却频频浮现。一开始,为了获得 SOLID Token 的初始配额,Fantom 生态的各个协议尔虞我诈,展开了 TVL 战争(BlockBeats 注,关于 ve( 3, 3) TVL 之争的更多内容请阅读《AC 新项目有多火?一夜之间引爆 Fantom 的 Vampire War》)。在 Solidly 协议正式上线后,前端 Bug、资金池漏洞等问题又使 AC 成了众矢之的。在项目的糟糕表现和舆论压力下,AC 删除了推特账号,并选择离开 DeFi 和加密行业。

新的套索云

无论是 ( 3, 3) 也好,反向 ( 3, 3) 也罢,机制的演化并不能改变他们背后博弈的本质,跑路也是时间上的问题,只不过有不同的形式而已,阿猫阿狗,最后都一样。

BlockBeats 在《APY 70, 000% ,被 OHM 分叉们支配的 DeFi 2.0 》一文中阐释过,( 3, 3) 这样的协议就像一片套索云(Lassoing clouds),云是 Token 的价值,协议金库里的真金白云是山,而将这片云拴在山上的唯一力量只有参与者的信仰。一旦人们对协议失去了信心,这片套索云便会不可避免地消逝于蓝天之中。

在「协议拥有流动性」的 DeFi 2.0 时代,高 APY 带来了极度的 FOMO 情绪和非理性的行为,用户和协议也互换了位置,协议的承诺和用户彼此之间的信任似乎成为了投资者唯一的依靠。而当下,在加密市场行情回暖的环境下,有出现了诸如 Eggs、Carrot 这样的反 ( 3, 3) 以及 ve( 3, 3) 仿盘,BlockBeats 在这里提醒读者,谨慎参加此类击鼓传花的「勇敢者游戏」。