随着巨头们加紧步伐入局比特币,比特币的金融资产属性愈发强烈。尽管比特币被认为是独立资产,有自己的价格走势,但随着比特币进一步成为全球金融体系的重要组成部分,其与传统资产的相关性提高将不可避免。

我们从 2012 年至今长达十余年的维度,分别探讨比特币与风险资产(美股)、避险资产(美债和黄金)以及全球宏观经济周期(大宗商品指数)的相关程度,并以比特币价格成功突破并站稳 1000 美元为分界点,着重分析 2017 年之后的比特币与其他资产的相关性。

早期阶段,比特币经历了一段摸索和模仿的时期,这是因为当比特币刚刚出现时,人们对其性质和潜力还不太了解,比特币的价值和用途在这一阶段并不明确,主流投资者和机构对它持谨慎态度。

然而,随着时间的推移,比特币去中心化、固定供应上限等特点吸引了越来越多的关注和信任,使比特币逐渐定型,并最终赢得了主流认可。尤其 2017 年以来,比特币价格与美股、美债、黄金、大宗商品等四种传统资产呈现出越来越强的相关性。

从摸索和不定型到明确定位和成熟,比特币过去十年的演变过程,不仅见证了其价格的曲线增长,也见证了它在全球资产市场中的日益突出的地位。

从图中可以清晰地看出,美股指数与比特币价格走势相关性较高。我们以 2017 年比特币价格突破 1000 美元为界,经计算,在 2017 年之前,比特币与纳斯达克与标普 500 的相关系数分别为 0.6996 与 0.7217 (皮尔逊相关系数)。

二者在 2017 年底附近近乎同步达到阶段高点,在 2021 年底附近近乎同步达到统计时间段内的最高点,随后同步下落与反弹。2017 年之后,比特币与纳斯达克与标普 500 的相关系数分别为 0.8528 与 0.8787 (皮尔逊相关系数)。二者对比可以发现比特币与美股相关性逐渐加强。2017 年之后相关系数均大于 0.8 ,属于强相关范畴。

我们选择伦敦现货黄金(XAU)作为黄金价格走势锚定来分析。黄金属于典型的避险资产。从图中看,在 2016 年之前黄金价格在逐步降低,但比特币价格却在缓慢升高。随后二这走势呈现趋同性,在 2018 年二者均达到阶段高点, 2020 年 8 月,黄金价格达到最高点随后回落,但比特币价格却在之后迅速走高,进入大牛市。比特币价格巅峰恰恰是黄金价格的阶段性低谷(2021 年)。但在 2022 年 11 月之后,二者同时触底反弹,走势上表现出一致性。

同样,我们选择 2017 年为分水岭, 2017 年之前,二者相关系数为-0.6202 ,属于较为明显的负相关走势;2017 年之后,二者的相关性系数为 0.6889 (皮尔逊相关系数),属于中度线性相关。

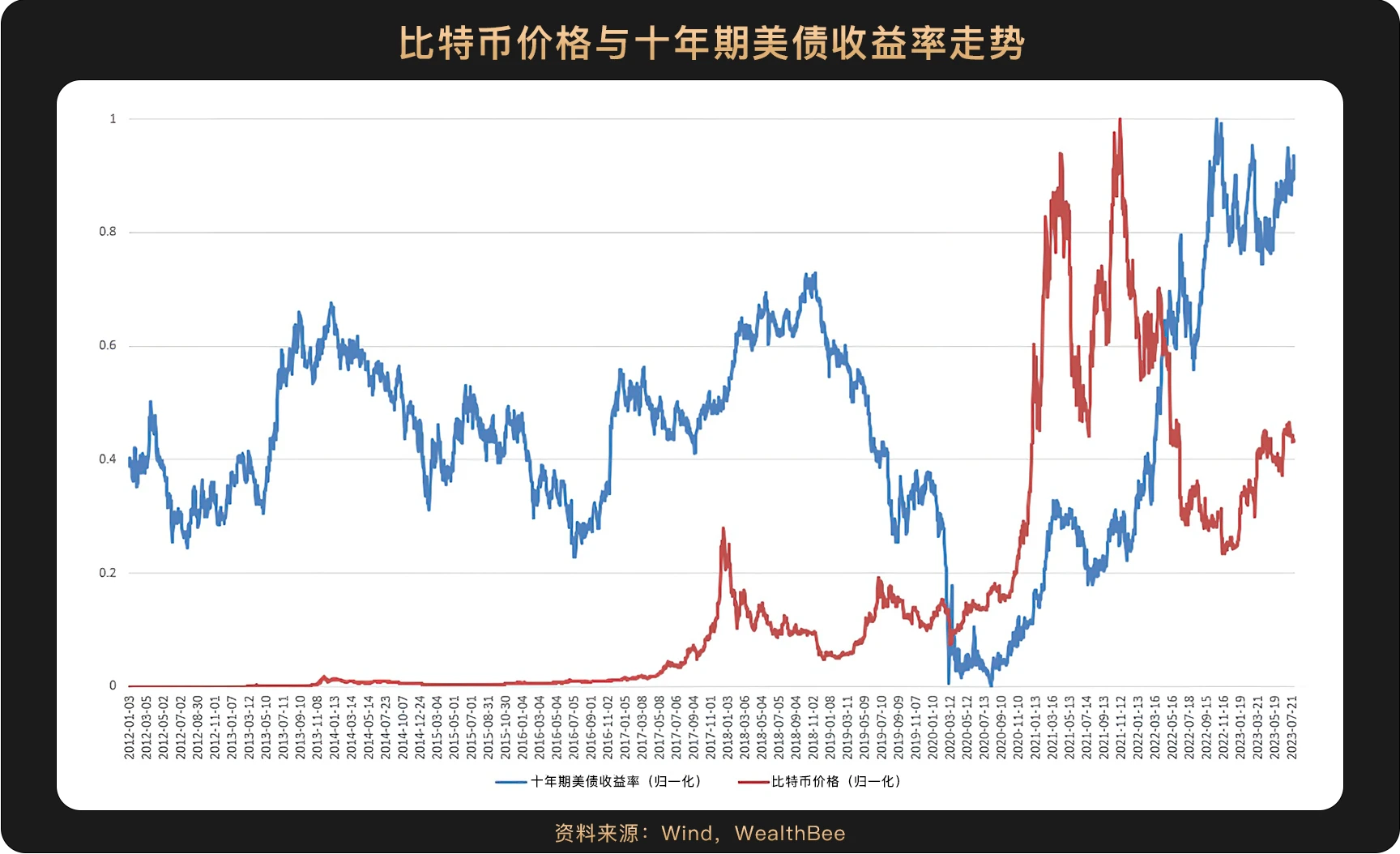

我们选择了最具代表性的美国十年期与两年期国债,近似认为二者分别代表中长期无风险利率和中短期无风险利率。美债同黄金一样,属于典型的避险资产。从图中看,不论是十年期还是两年期,收益率均与比特币价格呈现较差的相关性。尤其是两年期美债, 20 年和 21 年收益率极低,但比特币价格却一路走高。检验 2017 年之后二者的相关性,比特币与十年期美债与两年期美债的相关系数分别为-0.1382 与-0.1756 (皮尔逊相关系数),属于低度相关性范畴,且二者呈现负相关性。

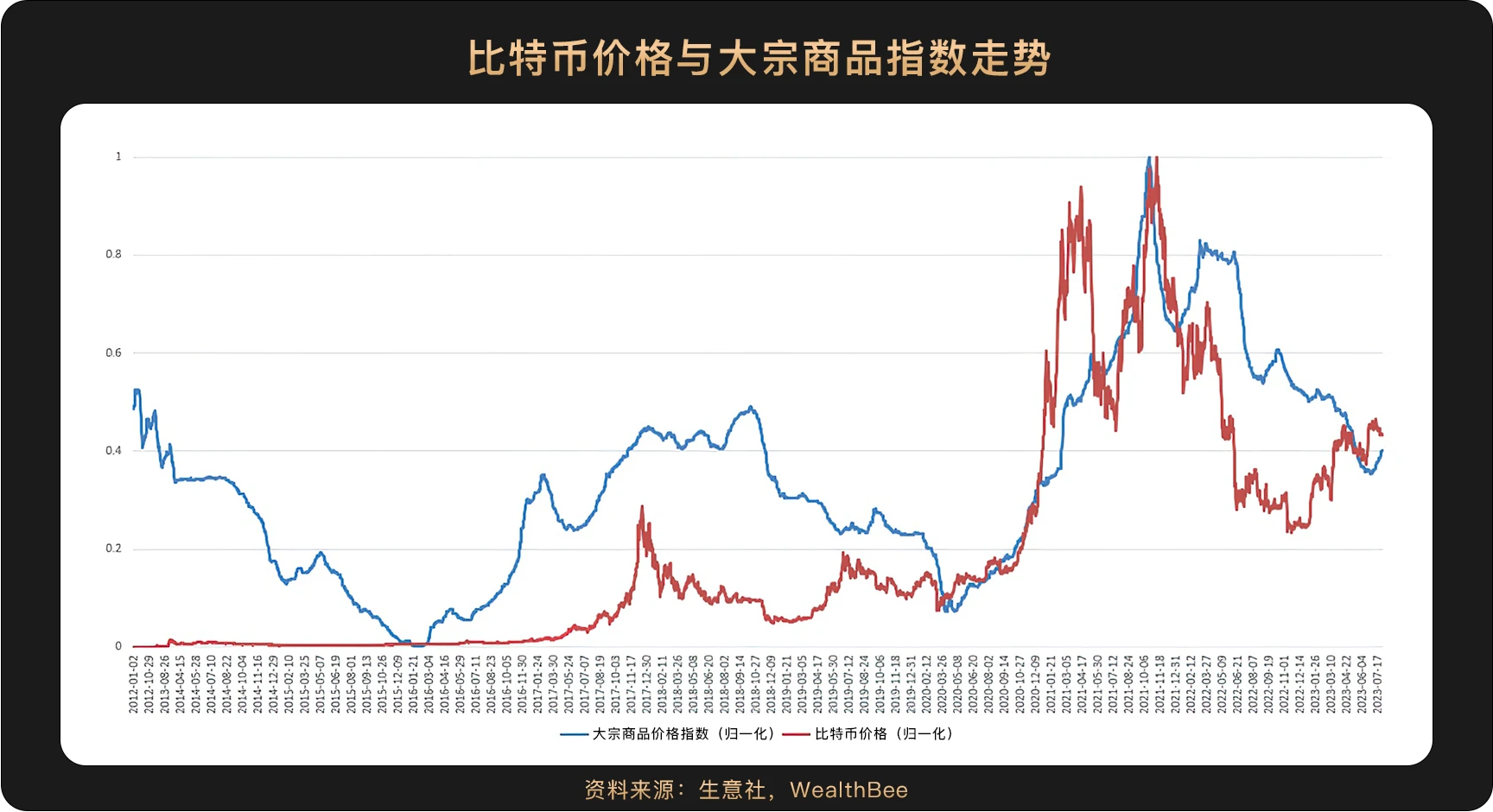

大宗商品价格受影响的因素较多,但大致可以反映全球宏观经济周期。从图中可以看到,二者相关性较高,均在 2020 年上半年触底反弹之后持续性上涨,且在 2021 年 11 月近乎同时达到最高点,最后开始同步下跌。相关性检验得出二者 2017 年之后的相关系数为 0.7184 (皮尔逊相关系数),属于中高度相关。

根据上述计算与分析, 2017 年之后,比特币与其他资产相关性的排名依次是“美股>大宗商品>黄金>美债”,与风险资产、宏观经济相关性高,但与避险资产的相关性较低。因此,我们可以认为比特币是一种风险资产。

从根本上讲,一项金融品的价格变动受到两方面影响:基本面变动与市场风险偏好。当全球经济向好,即大宗商品价格走高时,市场风险偏好自然提高,因此比特币也同其他风险资产如美股一起走高。近期美国经济持续强劲,再加上 AI 大模型的广泛应用将在未来 10 到 20 年内成为生产力提升的主要驱动力,而伴随生产力提升,降息也更容易容纳更多的流动性,因此,我们有理由相信全球投资者的风险偏好会逐步提高,并且将有更多投资资金流入市场,届时比特币价格大概率会有所表现。

版权声明:如需转载欢迎加小助理微信沟通,未经允许转载、洗稿、我方将保留追究法律责任的权利。

免责声明:市场有风险,投资需谨慎。请读者在考虑本文中的任何意见、观点或结论时严格遵守所在地法律法规,以上内容不构成任何投资建议