原文作者:Trace

原文编译:深潮 TechFlow

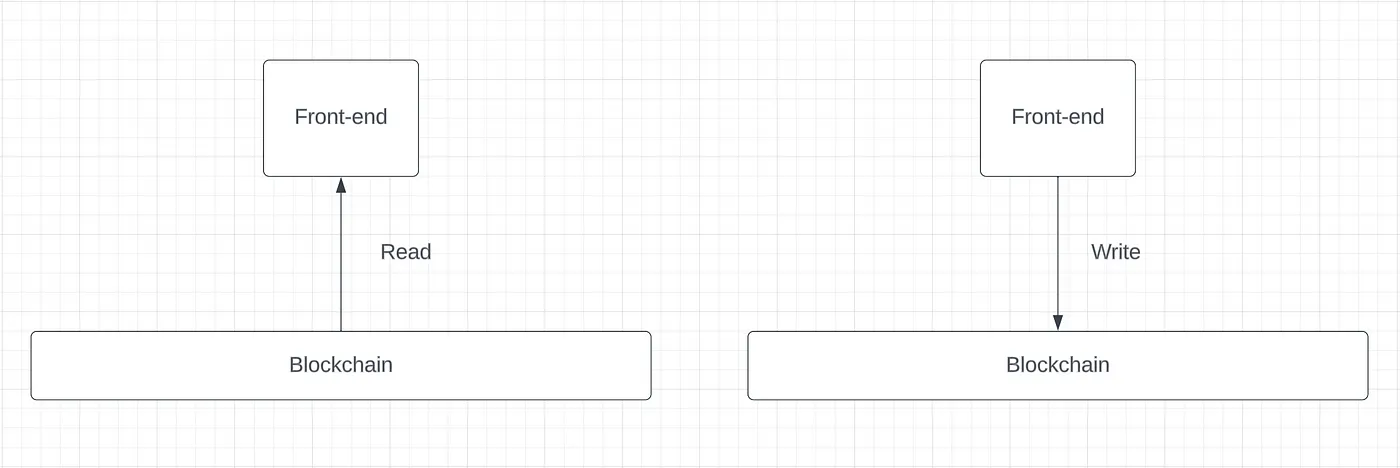

Web3 前端提供 2 种服务。它们允许用户从区块链中读取数据和向区块链中写入数据。前端可以从读取和写入两方面获利。

我们一直对前端的价值捕获持怀疑态度。它们的主要挑战在于它们的有限差异化;每个前端都是对相同共享后端的不同视角。

前端之间的切换成本很低:用户只需将他们的私钥导入另一个钱包或登录到另一个 Web 应用程序;他们的所有信息都保留在通用后端。这使得用户对前端有重大影响,在争夺用户时将价格推向零。同样,区块链浏览器和分析平台从一个共享和透明的后端提取数据。后端数据可以以不同方式显示,但很难比竞争对手具有共享基础设施的用户体验好上一个数量级。

这些论点都是有道理的。然而,我们认为它们的结论——前端不会积累可捍卫的价值——是错误的。相反,我们预计前端将成为 Web3 中一些最有价值的企业。我们的信念是通过对交易供应链的新发展、监测前端用户体验的最新创新以及观察用户行为来形成的。

订单流支付

在 Flashbots 和 The Merge 之前,MEV 是以太坊的一个安静、阴影般的角落,只有少数搜索者和矿工知道它。Flashbots 的成立让阳光照进这个行业,增加其竞争力,并确保 MEV 收入的公平分配。随着 MEV 行业的发展,出现了一个供应链,以促进更好的提取和执行。在建议者和构建者分离的推动下,供应链勾画了介于用户和他们的交易登记上链之间的中间人。理论上,每个中间人都有机会提取价值。

在接下来的几年里,这个供应链将变成更复杂的中间商网络,因为 MEV 提取会专业化。

虽然 MEV 的数量不是零和的,而且预计随着链上活动的增加而增长,但在交易供应网络中的实体之间的 MEV 分配是零和的。自合并以来,大多数 MEV 已经被验证者积累。在完全竞争中,搜索者和建造者必须将他们的整体利润提高到验证者,以使他们的捆绑和区块被包括在内。

为了维持利润,搜索者和建造者寻求独占的订单流,以在竞争对手面前获得竞争优势。通过将 BeaverBuild 和 Rsync 等集成构建器(即搜索构建器)与中立构建器的利润进行比较,独占订单流的影响最为明显。

虽然集成构建者一直是有利可图的业务,但中继不是。事实上,Blocknative 最近停止了他们的中继和中立块构建器,理由是它们缺乏经济可持续性。中继激励仍然是一个开放的研究领域。是什么解释了这种价值捕获的差异?

决定哪些实体在交易供应网络中捕获价值的主要因素是独占性。集成构建者捕获价值,因为他们创建了独占的订单流。验证者捕获 MEV 是因为他们独占提出下一个区块的能力。中继不捕获价值,因为它们不具备独占性。

Flashbots 出现是为了解决 MEV 提取的问题,包括通过三明治攻击和其他经济攻击对用户的系统性剥削。为了解决这个问题,他们引入了 MEV-Share,将 MEV 从中间人和验证者身上转移出来,转向生成 MEV 的前端和用户。这是通过订单流拍卖(OFAs)来实现的。前端可以将他们的订单流定向到这些拍卖中,搜索者在订单流上出价。拍卖收入随后返还给交易发起者。有了订单流拍卖(OFAs)和 MEV 感知的前端,MEV 将流向前端和用户。SUAVE 将加速这一趋势。像 UniswapX 这样的意图中心协议也通过解决者之间竞争提供最佳执行价格的拍卖,将 MEV 转移给用户,从而通过价格改善将 MEV 返还给用户。

除了将 MEV 返还给用户之外,前端在交易供应网络中具有固有的影响力:所有前端的订单流从本质上讲都是排他性的。因此,一旦我们有成熟的 OFAs 和其他 MEV 返点基础设施,前端和它们的用户将收集绝大多数用户生成的 MEV。

当然,不是所有的订单流都具有相同的可变现性,也不是所有前端都能促进高 MEV 活动。然而,MEV 比大多数人认为的更普遍。我们预计任何能够有意义地变现他们的订单流的前端,如交易平台和应用程序不可知钱包,都会这样做。在 Web3 中,传统金融市场中 Robinhood 所流行的 PFOF (注:payment-for-order flow,在订单流支付模式下,散户在 Robinhood 等零佣金券商上的交易其实并不是被直接发送到纽交所或纳斯达克交易所执行,而是由券商打包发送给高频交易做市商)商业模式将变得普遍。

以太坊之外的网络目前缺乏变现订单流所需的 MEV 基础设施。随着这些生态系统的发展,MEV 将不可避免地出现,为前端货币化创造类似的机会。

独特的用户体验

前端共享相同的区块链后端,这在历史上限制了它们创造差异化用户体验的能力。但这正在发生改变。我们已经看到前端中出现了三种最近的创新,这些创新可以释放用户体验的网络效应:精细调整的 LLMs( 大语言模型)、钱包扩展和应用程序合作伙伴关系。

随着 LLMs 和基于意图的架构的崛起,新的前端能够构建针对每个用户量身定制的 AI 动力体验。专有的 LLMs 允许前端通过数据网络效应维持其用户体验护城河。我们对 AI 能够增强前端的能力尚不确定,但相信它将是一个重要的差异化因素。

MetaMask snaps 揭示了差异化用户体验的另一个机会;前端可以成为第三方开发者添加扩展的平台,提供类似应用商店的体验。Snaps 在 MetaMask 周围建立了一个网络效应,巩固了其作为主导钱包的地位。独立的前端将难以保持与整个开发人员生态系统的功能相等。

最后,前端可以捕获价格网络效应。具有大量用户的前端可以利用其分销渠道与应用程序进行谈判,以获取折扣费用或赞助交易,以推广这些应用程序。

用户货币化和行为

说服我们前端的价值的最重要因素是观察用户行为。如果钱包之间的切换成本低,而它们的用户体验没有太大差异,那么 MetaMask 是如何能够通过钱包内置的 Swap 在 2021 年赚取 2 亿美元的收入的呢?

答案是品牌。

并非所有用户都相同。尽管前端之间的切换成本从技术上来说很低,但对于不了解或未完全审计技术的用户来说,有复杂性和不确定性。尽管加密行业强调了无需信任的重要性,但当用户与他们不完全理解或未经个人审计的技术进行互动时,用户本质上是在信任关系中。例如,用户必须相信他们的钱包是安全的。鉴于在加密铁路上进行交易的金融风险,其中存在大量欺诈和不可逆性不容忽视错误的余地,用户非常重视前端的品牌和声誉。正如一家钱包公司的一位创始人对我们所说的那样,「当谈到钱包时,用户并不关心通过附加功能最大化其优势,他们关心的是如何最小化其劣势。」

这就是为什么 MetaMask 仍然是主导钱包。用户坚持使用 MetaMask,因为他们信任它,而不是一个功能更丰富的钱包。下行风险最小化意味着品牌对钱包提供商和其他前端至关重要。

用户之间存在不同程度的复杂性。用户越复杂,他们就越愿意与不同的前端互动,移动到他们具有最佳用户体验或最低费用的地方。相比之下,不成熟的用户将对价格不敏感——他们可能愿意支付 Metamask 的 0.875% 钱包内交换费,而不使用更便宜的替代方案。在某种程度上,我们可以将用户的复杂程度定义为他们的价格弹性。用户复杂度越低,他们将越依赖品牌的信任,而不考虑相关费用。这甚至适用于一些大投资者;投资者规模和复杂度之间的相关性非常弱。

前端货币化

如前所述,前端提供两项服务:读取和写入。一些前端仅提供读取服务,例如分析平台。其他提供读取和写入。对于每项服务,他们的货币化方式取决于客户的复杂程度。

读取货币化

假设读取内容能够赚钱,它们主要围绕两种商业模式展开。像区块浏览器这样的大众市场服务可以通过广告收入实现可扩展的货币化。而像 Dune Analytics 这样更复杂的企业平台采用 SaaS 业务模式。最高级的用户可能会托管自己的全节点或基础设施,完全绕过了对第三方前端的需求。

为简单读取提供服务的平台(将区块链中的基本信息呈现给散户用户的读取)看起来与 Web2 业务类似。它们专注于高流量,并通过广告来获取用户的关注。我们预计一些 Web3 社交平台和游戏等低 MEV 前端将主要通过广告而不是通过订单流量来实现货币化。或者,它们可能只在应用程序级别上实现货币化。

随着 Web3 的普及,从区块链中读取信息的用户数量将增长,他们花在阅读这些信息上的时间也会增加。这一趋势将使基于广告的 Web3 业务更加普遍。在 Web2 中,拥有用户的关注已经被证明是有利可图的。为了持续捕获用户的关注,仅供阅读的前端必须再次具有差异化的用户体验。但是,与支持写入的前端相比,品牌对于仅供阅读的前端来说并不那么重要,因为用户面临的风险不会像与支持写入的前端那样大。

写入货币化

支持写入的前端的业务模式相似。开发者和企业客户通常需要支付 SaaS 订阅费。最高级别的用户可以选择自行托管。以散户为导向的写入前端将通过其用户的订单流量来实现货币化。与广告类似,PFOF(付款以订单为基础)收入在很大程度上从用户身上抽象出来。

除了 PFOF,另一种订单流量货币化途径是佣金。佣金是前端向用户收取的每笔订单费用。这些费用被证明是有利可图的。Uniswap Labs 最近的前端费用调整就是一个明显的例子。 0.15% 费用很小,但年化收入能达到 1700 万美元。由于这些佣金是可避免的 ——用户可以使用其他前端而不支付这些费用——因此最好将佣金视为便利费。用户可能要么不知道费用,要么愿意支付用户体验的高价,要么更愿意使用值得信赖的前端。

这也是为什么 MetaMask 在 2021 年能够赚取 2 亿美元,因为对许多用户来说,便利和安全性胜过了成本竞争力。

解决平衡问题

拥有大量用户的前端非常有价值。但这是否稳定?随着时间的推移,用户会变得更加了解领域。前端将变得更加安全,降低了对信任的需求,同时也降低了品牌护城河的价值。其他竞争者将出现,具有更低的价格和具有竞争力的用户体验,这将足以赢得一部分用户。

尽管这些论点有其合理性,但尽管每个前端都读取和写入相同的网络,我们预计品牌护城河将持续存在多年。如果前端能够建立用户体验网络效应,那么它们的防御性可能会更加强大。我们的基本情况是,前端的竞争动态大致跟踪在线经纪商的动态,后者拥有强大的品牌护城河,随着时间的推移,竞争逐渐侵蚀了他们的费用。

结论

交易供应链正在发生变革。随着竞争的加剧和 OFA 的发展,越来越多的 MEV 将流向前端和他们的用户。为散户客户提供服务的前端将利用其分销来通过 PFOF 和便利费来实现货币化。随着未来几年内加密用户基础的增长,这些收入将变得有利可图,特别是考虑到用户对价格的不敏感。前端还可以通过专有的人工智能和其他用户体验网络效应来捍卫其费用。长期平衡更为复杂,可能会看到 MEV 收入从前端逐渐流向用户。便利费也将因前端之间的竞争而降低。这些费用削减可以通过更高的交易量来弥补。

我们相信为散户市场设计的只读和读写前端具有巨大的潜力。通过货币化用户的关注和订单,它们有能力成为 Web3 中最有价值的企业之一。