一、引言

随着区块链技术的不断发展,DeFi 衍生品项目逐渐成为市场的焦点。而用户体验的革新,进一步的金融创新,去中心化治理方案的优化,新的流动性挖矿和激励机制的实施,使去中心化衍生品交易进入快速发展期。行业的快速发展离不开合适的契机,太早或者太晚都是一种错误!基础设施的完善,对于一个项目,甚至一个行业的发展至关重要,这是从 dYdX 的发展历程不难得出结论。

在这个背景下,老牌衍生品协议 Themis 于 2024 年 5 月正式登陆 Blast L2,开启了全新的篇章。经济模型作为 DeFi 衍生品项目的核心部分,直接影响着项目的成败。一个合理的经济模型能够吸引更多的投资者和用户,促进项目的可持续发展。本文将深入分析 Themis 的最新经济模型,探讨其核心概念和机制、优势与创新之处、风险与挑战,未来能否以“衍生品+叙事开辟新的估值空间,以及其背后的潜在红利与机会。

二、衍生品交易现状

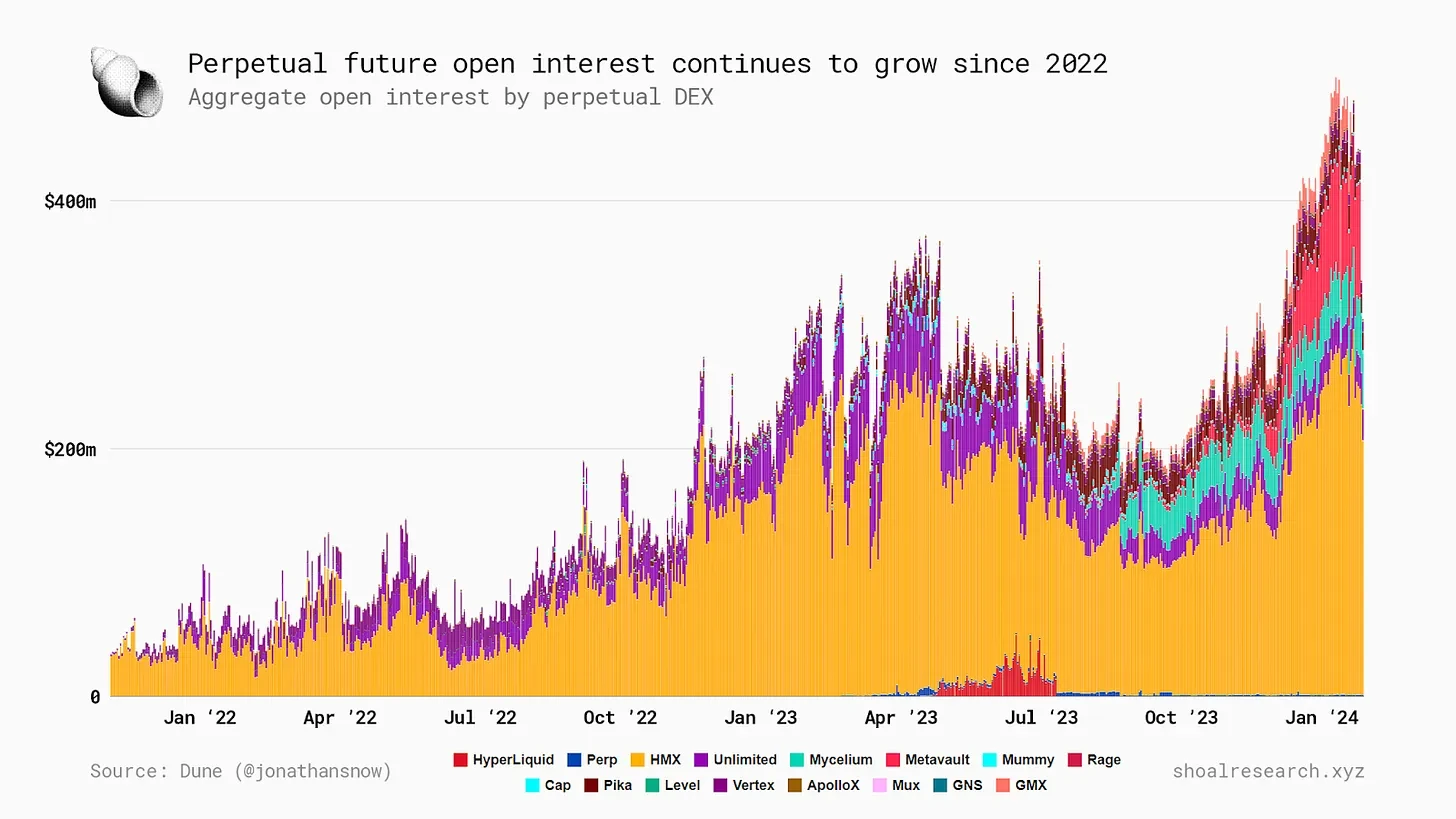

在衍生品合约交易领域,中心化交易所仍占主导地位,但不可否认,去中心化的衍生品协议在过去两年中快速发展,未平仓总量实现了近 10 倍的增长。

但在链上,以 Uniswap 为代表的 DEX 的现货交易量,仍然大幅碾压 dYdX、GMX 等顶级去中心化衍生品交易协议的交易量,归根结底,目前长期处于头部位置的 GMX、dYdX、Drift 等链上衍生品协议的发展,远远没有跟上叙事更迭——据 DeFiLlama 统计数据显示,截至 2024 年 4 月 15 日,全网 DeFi 总规模达 860 亿美元,但衍生品协议们的总 TVL 仅有 30 亿美元,去中心化衍生品交易所 TVL 占比仅 3.48% 。

因此,衍生品市场作为链上 DeFi 赛道最具想象空间的叙事,亟需新的破局思路;

Blast 作为一个新兴的以太坊二层网络,旨在提供更高的交易吞吐量和更低的交易成本,以解决以太坊网络的拥堵和高昂的 Gas 费用问题。目前,Blast 已经成功启动,主网 TVL 接近 25 亿美元,总用户 86 万,预计在五月,Blast 将进行一次空投活动,向参与网络的用户分发代币。借助 Blast L2 的性能和成本优势,加之 Blast 自身的流量效应,衍生品本身很多受限于以太坊主链的诸多用例,都可以逐步落地实现。这或许便是 Themis Protocol 时隔两年再次出手并部署至 Blast L2的原因。

三、Themis 项目概述

Themis Protocol 是一个搭建在 Blast L2 的去中心化衍生品交易平台,旨在为用户提供高效、安全和透明的衍生品交易服务。

从项目及团队经历来看,Themis Protocol 一直算得上是 DeFi 领域经过时间和市场考验的老牌协议,更是早在 2023 年 9 月便布局了衍生品交易板块,旗下产品包括:Themis Swap、THS Pool、ETH Pool、tbTrade 等

2022 年 5 月

部署在 BSC Chain 进行测试;

2023 年 5 月

部署在 Filecoin(FEVM)正式运行;

2023 年 9 月

ETH 债券上线,国库建设计划正式启动,去中心化衍生品交易所内测版上线,提供最高 50 倍杠杆交易;

2024 年 4 月

截止 2024 年 4 月国库收纳 ETH 超 1200 枚

2024 年 5 月

协议部署在 Blast L2,迁移国库 ETH 资产至 Blast,质押在协议的 ETH 成为 ETH PooI 首笔资产;

四、产品模型简介

经济模型对于 DeFi 衍生品项目的重要性不言而喻。一个合理的经济模型能够吸引更多的投资者和用户,促进项目的可持续发展。Themis Protocol 的经济模型在设计上充分考虑了项目的特点和市场需求,通过创新的机制和策略,实现了项目的经济可持续发展。

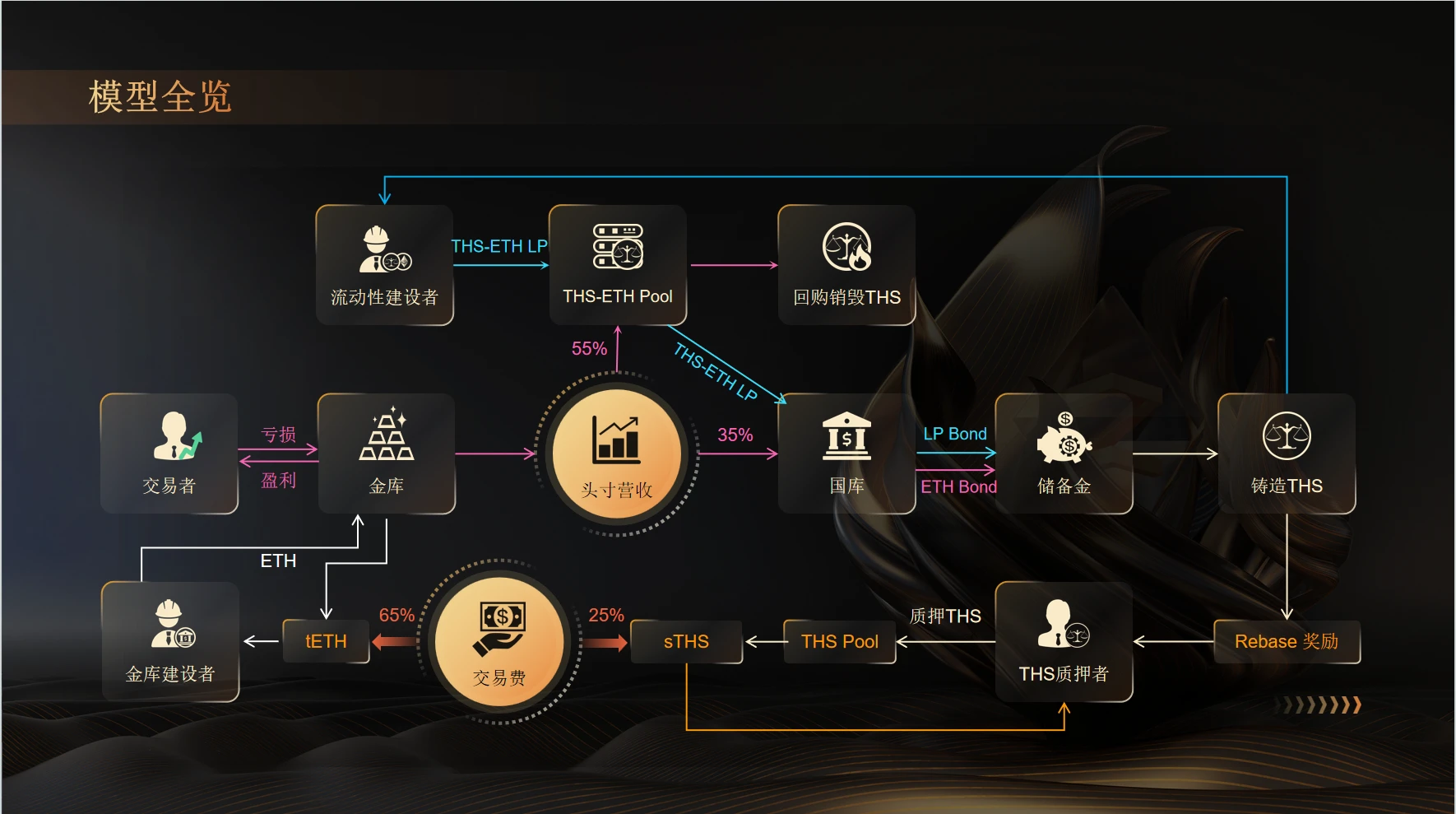

Themis 平台通过五种身份将金库建设激励,治理代币的铸造、质押、流动性建设,用户增长激励,交易等进行有机融合。

金库(Vault)建设者:

金库建设者将 ETH 质押在 Themis Vault,进入 ETH Pool,获得 tETH,tETH 是金库建设者持有金库份额的证明,tETH 不可交易,可赎回 ETH,持有 tETH 可获得衍生品交易所 65% 的交易费分成,以及 4% 左右的年化币本位收益。早期的金库建设者还可以获得 Blast 积分和 Themis 积分双重奖励。

THS-ETH 流动性建设者

THS-ETH 流动建设者添加了流动性后,获得 THS-ETH LP,再使用 LP 购买 LP 债券(Bond),铸造治理代币 THS,LP 债券价格相对 THS 交易价格有折扣(Discount),LP 交由 Themis 国库管理。

THS 质押者

THS 质押者可通过铸造 SC 获得质押 THS 的权利,质押 THS 后,THS 进入 THS Pool,质押者获得 sTHS,sTHS 数量按 rebase 周期复利增长,rebase 周期为 8 h,复利率为 0.2% ,质押者将获得较高的年化收益(APY= 792% )。sTHS 持有者还将获得衍生品交易所 25% 的交易费分成。

邀请 THS 质押者

SC 是 Themis 天秤的砝码(Scale Code),SC 是体现用户对协议用户增长贡献度的指标,THS 质押者获得高收益(0.2% -8 h),需要额外花费质押 THS 价值 20% 的 USDB 铸造 SC 代币,邀请 THS 质押者,以及对协议用户增长有更大贡献的节点用户,均可获得 SC 代币奖励,燃烧 SC 可以提高 THS 质押收益释放速度。SC 代币价格单边上涨,越早获得,获利空间越大。

衍生品交易者

衍生品交易者通过做空、做多某一标的,从金库(Vault)赚取 ETH,或者损失头寸 ETH 进入金库,长周期看,交易者将损失头寸,此时金库将超额抵押,超额抵押达到 20% 时,超出部分 55% 用于在 THS-ETH Pool 回购 THS 销毁, 35% 进入国库(Treasury)作为 THS 铸币储备金,同时提高 THS 支撑价。

tbTrade:基于金库资金池实现区间流动性的永续合约交易

tbTrade 是 Themis Protocol 基于 Blast 搭建的去中心化永续合约交易所,作为老牌 DeFi 协议,Themis 此前曾在 Filecoin(FEVM)上推出衍生品交易V1版本,并在近 1 年的时间里进行了多次迭代更新,而最新的 tbTrade 版本经过打磨和安全审计后,也终于推出并上线到 Blast。

tbTrade 新版本兼顾了限价(LOB)订单簿和 AMM 的优点,能控制风险的同时,最大限度地提高金库资金利用率,并提供更好的交易体验。为维护金库建设者的利益,tbTrade 设置了 4 重保护机制。

国库储备金

极端情况下,Themis 国库合约启动,启用储备金铸造 THS 售出补充金库亏空。

动态点差费率

通过动态点差费率的自动调节,吸引套利资金,平衡多/空持仓。

资金费率

通过资金费率的自动调节,在多头/空头间进行资金费率转移,平衡多/空持仓。

收益封顶机制

最高收益为 800% ,一笔交易最多只能赚取 800% ,并在获得 800% 收益时自动平仓。

早期用户可向金库提供 ETH 作为流动性,金库 ETH 充当 tbTrade 上交易者的交易对手方,用户存入 ETH 抵押品以开立多头或空头头寸,最高可为用户提供 50 倍杠杆交易,后续也将增加合成资产类标的,如 ETH/USDT、BTC/USDT 等主流加密资产对美元的价格指数、外汇、大宗商品等。

五、小结

作为老牌 DeFi 协议,对 Themis 登陆 Blast L2 后的未来表现,我们可以充满期待。同时,Themis 社区管理也曾透露此次迁移部署 Blast 链会推出新的 Token 及积分奖励,用户可以在享受衍生品交易服务的同时获得潜在的空投机会,相信在团队的努力和社区的支持下,Themis 将在 DeFi 领域取得更大的成功。