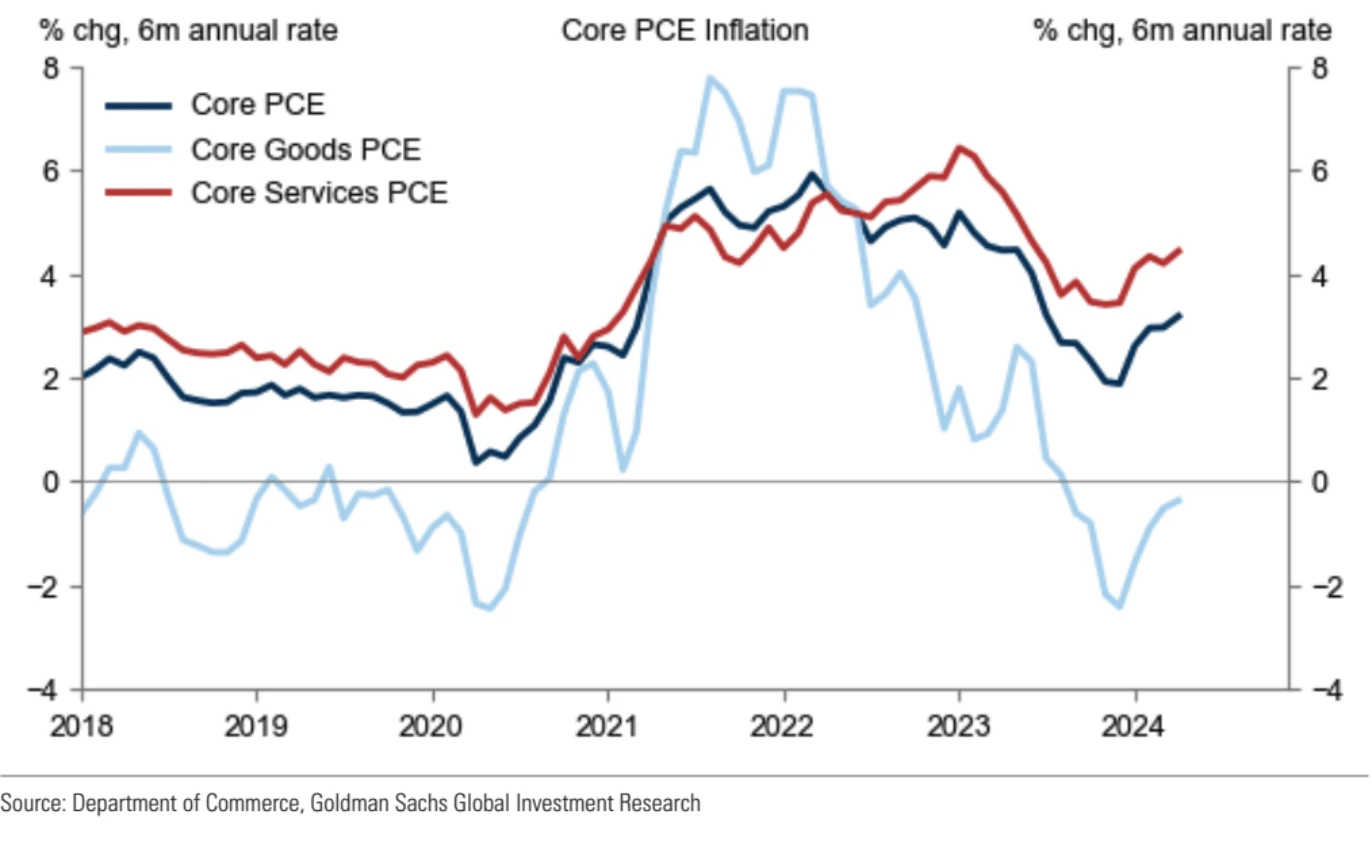

本周数据在周四 GDP 和周五 PCE 公布之前的数据相对 Mix,相对重磅的一季度 GDP 修正值和 4 月 PCE 数据整体偏鸽,美联储重视的通胀指标核心 PCE 当月环比增长 0.2% ,低于预期的 0.3% ,未四舍五入后为 0.249% ,因此只向下舍入为 0.2% ,尽管仍低于前值的 0.317% ,但如此巧合的数字让人不禁怀疑数据操纵的可能性,以及实际降幅不到 0.1 个百分点,这样的数据基本不会改变 Fed 对通胀的观点,所以市场短暂上涨后一度下跌。

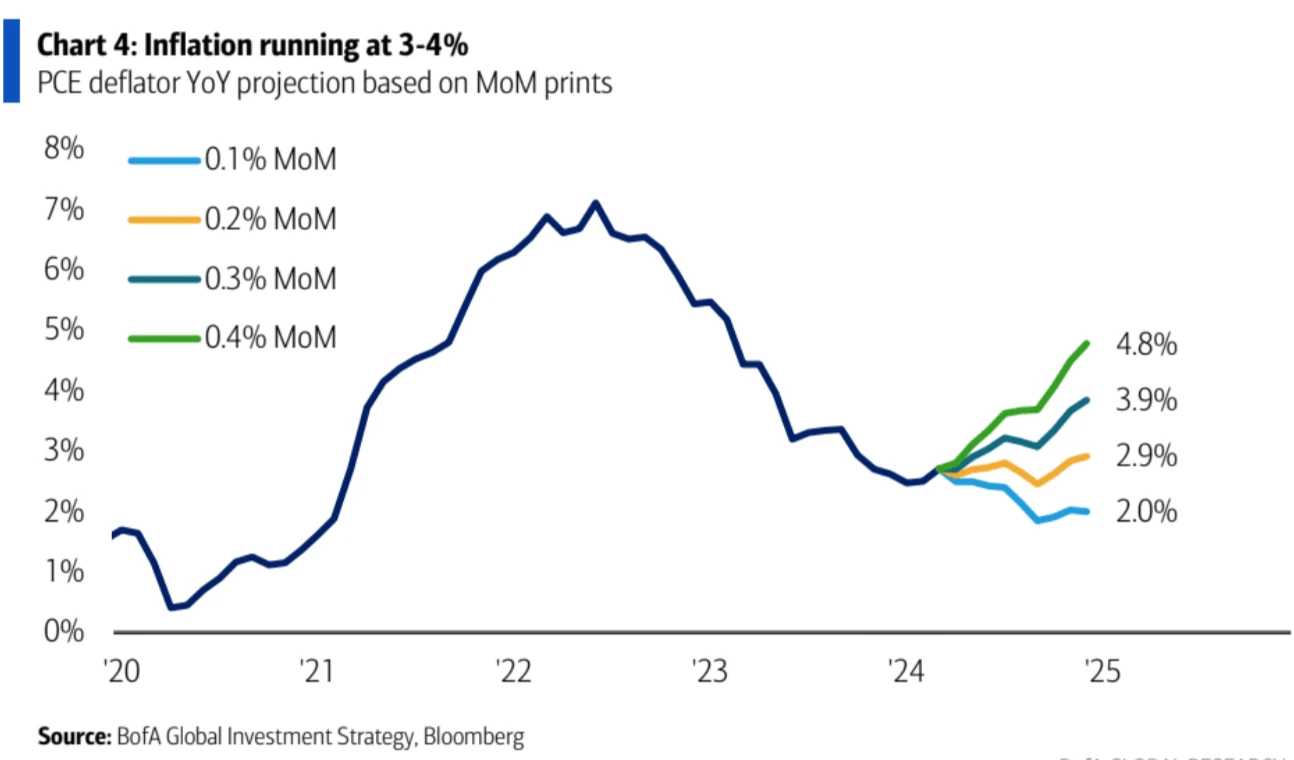

核心 PCE 6 个月年化去年底曾经跌破 2% ,也是市场最为乐观的时候,过去四个月是本轮通胀下行途中经历的第一个重大挫折:

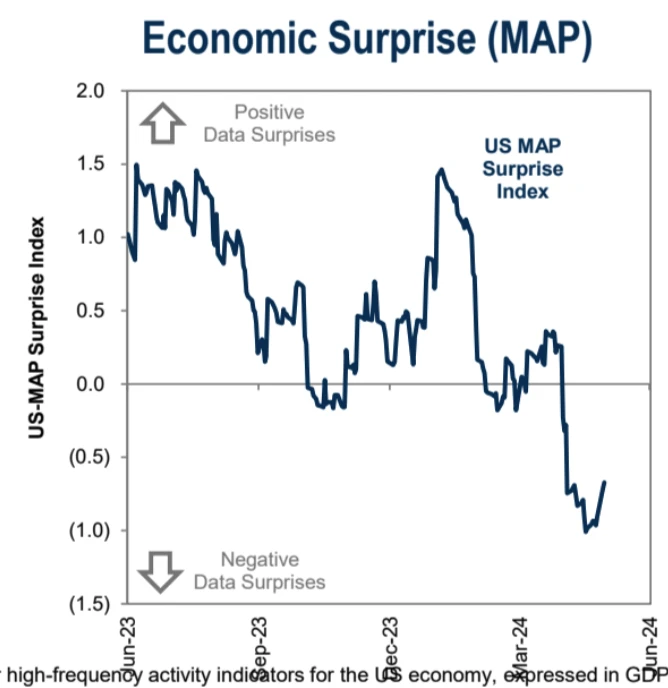

早一天公布的美国Q1经济环比增长 1.3% 较去年末的 3.4% 和初值的 1.6% 明显放缓、主要经济增长引擎个人消费支出(PCE)一季度增长超预期放缓至 2.0% ,初值增长 2.5% 。个人支出环比增长仅为 0.2% ,实际支出下降 0.1% ,商品支出下降 0.4% ,与 4 月零售销售疲软一致。

最近一个月经济数据偏负面的居多,理论上对当前的风险资产来说是个不错的环境:

最近越来越多的数据指向美国消费动能放缓,目前总体支出的温和增长是由旅游和娱乐项目所支撑,而除了保险支出外,其他方面都有所放缓,房租支付的增长也已经全面放缓。美银 CEO 上周讲话称,通过信用卡支付、支票和 ATM 取款的美国消费者支出今年增长了约 3.5% ,与 2023 年 5 月同期时接近 10% 的增长率相比大幅放缓,“无论是家庭还是中小型企业,这些美国银行的重要客户都在放慢购买从硬商品到软件等各种商品的购买速度”。(但欧元区、英国和加拿大的支出增长开始改善)

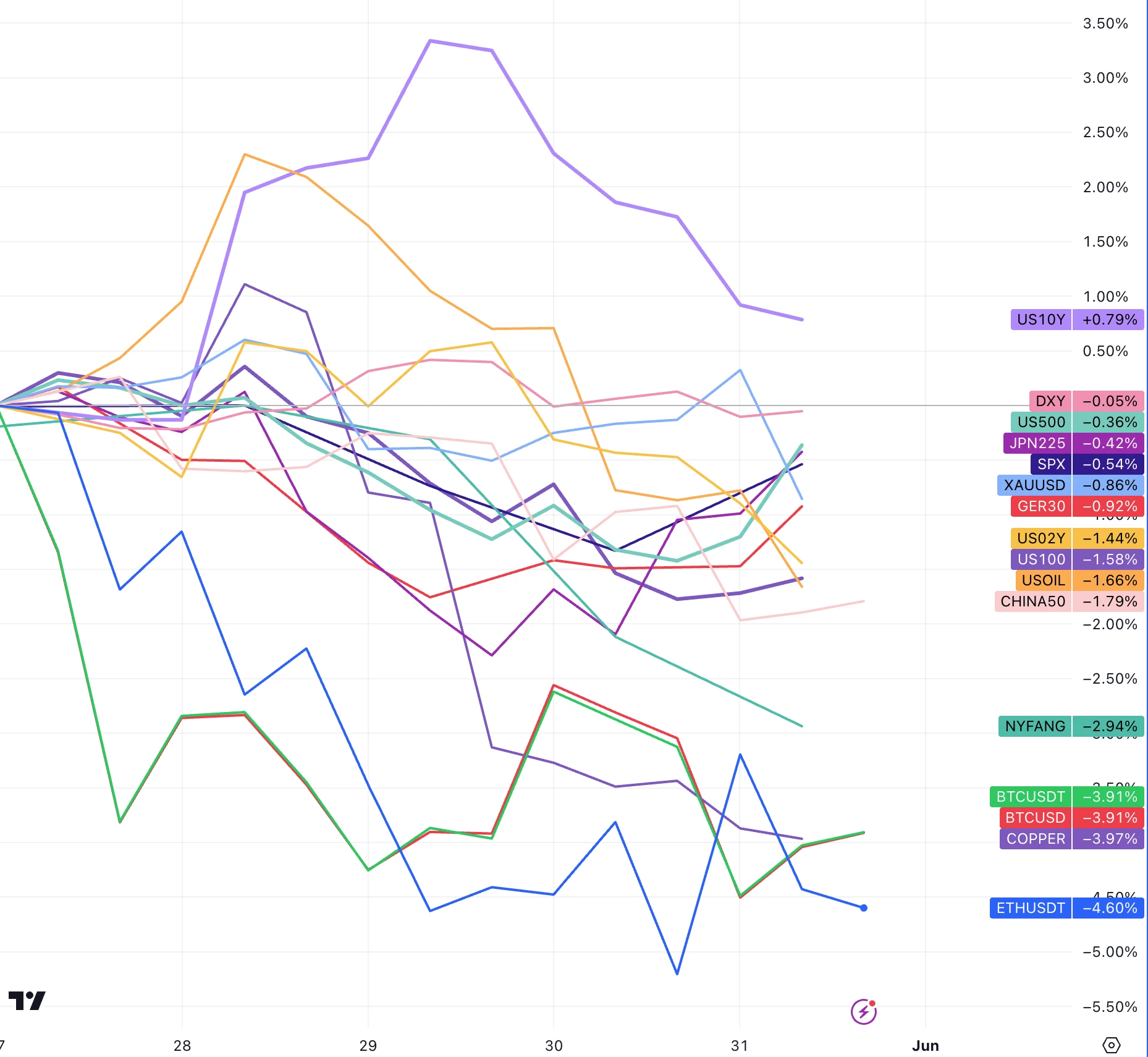

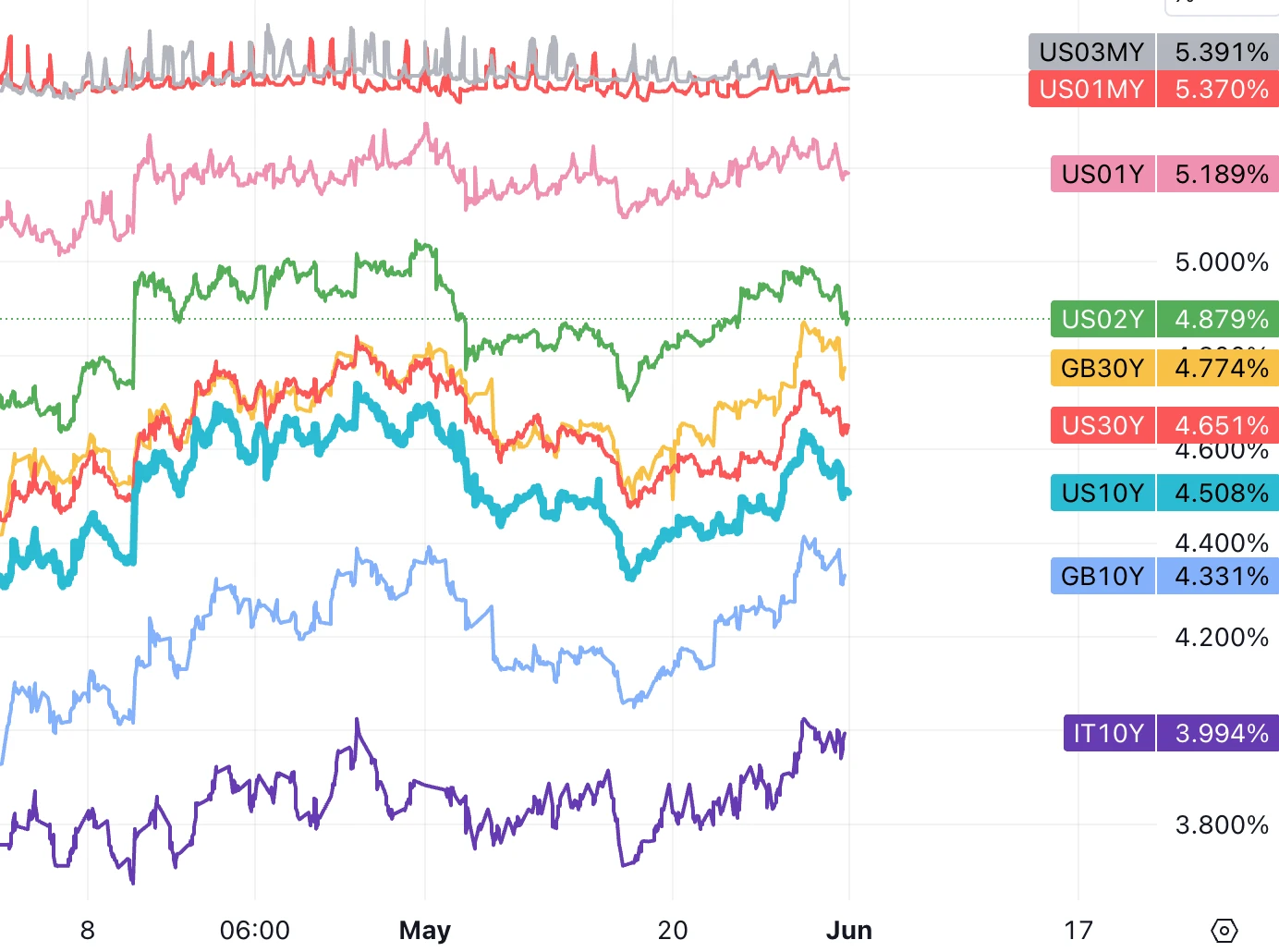

二级市场收益率周四周五都维持跌势,但加密货币市场缺乏动能,未能形成反向联动,近期比特币与二级利率的相关性下降:

股票则在周五 PCE 数据后一度短暂下跌,但很快拉升回来,显示股票市场强劲势头不改。但科技股中,表现分化,亚马逊、微软、谷歌表现较差,仅 NV 有明显涨幅。下图可见,经过周四五的反弹后标普 500 全周仅跌 0.36% ,而纳斯达克 100 跌 1.58% ,FANG+指数跌了 2.94% ,软件行业迎来史上最差财报季让科技股指数整体下跌,最引人瞩目的是云软件巨头 Saleforce 十八年来首次单季营收逊于预期、本财年指引也逊色,股价重挫 20% ,创近二十年最大日跌幅,带头拖累股指,一些分析指出接下来的市场行情风格可能切换,科技股投资可能成为“痛苦交易”。

彭博分析认为目前很少软件公司的收入因为 AI 提振,尽管软件行业最终将从 AI 中获益,但要建立起来可能需要数年时间,今年下半年的业绩改善已经无望实现。也有分析认为,目前软件股的大幅回调恰恰为投资者提供了良机。伯恩斯坦分析师认为,像 ServiceNow 这样获利确定性较高的头部公司在估值修复后反而更具投资价值。

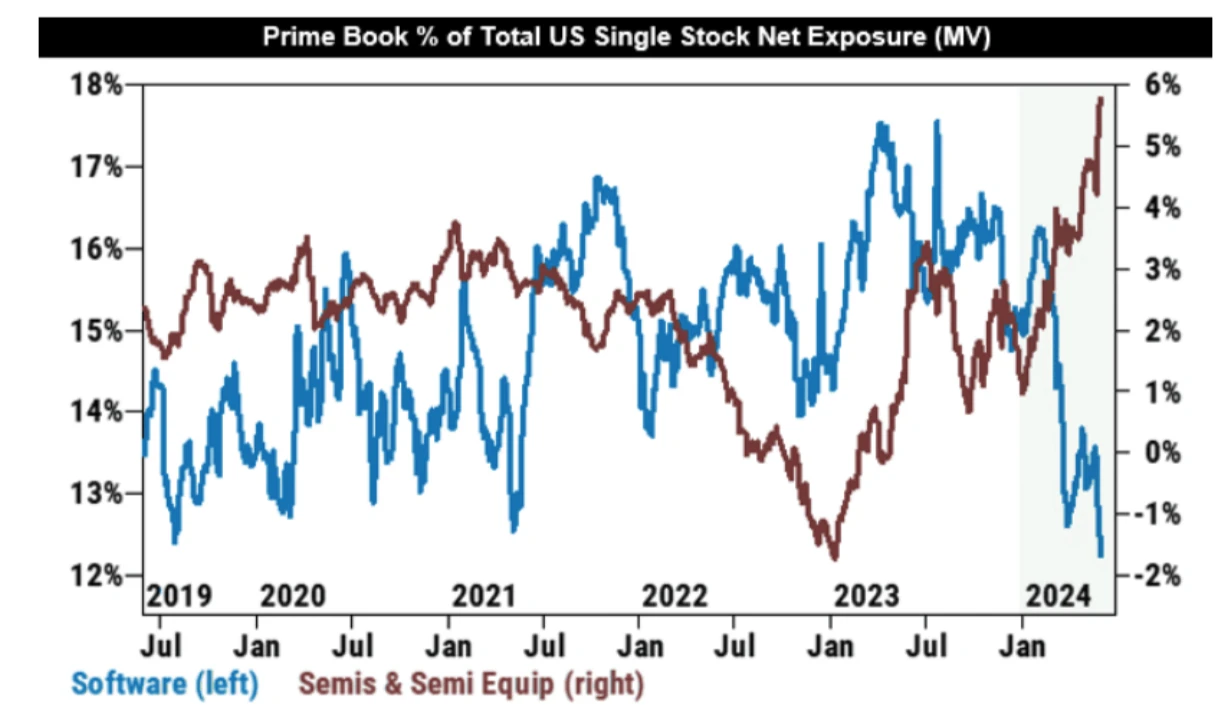

伴随基金们但半导体股票敞口上升,软件的净敞口达到 5 年来的最低水平:

US 2 年期收益率从 5% 高位跌至 4.88% ,US 10 Y 从 4.64% 跌至 4.5% ,早先一周的美联储纪要让二级市场利率升至一个月高位,美联储主席鲍威尔在会后新闻发布会上信誓旦旦地表示,美联储下一步行动不太可能会是加息。但会议纪要细节却揭示出,鲍威尔当时的这番“鸽派”表态,在很大程度上可能掩盖了鹰派官员的声音。

ECB 和欧股

由于欧元区服务业通胀顽固, 5 月 CPI 同比从 4 月的 2.4% 反弹至 2.6% ,超出市场预期的 2.5% ,导致德国 10 年期国债上周还刷新了 11 月以来新高,虽然高于预期的通胀涨幅不太可能阻止欧央行本周降息,但可能会让欧洲央行在 7 月暂停降息,并在未来几个月放慢降息步伐的理由更加充分。(除了 ECB 加拿大央行也将在本周降息,英国央行预计在 8 月降息)

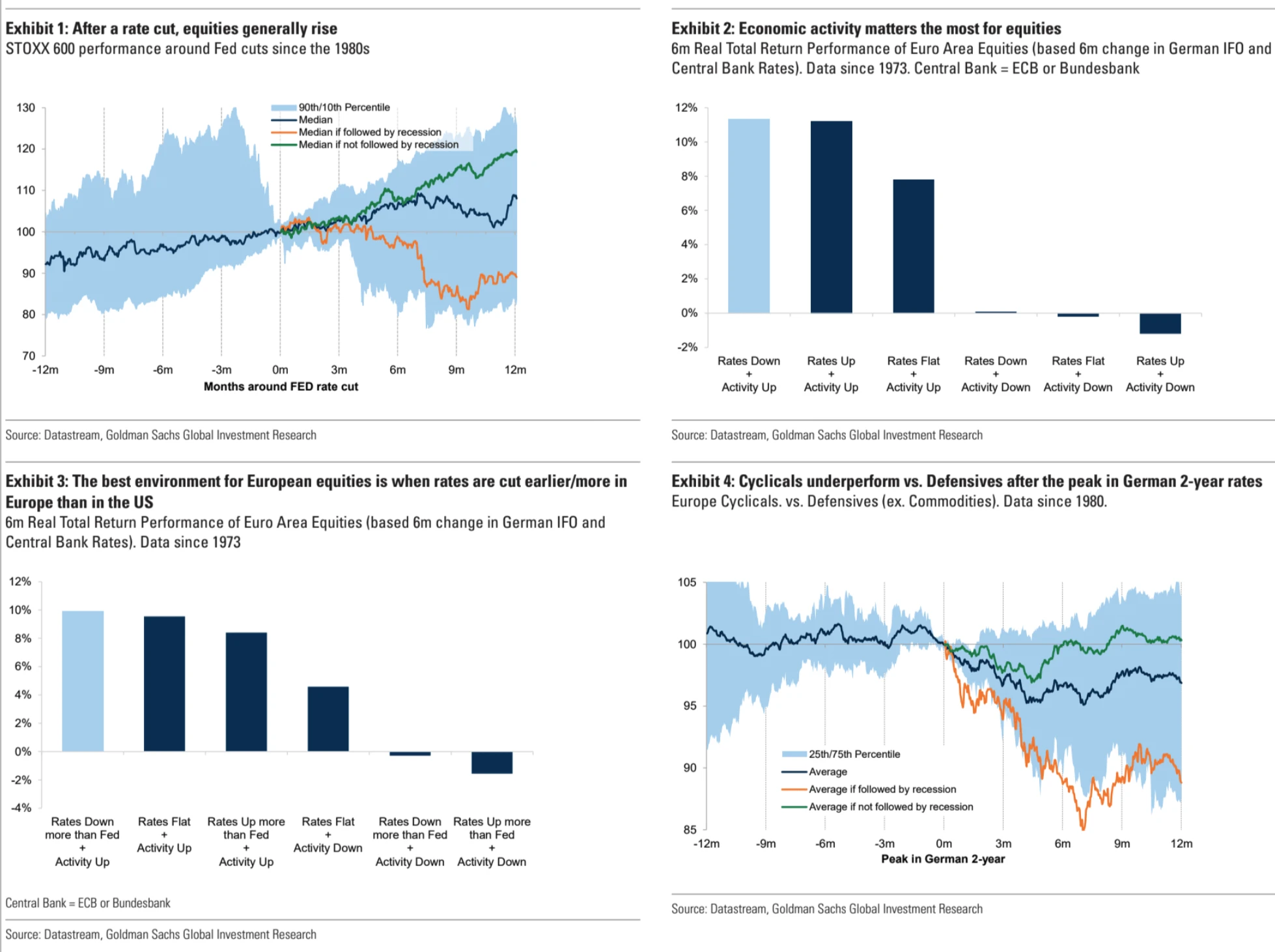

利率下降与经济活动上升是股市表现最好的环境,欧元区经济已经摆脱了连续五个季度停滞,经济学家们预计欧洲今明两年 GDP 都将正增长(+ 0.8% ,+ 1.4% ),若能保持势头欧股的前景乐观,尤其是欧洲的利率比美国更早/更多地被削减时下图 3 :

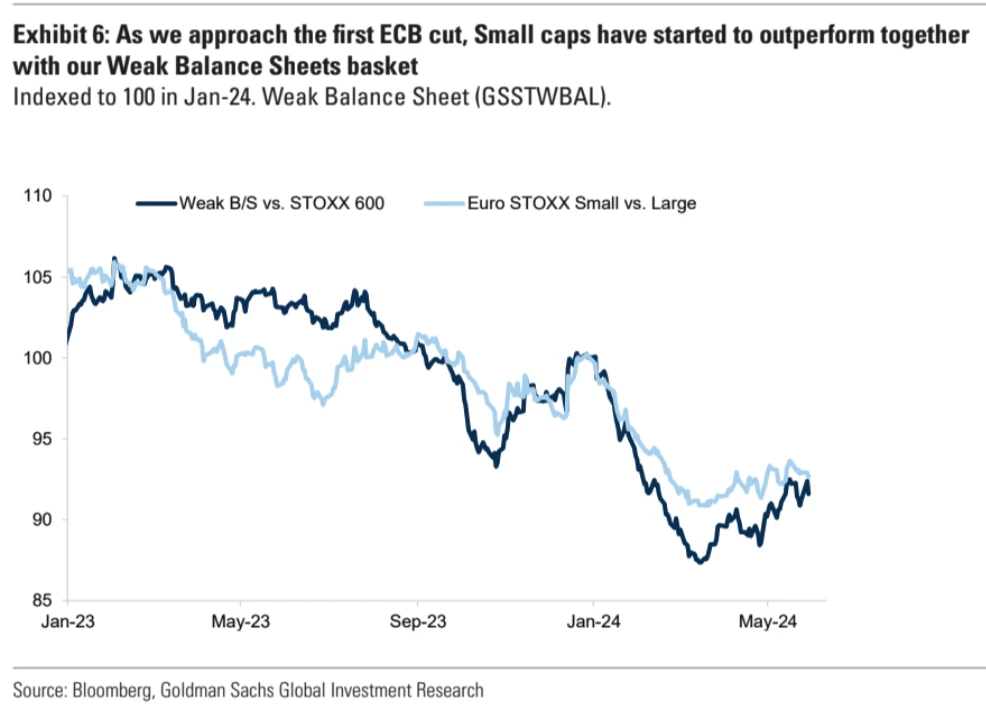

高盛认为在活动改善的情况下降息,通常对利率敏感的公用事业和房地产部门并不会从降息中受益那么多,反倒是有利于小盘股和薄弱资产负债表比较弱的公司受到的利好更多:

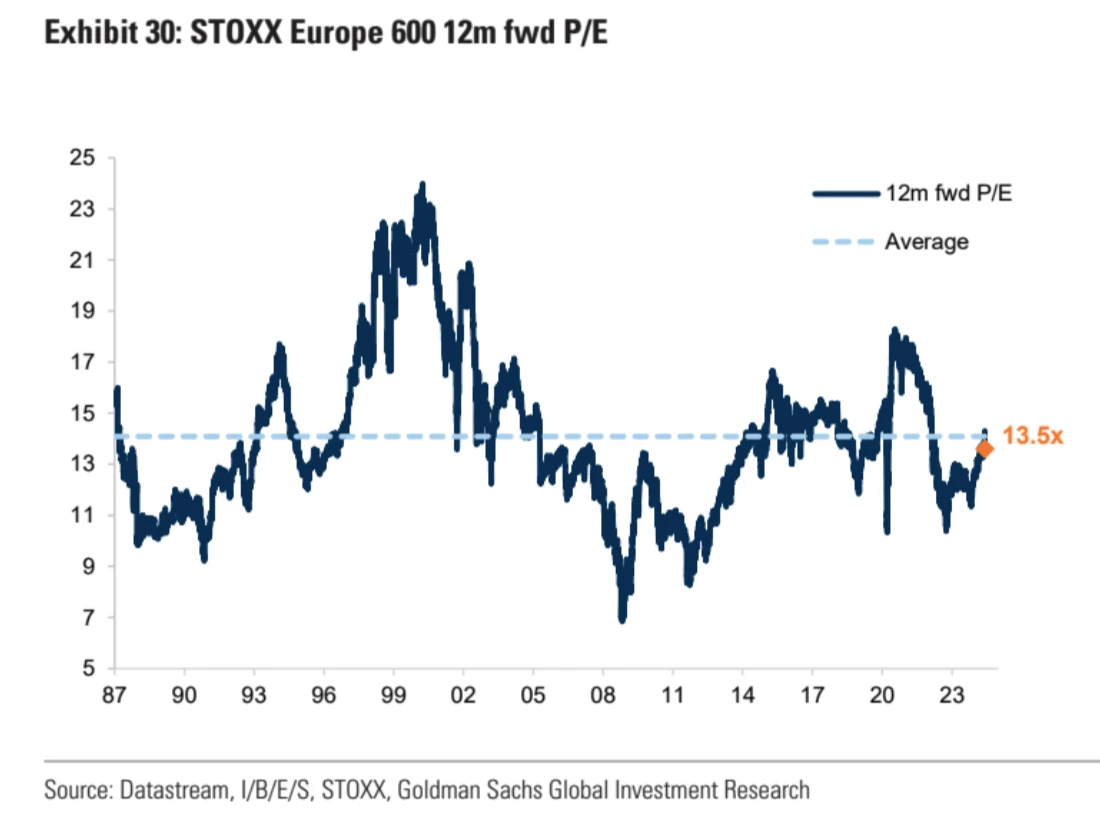

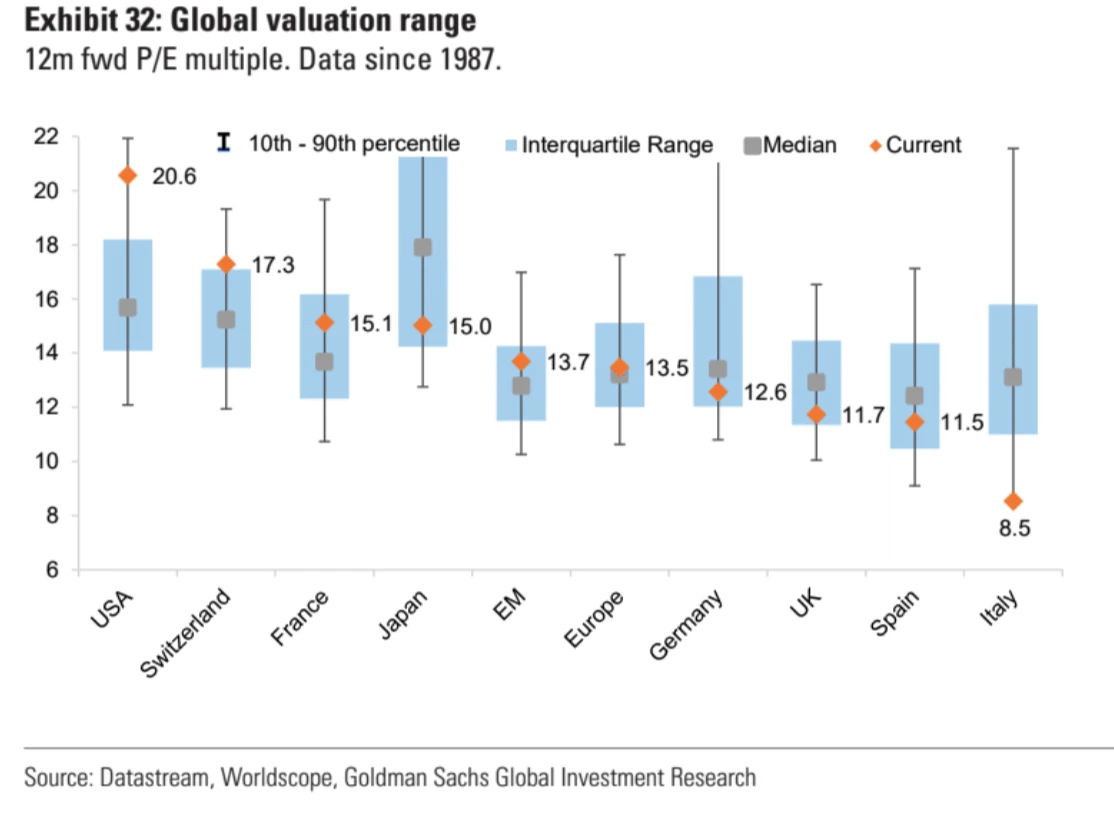

全球主要市场中欧股估值相对历史偏低:

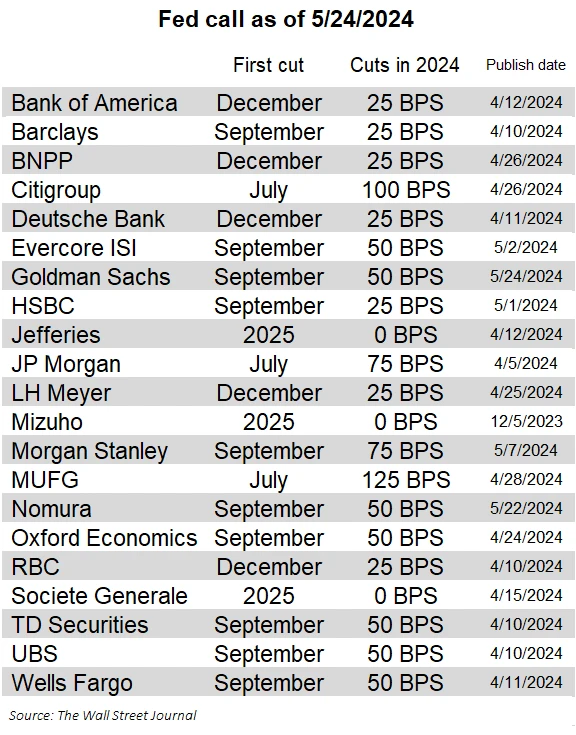

关于降息幅度的摇摆

美国这边收益率回落伴随是降息预期拉升,今年预期升至 36 bp,略低于 1.5 次,明年 76 bp 约 3 次。美联储官员的评论显示,若要 7 月降息可能需要未来两个月通胀数字明显改善以及劳动力市场数据的明显疲软。

目前市场分歧较大并未形成统一观点,所以这各定价摆动的幅度仍将不小,从 0 ~ 4 次都有可能,总体右偏的幅度会更大。如美银预计今年仅会在 12 月降息一次,高盛预计 9 月就会开始降息两次。

PCE 环比需要维持 0.2 或更低的增速,同比数字到秋天才有望下降:

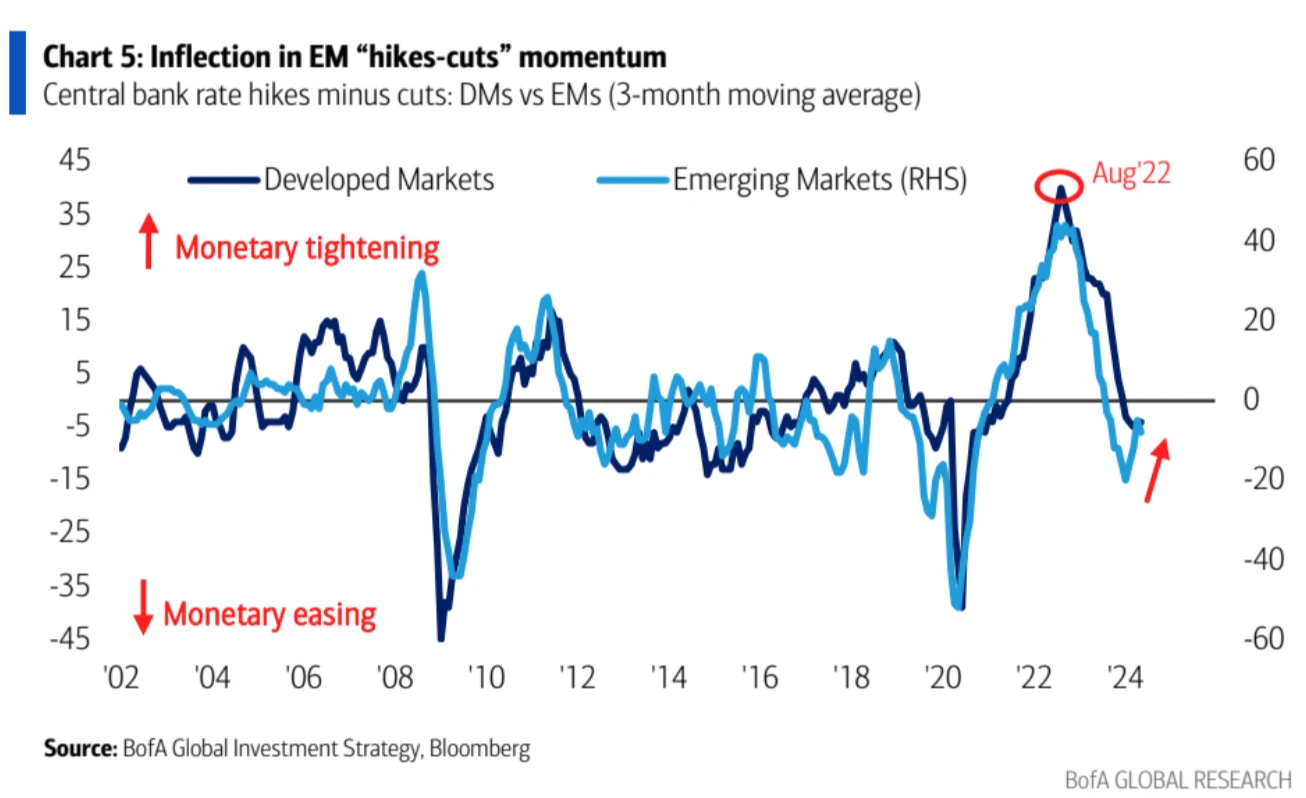

面对最近物价的反弹通常作为领先指标的新兴市场国家货币政策鸽派水平下降:

NV 收到一点点挑战

受到美国对中东人工智能发展进行国家安全审查,可能放缓对芯片至中东地区出口许可发放消息的影响,NV 和 AMD 等芯片股一度下跌,但全周 NV 和 AMD 仍然分别收涨 4.9% 和 3.6% 。目前尚不清楚这一审查将持续多长时间,也不清楚什么算“大规模出口”。

另外瑞银在最新报告中指出英伟达可能拥有一个“VVVVIP”客户,而这位神秘客户为英伟达贡献了 2024 财年总营收的 19% 。瑞银猜测这个客户有可能是微软。而这样高度集中的营收引发市场担忧也为 Nv 的涨势泼了些许冷水(但不多)。今年迄今为止 NV 股价已涨 130% ,市值超过 2.7 万亿美元,距离苹果仅一步之遥(尽管今年预期营收只有苹果三分之一)。不过 NV 最近最大的利好是拆股和纳入道指,两者通常都会带来相当规模的买盘,在发生之前很难看到 NV 有显著下跌。

中国这边

恒生指数下跌 2.8% ,沪深 300 下跌 0.7% 。TH 君演,PMI 意外降至收缩区间,内、外需求普遍下滑是主要的负面新闻。

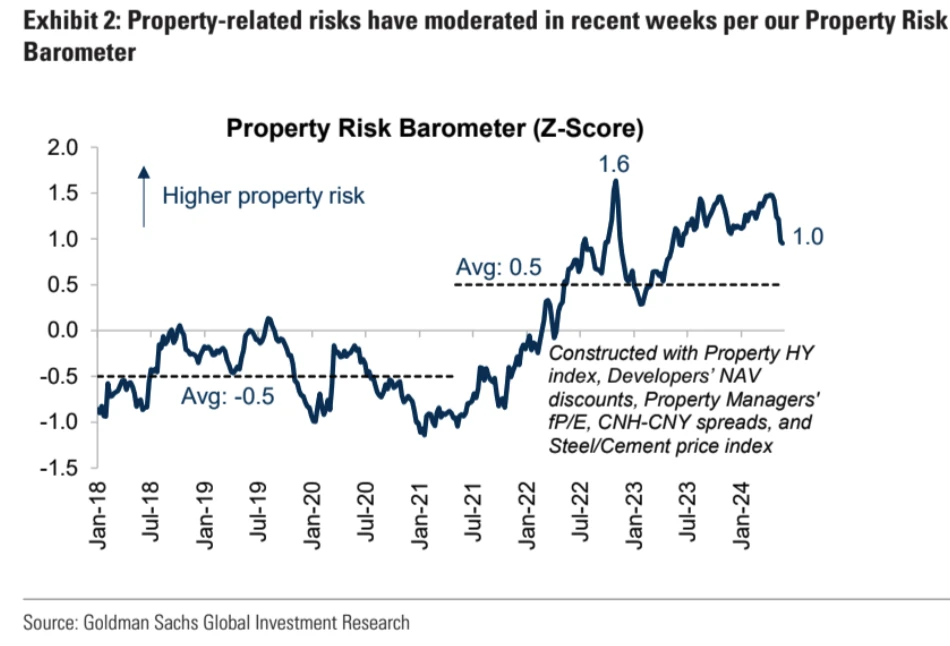

但因为更多政策松绑和支持与房地产相关的风险最近几周有所缓和:

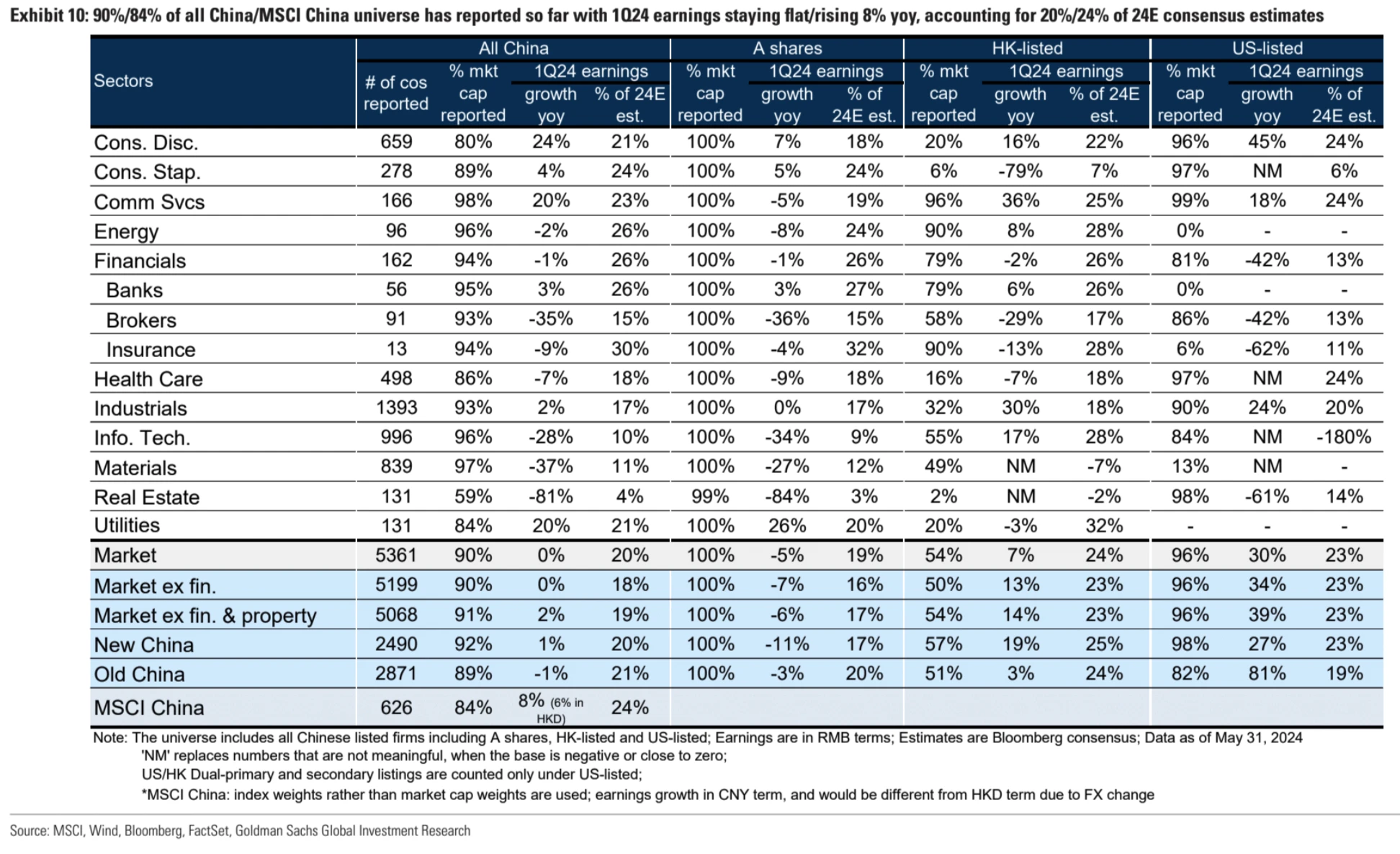

90% 左右的中国公司已报告 1 Q2 4 盈利,整体盈利同比 0 增长,但全年市场预期增长 20% ,实际数据和预期之间似乎有着巨大差距

资金流动和仓位

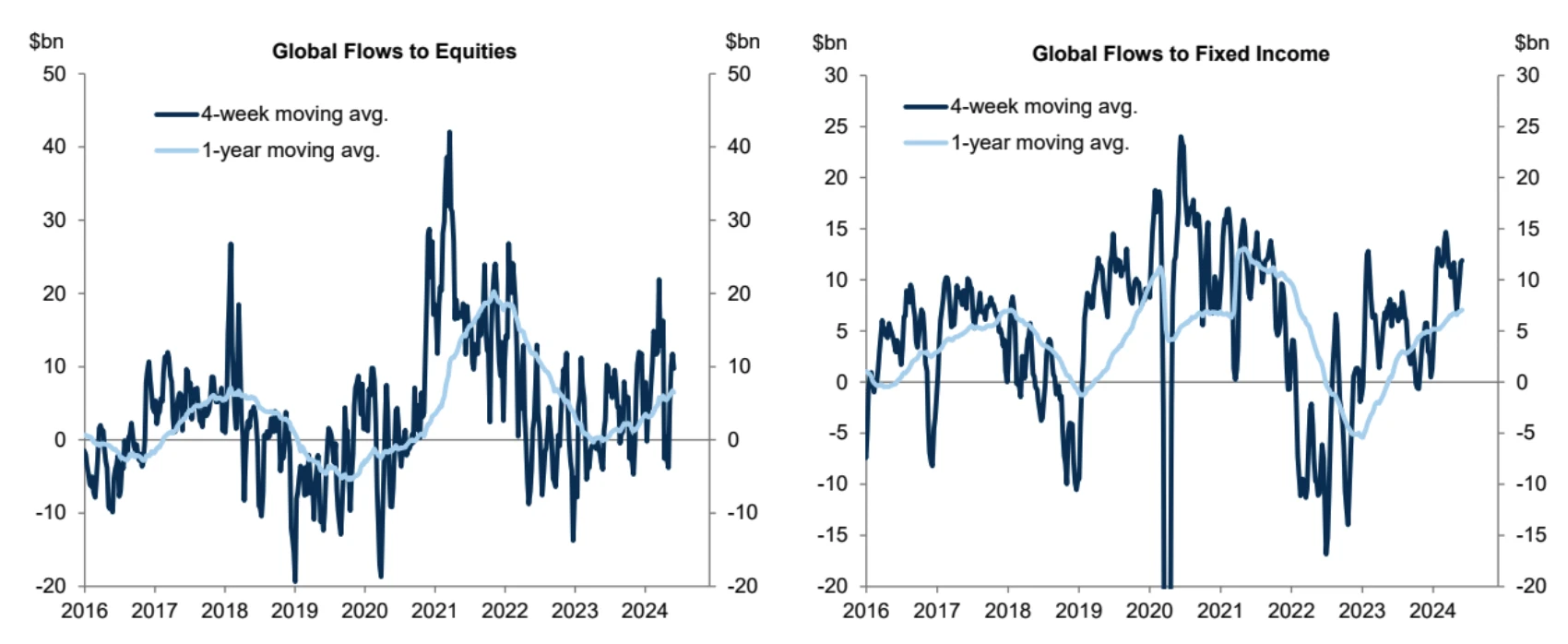

截至 5 月 29 日的一周,全球股票基金和债券基金的资金流入较为温和。

股票基金:全球股票基金净流入为正(+ 20 亿美元),较前一周(+ 100 亿美元)有所下降。美国有小额资金流入,而 G 10 其他地区大多为负。

债券基金:全球固定收益基金流入减缓,政府、IG 信用和高收益债券基金的资金流入减少。

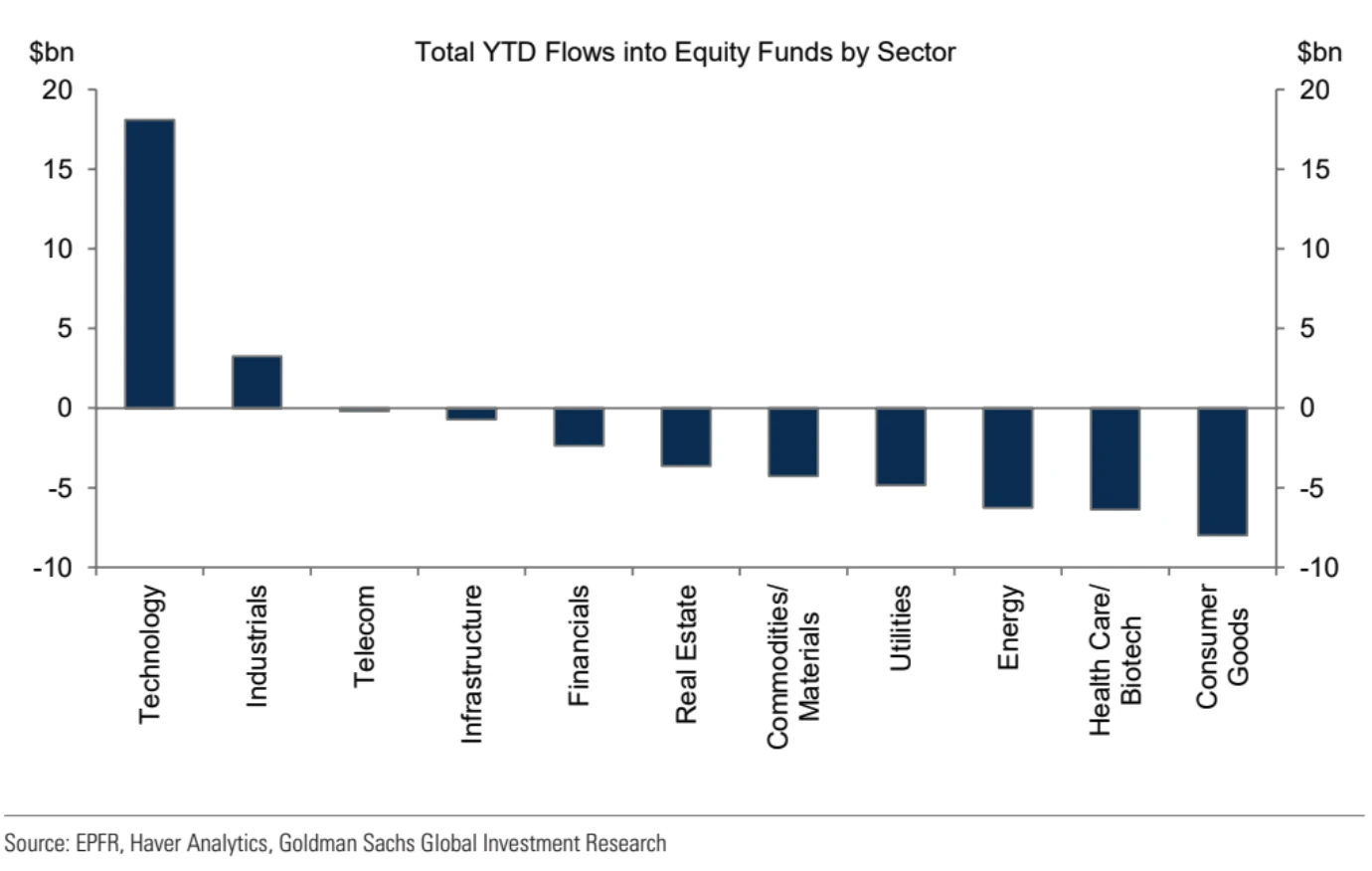

行业流动:科技基金吸引了最大的资金流入。年初至今,除了科技基金和工业基金外,大多数行业基金都出现了净流出。

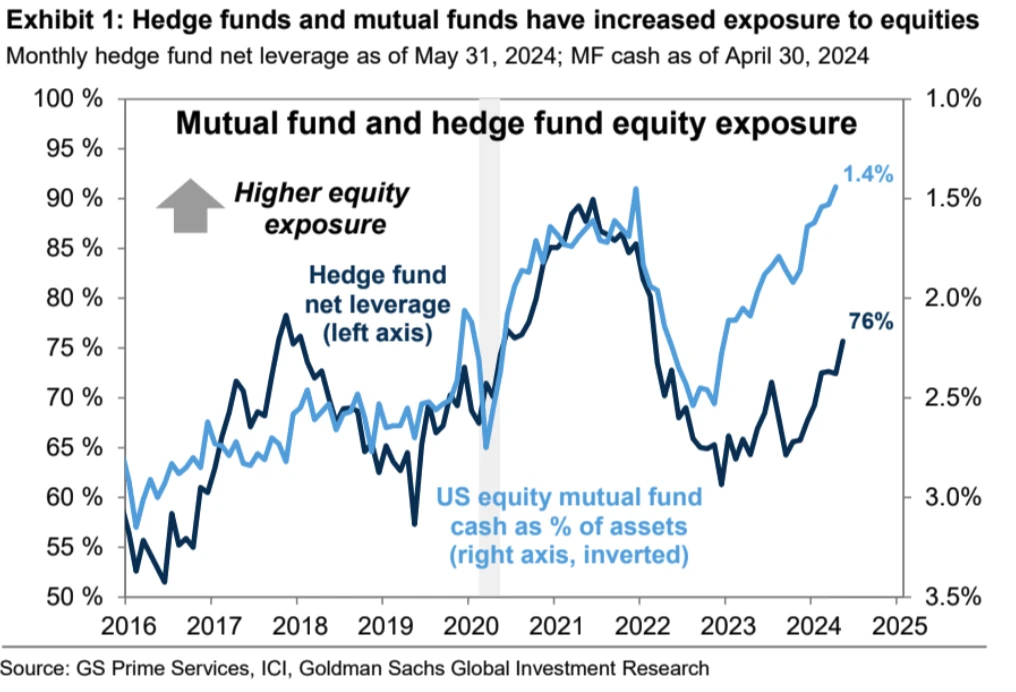

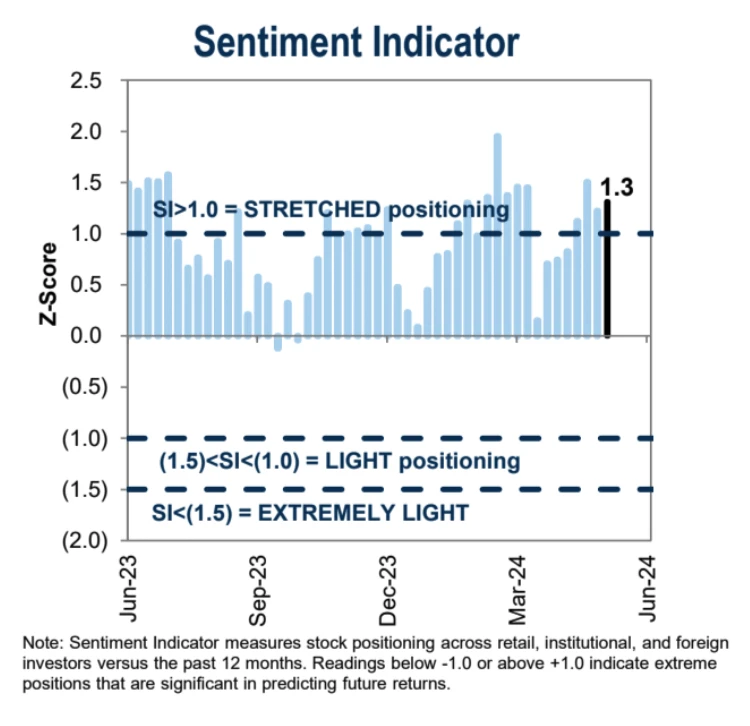

对冲基金和共同基金今年持续增加股票的敞口,对冲基金净杠杆率接近过去一年的最高水平,共同基金现金余额降至历史新低仅有 1.4% :

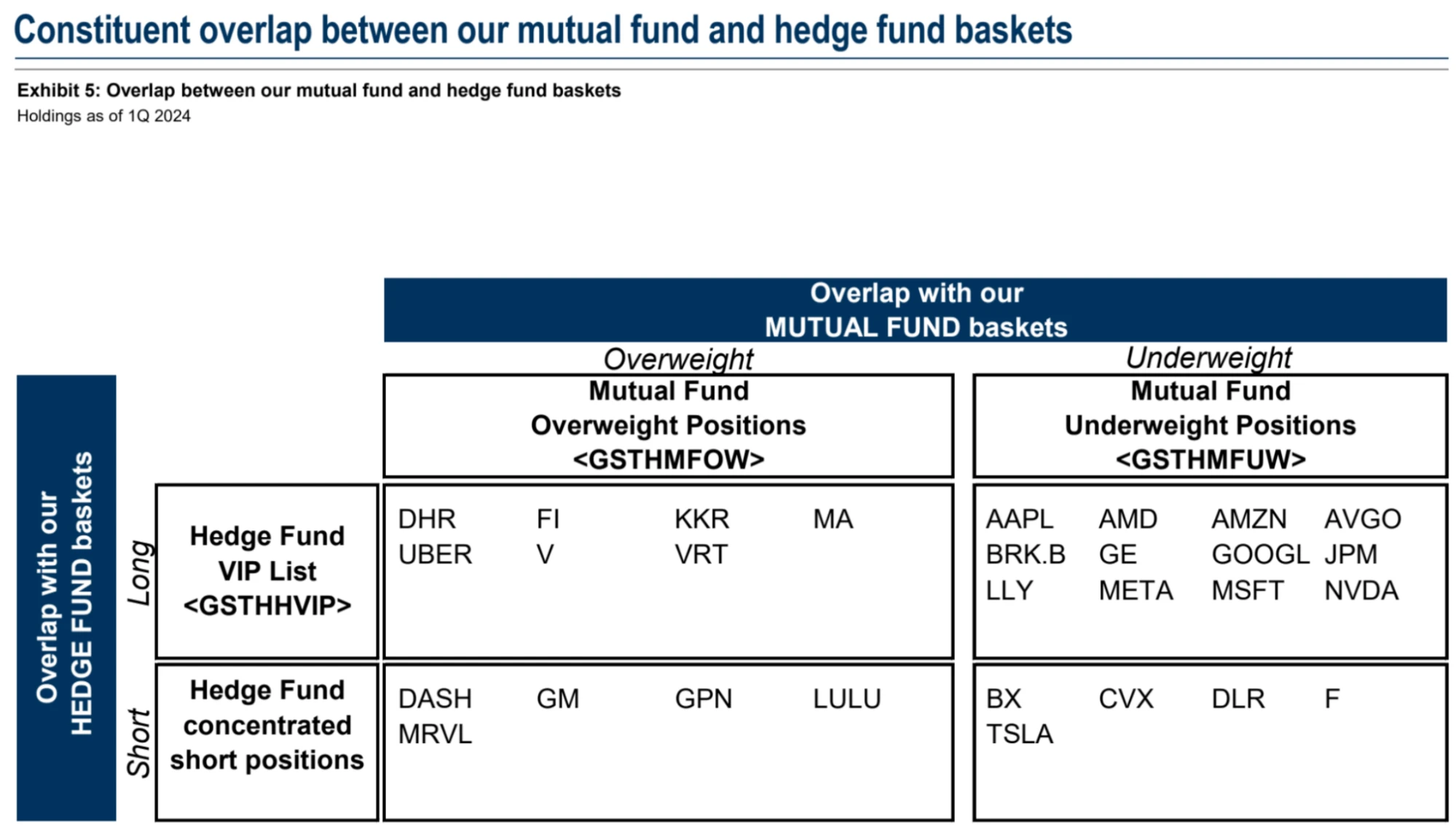

高盛析了 707 家对冲基金(总股票持仓 2.7 万亿美元)和 482 家共同基金(股票资产 3.3 万亿美元)的一季度持仓。结论如下:

对冲基金和共同基金普遍减少了 Mag 7 的头寸,其中仅增持 AAPL

被共同基金和对冲基金同时最爱股票: 包括 DHR 教育服务, FI 房地产投资信托基金, KKR 私募股权投资, MA 支付处理, UBER 出行服务, V 支付处理, VRT 数据管理

被共同基金低配同时被对冲基金做空的股票:BX 银行 CVX 能源 DLR 航空运输 F 汽车 TSLA 电动车

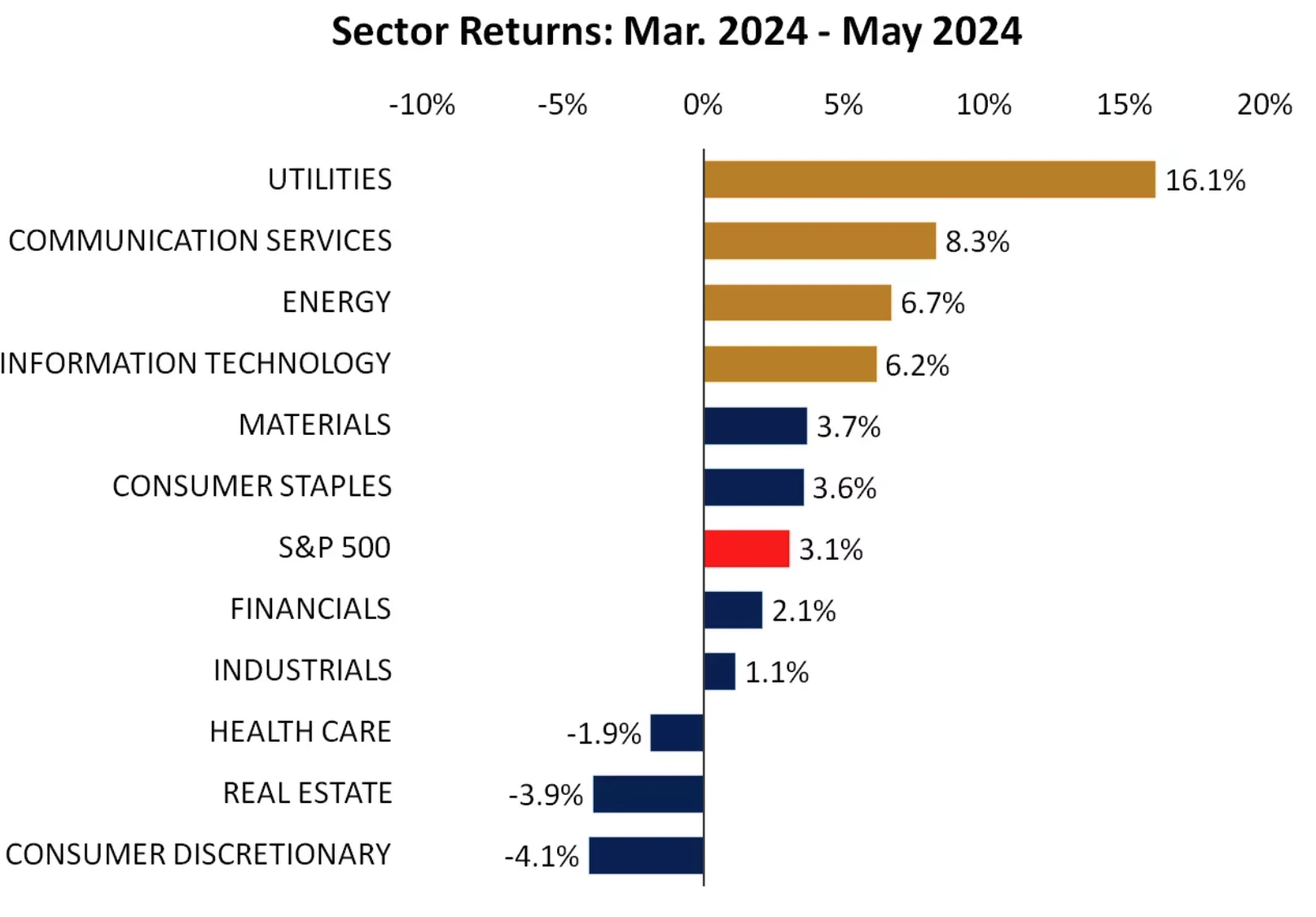

投资者对不断扩大的 AI 交易的热情通过增加对公用事业板块的敞口表现出来,因运行和训练 AI 模型需要大量的电力

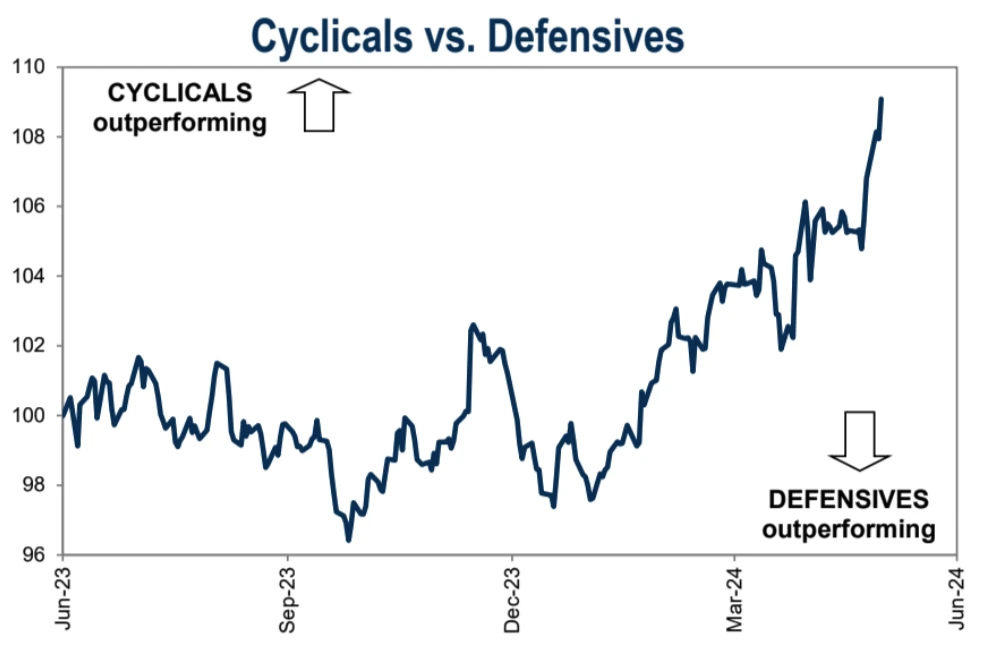

基金保持了亲周期的倾斜,事实上年初至今周期性股票的表现优于防御性。

有分析认为,虽然科技股仍占据大部分头条新闻和关注点,但我们已经悄然看到这种领导地位的扩大体现在公用事业和能源等领域,以及金融、工业和医疗保健等其他领域的偶发性反弹,风格切换可能成为接下来的主题。事实上 4 月以来科技股落后于公用事业股,这可能这反映了一个更大的趋势:牛市的扩大。

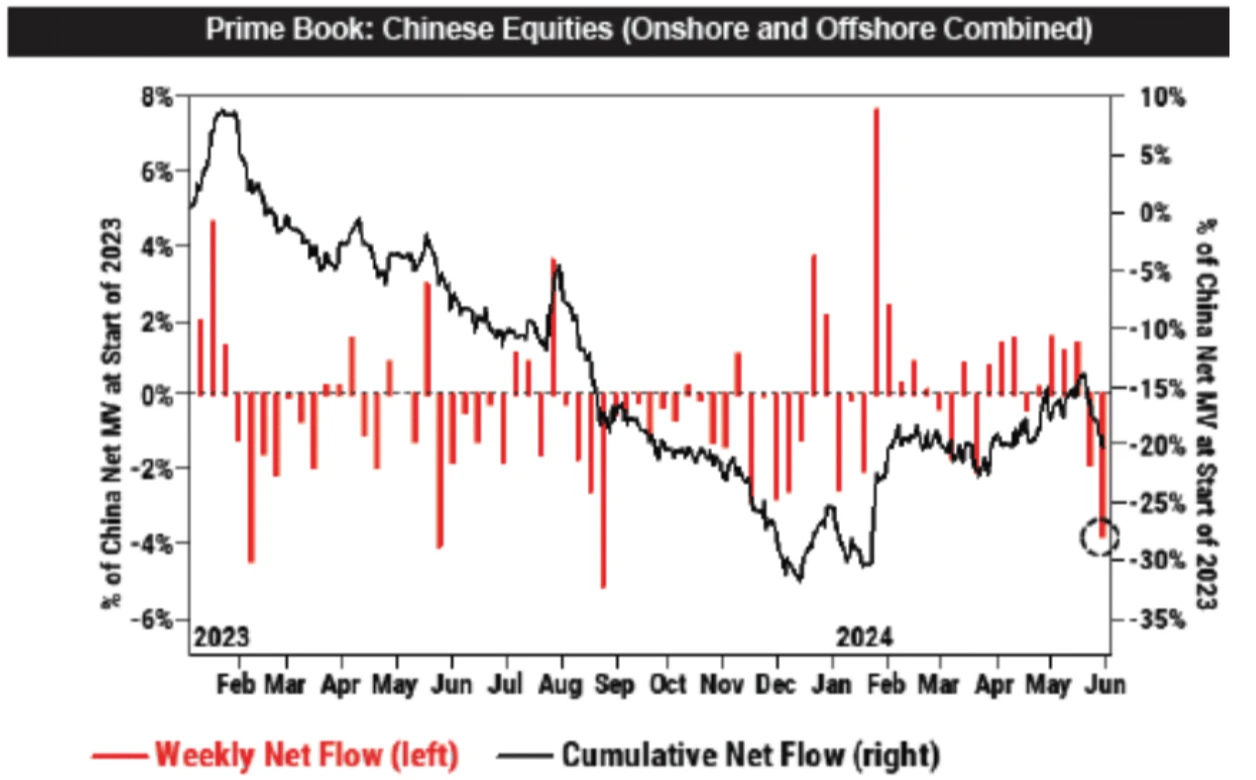

中国股市:对冲基金本周加速卖出,速度为 2023 年 8 月以来最快。

特朗普被判有罪

特朗普突然成为美国首位被判有罪的前总统,但美国宪法无条款禁止,可继续竞选,也可以出任美国总统,由于有多种方式拖延包括保释和赦免,若特朗普当选总统几乎肯定任期内免羁押。这次特朗普被起诉的主要事件是他在 2016 年总统选举前夕给了两名女性友人封口费,特朗普前私人律师也是他曾经的心腹(如今闹掰了)自己垫付了 13 万美元封口费,到这还好,但特朗普不舍得从自己口袋里拿,而是从名下的公司里走账,这就涉及了财务造假问题,税务问题。

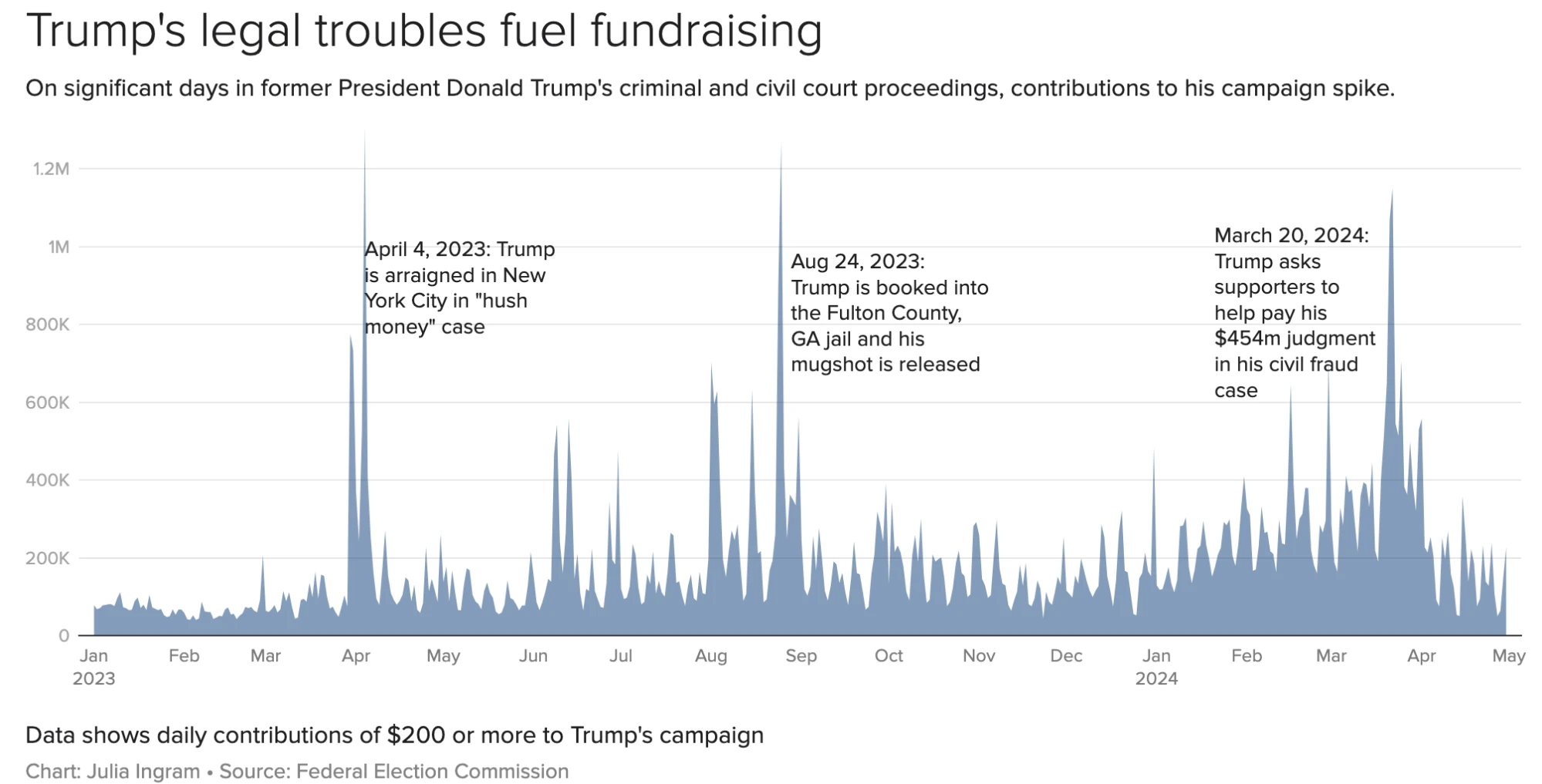

有趣的是特朗普有个竞选捐款,每次他一有违法犯罪的可能,捐款就会猛增。半个月前特朗普宣布他有可能被逮捕,随后每天的筹款收入都显著增加。“封口费”案宣判后,他通过网站小额捐款筹集到约 5300 万美元,并且捐款网站因访问量太大而宕机。所以说判决结果可能不但不能打压特朗普的民众支持,反而会让更多人认为这是民主党干扰选举的政治迫害,从而激发对特朗普的支持,由于最近特朗普转向积极拉拢加密货币支持者,这反而对币圈来说可能是一件好事。

从二级市场定价来看,特朗普被判有罪后胜率短暂下降,但很快拉创新高:

需要注意的是,本次宣判的封口费事件发生时,特朗普还不是总统,和党派关系也不大。还有,面对这种诉讼,特朗普经验丰富,在过去 50 年里,他应付过超过 4000 次起诉。真正危险的是另外三个,一个在佐治亚洲 2020 年选举中,特朗普想修改这个州的计票,结果他打电话给周国务卿,要求他找到足够多的额外选票来扭转选举,结果这个电话被录音。一个是特朗普往家里带秘密文件,另一个就是 1 月 6 号袭击美国国会的事。这些指控如果成立,那才真正有可能让特朗普穿上囚服。

本周要点

在连续 22 个月维持高利率之后,万众瞩目的欧央行降息周期终于到来。在 6 月 6 日的货币政策会议上,欧洲央行将打响主要央行降息的第一枪。调查显示,经济学家认定欧央行 100% 将在货币政策会议当日降息 25 个基点。这可能对风险资产来说是个利好。

近期的前瞻性指标表明,劳动力市场将进一步走软。例如申领失业救济人数呈上升趋势,四周平均首申人数升至 22.25 万人,达到 8 个月来最高水平。

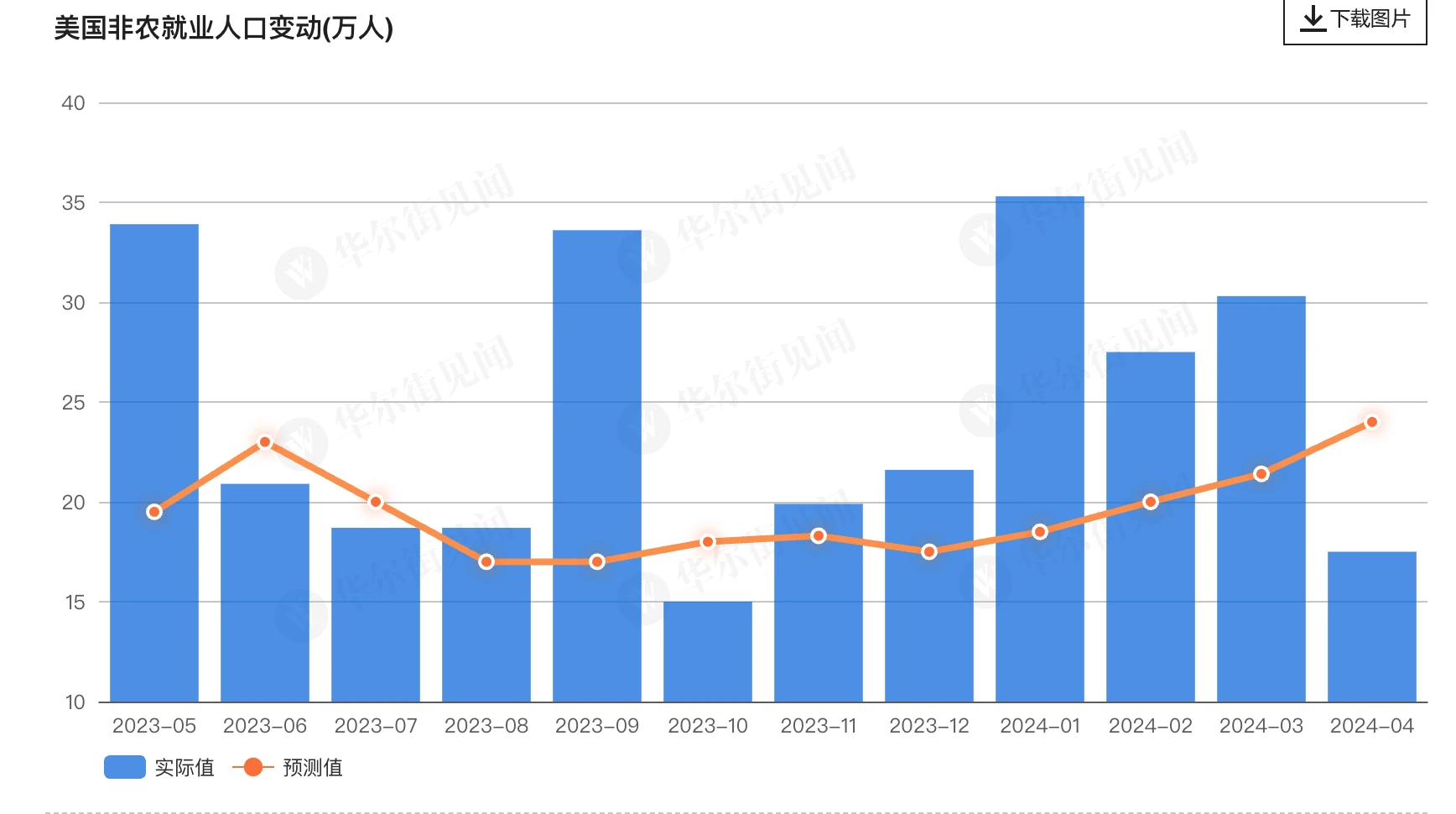

经济周期的历史表明,这一过程不会是平稳和连续的。在某个时点,会出现非线性现象,企业通过直接裁员而非减缓招聘来节约劳动力。市场预计周五将公布的 5 月美国非农就业数据将印证这一趋势,预计仅增加 18 万人(4 月时市场极为乐观的预测就业会增加 24 万人,结果只增 17.5 万,导致半年来首次出现公布值不及预期的情况,当天 BTC 大涨 6.5% ),失业率稳定在 3.9% ,平均小时工资环比预计从 0.2% 小幅升至 0.3% 。由于预期已经降低,弱再次不及预期可能同样引发市场上涨。失业率若上升的化,影响会比就业人数更大,只要升 0.1 个百分点即便就业人数小幅超预期也可能引发市场大涨,尽管当前动能缺乏,涨幅的延续性可能比较弱。