原文作者:SoSOValue

2024 年 7 ⽉ 23 ⽇美国以太坊现货 ETF 正式上市交易,距 2014 年 7 ⽉ 22 ⽇以太坊⾸轮公开发售(ICO)恰好 10 周年整,以太坊 ETF 的上市⽇期,不论是特意选择在这个具有纪念意义的时刻,还是巧合,这⼀事件对整个加密世界未来的可持续发展,都将具有史诗级意义,因为其迈出了 POS 公链进⼊主流⾦融世界的重要⼀步,必将吸引更多维度和数量的 builder 们加⼊以太坊⽣态的建设,更是为后续如Solana 等加密世界基础设施进⼊主流世界铺平了道路,对区块链⽣态⼤众化进程具备实质性意义。

另⼀⽅⾯ ,由于以太坊 ETF 从监管角度⽬前不允许质押,所以投资⼈持有 ETF 会⽐直接持有以太坊 token ,少 3% -5% 的质押挖矿收益(以太坊世界的⽆风险收益率),以及⼤众投资⼈对以太坊的理解 ⻔槛相对⽐特币更⾼,所以,本次美国以太坊现货 ETF 对以太坊币价的短期影响可能不及⽐特币现货 ETF 获批后短期对 BTC 价格的影响⼤,更多是提⾼了以太坊价格的相对稳定性,降低了波动率。

下⽂将对以太坊现货 ETF 上市后,短期对以太坊 token 买卖双⽅⼒量的影响,⻓期对加密⽣态的影响两 个角度进⾏分析。

⼀、短期来看:买卖双⽅⼒量均不及⽐特币 ETF,以太坊 ETF 的影响预计⼩于⽐特币

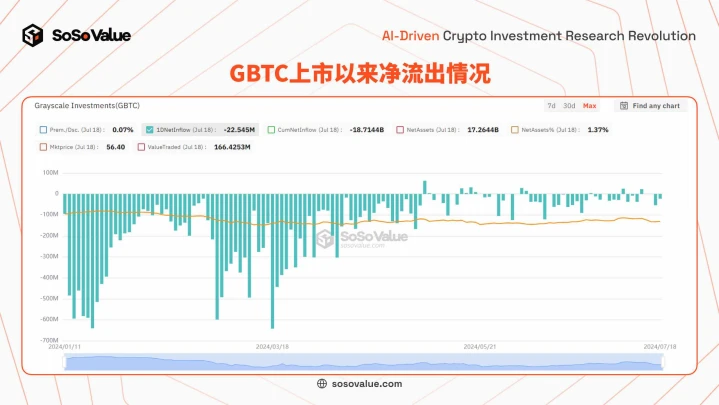

根据 SoSoValue 对⽐特币现货 ETF 的持续跟踪 ,对币价影响最⼤的因素为单⽇净流⼊,即⽐特币现货 ETF 现⾦申赎为加密世界带来的实际的新增买盘/卖盘规模(详见图 1),从⽽影响供需,决定价格。根据 S-1 ⽂件披露,美国以太坊现货 ETF,与⽐特币现货 ETF 的申赎机制相同,均为仅⽀持现⾦申赎 ,因 此单⽇净流⼊也将是以太坊现货 ETF 最重要的观察指标;不同主要有两点:

• 卖盘:由于灰度以太坊信托(股票代码 ETHE) 10 倍以上管理费差异,带来的搬家效应卖盘仍在;且经历过灰度 GBTC 流出造成的⽐特币错杀,市场对于灰度 ETHE 的流出也有准备。但跟⽐特币特币 ETF 不同,灰度以太坊信托在转换为 ETF 的过程中,另⾏拆分 10% 净资产成⽴了⼀只低费率的灰度以太坊迷你信托(股票代码 ETH),因此卖盘可能会略有减少。

• 买盘:由于以太坊 ETF 从监管角度不允许质押,所以持有以太坊 ETF 会⽐直接持有以太坊 token,少 3% -5% 的质押挖矿收益(以太坊世界的⽆风险收益率);同时,⼤众投资⼈对于以太坊的认知 低于⽐特币,如果看好加密货币,还是会⾸选稀缺度清晰,只有 2100 万个的⽐特币 ETF 进⾏配置;

图 1 :以太坊现货 ETF 上市初期净流出对于⽐特币价格影响分解(数据来源:SoSoValue)

1、卖盘: 92 亿美元的灰度 ETHE,与竞争对⼿管理费 10 倍差异,仍会带来早期搬家卖盘 ,但会⼩于 GBTC 流出的影响

回溯灰度⽐特币 ETF(GBTC)初期⼤幅造成⼤幅净流出的原因,有两个:⼀⽅⾯显著⾼于竞争对⼿的管理费,带来搬家效应,投资⼈从管理费 1.5% 的灰度⽐特币 ETF 赎回,买⼊管理费 0.2% 左右的其他 ETF;另⼀⽅⾯ ,前期信托折价套利盘,在 ETF 价格搬平后获利了结,带来的卖出。年初 ,由灰度⽐特币信托直接转换的 ETF(GBTC 资管规模 284 亿美元)上市即出现持续性⼤规模资⾦净流出。核⼼原因主要有 2 个,⼀是灰度 GBTC 管理费率 1.5% ,为竞争对⼿的 6 倍左右,使得⻓期看好⽐特币资产的投资⼈挪仓⾄其他 ETF;⼆是 GBTC 在转换为 ETF 前,折价⻓期保持在 20% 左右,刺激投资⼈通过购买折价的 GBTC,场外卖空 BTC,来套利折价率。在信托转换为 ETF 折价基本消失后,这类套利资⾦卖出ETF,获利了结。根据 SoSoValue 数据,GBTC 净流出,⾃ 1 ⽉ 11 ⽇持续到 5 ⽉ 2 ⽇,之后趋缓,期间其⽐特币持有量减少了 53% 。

图 2 :GBTC 上市以来净流出情况(数据来源:SoSoValue)

与 GBTC 的直接转化不同,灰度此次在以太坊信托转为 ETF 的过程中,同步拆分 10% 净资产成⽴低费率的以太坊迷你 ETF(股票代码 ETH),即灰度旗下会有两只以太坊 ETF,管理费分别为 2.5% 和

0.15% ,稍微缓解了⾼费率带来的挪仓流出压⼒。根据 S-1 ⽂件披露,灰度以太坊信托(股票代码:ETHE)将向灰度以太坊迷你信托(股票代码:ETH)转移约 10% 的以太坊,作为迷你信托 ETH 的初始资⾦;之后两只灰度以太坊 ETF 将独⽴运作。对于已经持有 ETHE 的投资⼈⽽⾔,在 7 ⽉ 23 ⽇,其持有的每股以太坊信托 ETHE,都将⾃动获配 1 股以太坊迷你信托 ETH,同时 ETHE 的净值调整为之前的90% 。考虑 ETHE 的管理费率为 2.5% ;迷你信托 ETH 的管理费率 0.15% ( 前 6 个⽉ 20 亿美元内免管理费) ,也就是说,对于 ETHE 现有投资⼈,其 10% 的资产将⾃动配置在低费率 ETF 中。参考 GBTC 最终资⾦搬家的⽐例为 50% 左右,预计以太坊迷你信托 ETH 的分拆推出,管理费的早鸟优惠,将缓解灰度 ETHE 的短期资⾦流出压⼒。

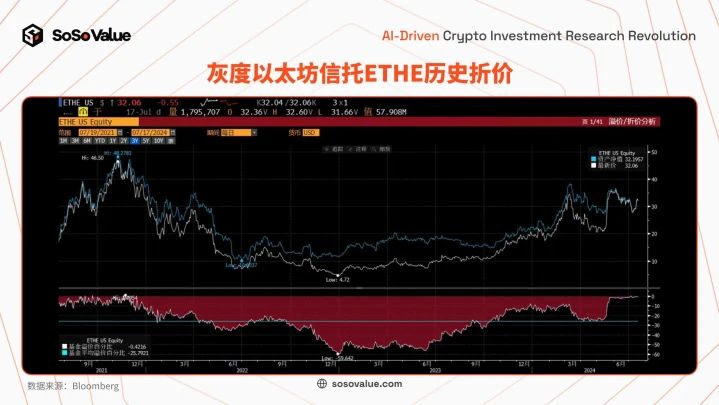

另⼀⽅⾯,因为 ETHE 折价提前收敛,折价套利盘平仓带来的流出压⼒预计也⼩于 GBTC。灰度 ETHE⼀ 度⼤幅折价,在 22 年底时折价⾼达 60% , 24 年 4-5 ⽉折价⼀度超过 20% ,但从 5 ⽉底开始折价收敛到1% -2% ,到 7 ⽉收敛为 1% 以内;⽽GBTC 在转换为 ETF 前 2 天( 1 ⽉ 9 ⽇),折价率仍保持 6.5% 。 因此对于套利盘⽽⾔,ETHE 获利了结动⼒⼤⼤降低。

图 3 :以太坊现货 ETF 费率对⽐(数据来源:S-1 ⽂件)

图 4 :灰度以太坊信托 ETHE 历史折价(数据来源:Bloomberg)

2、来⾃股市的买盘⼒量:⼤众对以太坊共识远不如⽐特币 ,资产配置动⼒⼩于 BTC 现货 ETF

对于⼤众投资⼈⽽⾔,⽐特币逻辑简单易懂,共识已达成:数字世界的黄⾦,稀缺度明确,总量 2100 万枚,因此⾮常符合其已有的投资框架;⽽以太坊作为第⼀⼤基础公链,其挖矿机制相对复杂,发展受到⽣态多⽅⼒量的影响。最重要是作为投资标的的供给数量,涉及时时通胀通缩,计算过程动态复杂,认知⻔槛较⾼,普通投资⼈难以直观理解。 简单来说,⼀⽅⾯,从供给角度,以太坊原则上供应量⽆限,在最新的 POS 机制下,区块奖励带来的质押收益驱动其供给量增加,链上⽣态活跃度影响的⽤⼾交易 Gas 费燃烧驱动其供给量减少,进⽽形成动态的供需平衡机制;最新供应量约 1.2 亿枚,近期年化通胀率在 0.6% -0.8% 。另⼀⽅⾯,从常规的基本⾯角度,是其作为公链,⾯临其他公链竞争,对于竞争终局⼤众投资⼈并没有信仰。市场上⽬前有 Solana、Ton 等公链⽣态,也为⼤众投资⼈所知,但是具体分析其竞争⼒,对于⼤众投资⼈⻔槛极⾼,所以普通投资⼈如果看好加密货币的投资价值,可能还是会⾸选配置供给稀缺、没有竞争的⽐特币现货 ETF。

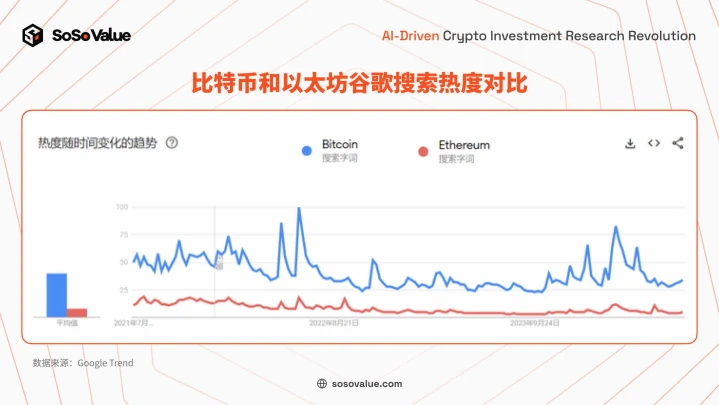

公开数据也显⽰了以太坊 ETF 和⽐特币 ETF 存在显著热度的差异。⽐较代表⼤众关注度的⾕歌搜索热度,以太坊仅为⽐特币的 1/5 左右(详见图 5);⽽观察此次以太坊 ETF 发⾏的种⼦基⾦( ⼀般为基⾦管 理⼈/承销商出资,Fidelity 给旗下以太坊 ETF(股票代码 FETH)的种⼦资⾦规模仅为其⽐特币 ETF(股票代码 FBTC)的 1/4 ,其他发⾏商如 VanEck、 Invesco 等差距也较⼤(详见图 6)。

图 5 :⽐特币和以太坊⾕歌搜索热度对⽐(数据来源:Google Trend)

图 6 :同⼀发⾏⼈旗下以太坊 ETF 及⽐特币 ETF 种⼦资⾦规模对⽐(数据来源:S-1 ⽂件)

3、来⾃加密圈内的买盘:由于缺乏 ETH 链上 3% -5% 的基础质押收益率,需求基本不存在

加密投资⼈也贡献了⽐特币现货 ETF 的部分买盘,主要出于现实世界资产证明的需求。加密投资⼈持有⽐特币 ETF,只⽤付出 0.2% -0.25% 的年费率,就可以拥有传统⾦融市场的资产证明,便于在⼤众世界的经济⽣活,平衡⾦融资产和⽐特币持仓,并借此进⾏各类杠杆操作,如押借贷,构建结构化产品等,对于部分⾼净值的加密投资⼈是有吸引⼒的。⽽由于⽐特币是 POW 算⼒挖矿机制,并没有稳定的 POS 资产质押收益,考虑到加密货币和法币的平均出⼊⾦成本在 0.2% 2% ,所以持有⽐特币 etf 和直接持币收益差距并不⼤。

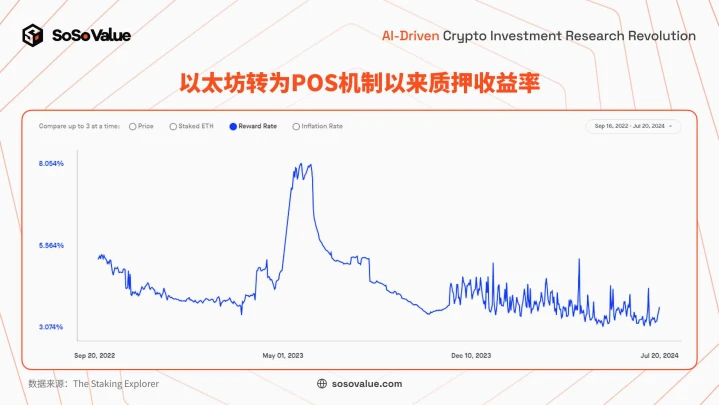

但对于以太坊现货 ETF,由于监管不允许 ETF 获取质押收益,对于加密投资⼈,持有 ETF 会⽐直接持有 以太坊现货,少 3% -5% 的⽆风险年化收益。以太坊采⽤PoS(权益证明)机制,通过验证者节点质押以太坊资产来验证交易并维护⽹络,并获得区块奖励,即所谓的 POS 挖矿机制。 由于这种收益来源于⽹络协议和系统内置奖励机制,因此被视为以太坊⽣态的,链上⽆风险基础收益率。近期以太坊质押收益率稳定在 3% 以上。所以如果通过 ETF 来实现以太坊的头⼨配置,会⽐直接持有以太坊现货,少⾄少 3% 的年化收益率。所以加密圈内的⾼净值⼈群,对以太坊现货 ETF 的买盘,可以忽略。

图 7 :以太坊转为 POS 机制以来质押收益率(数据来源:The Staking Explorer)

⼆、⻓期来看: 以太坊 ETF 为其他加密资产融⼊主流世界铺平了道路

以太坊作为⽬前规模最⼤的公链,其现货 ETF 获批,是公链融⼊主流⾦融世界的重要⼀步。梳理 SEC 审批加密货币 ETF 的标准,以太坊在防操纵、流动性、定价透明等⽅⾯均符合 SEC 要求,后续可以期待有更多符合要求的加密资产陆续通过现货 ETF 进⼊⼤众投资⼈视野。

• 防操纵:⼀⽅⾯ ,链上节点⾜够分散,且 ETF 资产放弃质押。 以太坊节点数超过 4000 个,防范了单 ⼀节点对于整体⽹络的控制;另外以太坊现货 ETF 不允许质押,防⽌因为质押机制导致少数主体对 ⽹络的过度控制。另⼀⽅⾯,在⾦融市场中,以太坊基础交易设施相对成熟,尤其是其在芝加哥商品交易所(CME)有丰富的期货产品,这为投资者提供了更多的对冲选择和价格可预测性,降低了市场操纵的风险。

• 流动性定价透明性:以太坊市值约 4200 亿美元,只看市值可以排⼊美股市值排⾏Top 20 ,以太坊 24 ⼩时交易额 180 亿美元,且上架近 200 家交易所,保证了充分的流动性,以及定价的公平透明

性。

对⽐来看,公链中 Solana 也⼀定程度上满⾜以上指标(详见图 8),Vaneck、 21 Shares 已先后提交 Solana 现货 ETF 的申请,伴随着加密货币期货等传统⾦融市场⼯具的不断丰富,后续可以期待更多加 密资产 ETF 的获批,从⽽进⼀步占据传统投资⼈⼼智,登堂⼊室,加速发展。

图 8 :代表性 Layer 1 公链核⼼数据对⽐(数据来源:公开数据整理)

综上所述,由于以太坊现货 ETF 的买卖盘⼒量均弱于⽐特币 ETF,且经历过灰度 GBTC 流出造成的⽐特币错杀,市场对于灰度 ETHE 的流出也有准备,再叠加距离⽐特币现货 ETF 上市已有 6 个⽉的时间,以太坊现货 ETF 获批利好经过市场反复交易,已经很⼤程度上反应在了现有以太坊币价中,预计短期对于以太坊价格的影响,要⼩于之前⽐特币现货 ETF 上市对⽐特币的影响,以太坊的波动也可能更⼩。如果上市初期因为灰度流出再次造成错杀,将是不错的布局机会。投资⼈可以通过 SoSoValue 专⻔推出的美国以太坊现货 ETF 看板(https://sosovalue.com/assets/etf/us-eth-spot)进⾏关注。

⻓期来看,加密⽣态与主流世界正由过去的各⾃发展⾛向融合,这中间会有⼀段不短的认知磨合过程。 ⽽加密⽣态新旧参与⽅之间认知的差异,可能会是未来 1-2 年,影响加密货币价格波动和创造投资机会的核⼼要素。历史上新兴资产融⼊主流世界的过程,总是上演分歧产⽣交易,⼤幅波动不断带来投资机会,很值得期待。

以太坊 ETF 获批,进⼀步为加密⽣态应⽤进⼊主流资产配置敞开道路,可以预见其他如 Solana 等拥有⼤量⽤户与⽣态的公链等基础设施也将逐步融⼊主流世界。在加密世界进⼊主流世界的同时,时代前进的另⼀⾯ ,即主流世界进⼊加密世界的进程,也在悄悄持续发展,以美国国债为主的主流⾦融资产亦通过 RWA( Real World Assets)代币的形式上链,逐步进⼊加密世界,实现全球⾦融资产的⾼效流通。

如果说⽐特币 ETF 的获批是扣开了加密与传统融合后新世界的⼤⻔ ,那么以太坊 ETF 的通过则是迈⼊⼤⻔的第⼀步。