原文作者:BitMEX

欢迎回到我们每周的期权投资策略分析。今天,我们将分享一个独特的交易机会,这源于 BitMEX 期权市场与预测平台 Polymarket 之间比特币预测概率的显著差异。

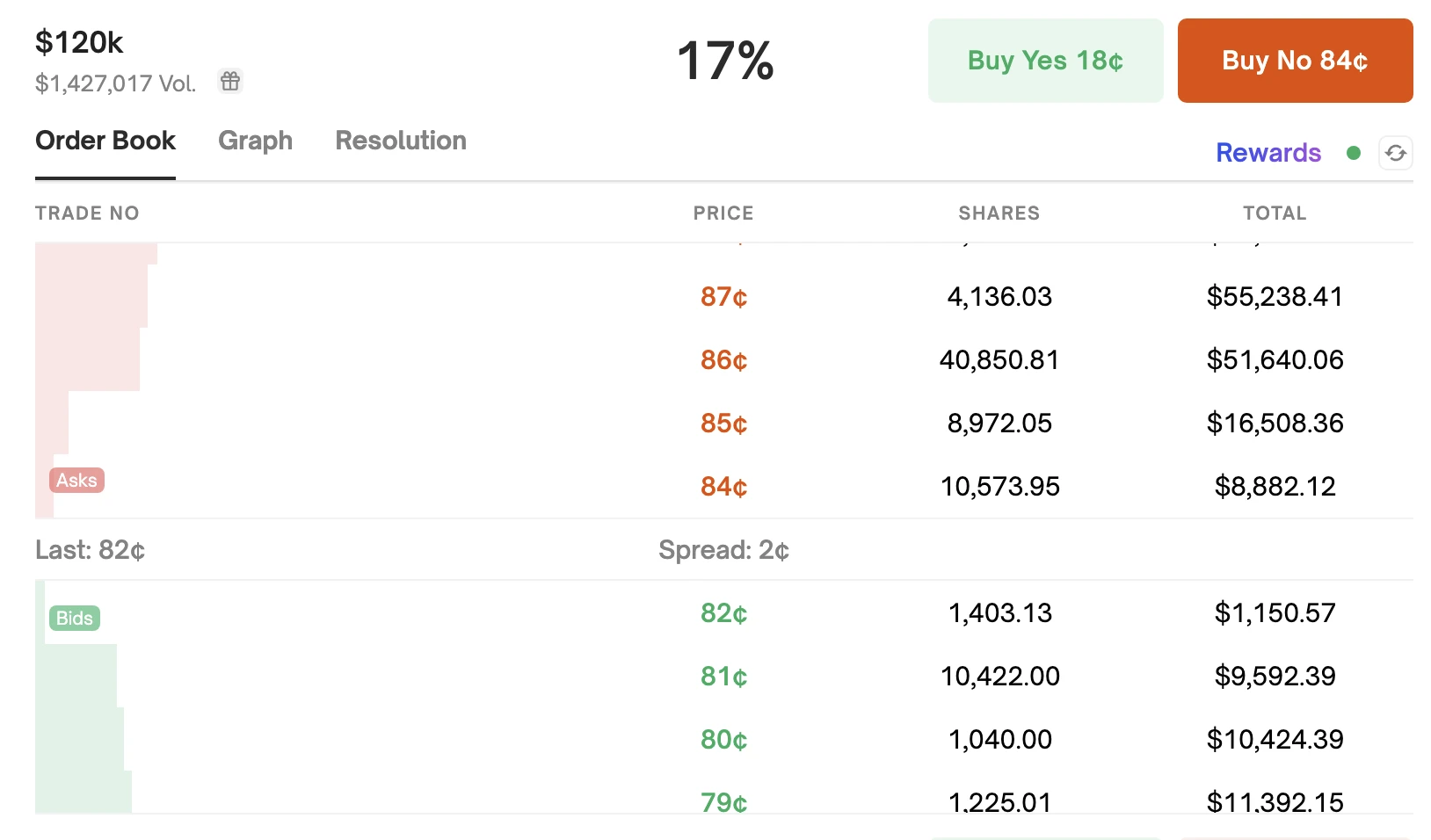

BitMEX 上一个行权价为 12 万美元的虚值比特币看涨期权(12 月 27 日到期)显示,比特币达到该价位的风险中性概率约为 8% 。然而,Polymarket 平台的参与者却将比特币在 12 月 31 日前达到 12 万美元的概率定价在约 17% 。这种显著的差异可能为精明的交易者带来套利机会。

在本文中,我们将深入分析这一价格错配现象,详细说明 8% 概率的计算方法,提出一个利用这一差异的交易策略,并重点提示关键风险——特别是当比特币轻微上涨反而可能导致亏损的情况。

让我们开始详细分析。

BTC 期权的隐含概率与 Polymarket 的差异

Polymarket 预测市场显示 BTC 在 12 月 31 日前达到 12 万美元的概率为 17% ——是期权隐含概率 8% 的两倍多。

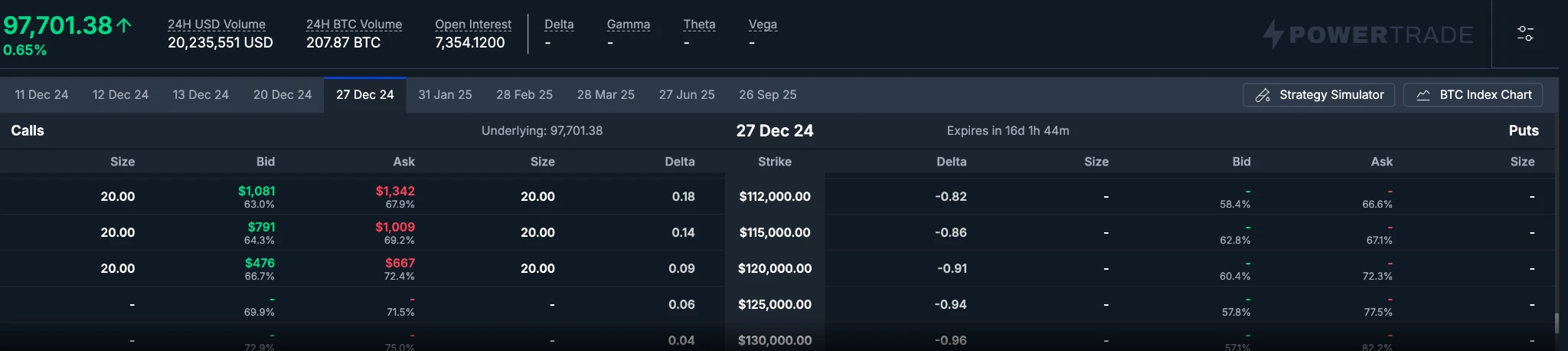

BitMEX 期权市场 8% 隐含概率的计算过程:

让我们使用 Black-Scholes 模型进行简要计算(省略部分中间步骤):

现货价格 (S): 97, 500 美元

行权价格 (K): 120, 000 美元

剩余期限 (T):约 16 天,即 0.0438 年

无风险利率 (r): 4.5%

隐含波动率 (σ): 72.4%

通过计算参数 d 2 ,我们可以得到风险中性概率 N(d 2)

最终结果:

N(d 2)≈ 0.08 ,即 8%

这表明期权市场(通常更为成熟且接近公允的风险中性定价)对比特币突破 12 万美元的概率评估远低于预测市场的情绪驱动定价。这种差异为套利创造了机会。

套利策略:做空 Polymarket 同时买入虚值看涨期权

如果你认同期权市场更为保守的 8% 概率评估,那么 Polymarket 上 17% 的定价可能过于乐观。以下是具体策略:

1. 在 Polymarket 上卖出是合约(17% ):如果比特币在 12 月 31 日前未达到 12 万美元,你将获得全部权利金收益。

2. 买入行权价 12 万美元的比特币看涨期权(12 月 27 日到期):这个期权的定价更接近 8% 的概率评估,可以在比特币在 12 月 27 日前突破 12 万美元时提供对冲保护。如果比特币大幅上涨,期权收益可以抵消 Polymarket 的损失。

策略优势:

你实际上是在押注 Polymarket 对比特币突破 12 万美元的可能性估价过高,同时利用这个差异购买相对便宜的虚值看涨期权。

看涨期权作为对冲工具,可以在比特币价格飙升时提供保护。

具体操作方法

实例分析:

假设 BitMEX 上 12 万美元看涨期权的成本为 654 美元。

在 Polymarket 上以 0.18 美元的价格做空是合约。为了覆盖 654 美元的期权成本,需要做空约 3, 633 份 Polymarket 合约(大约 654 美元)。

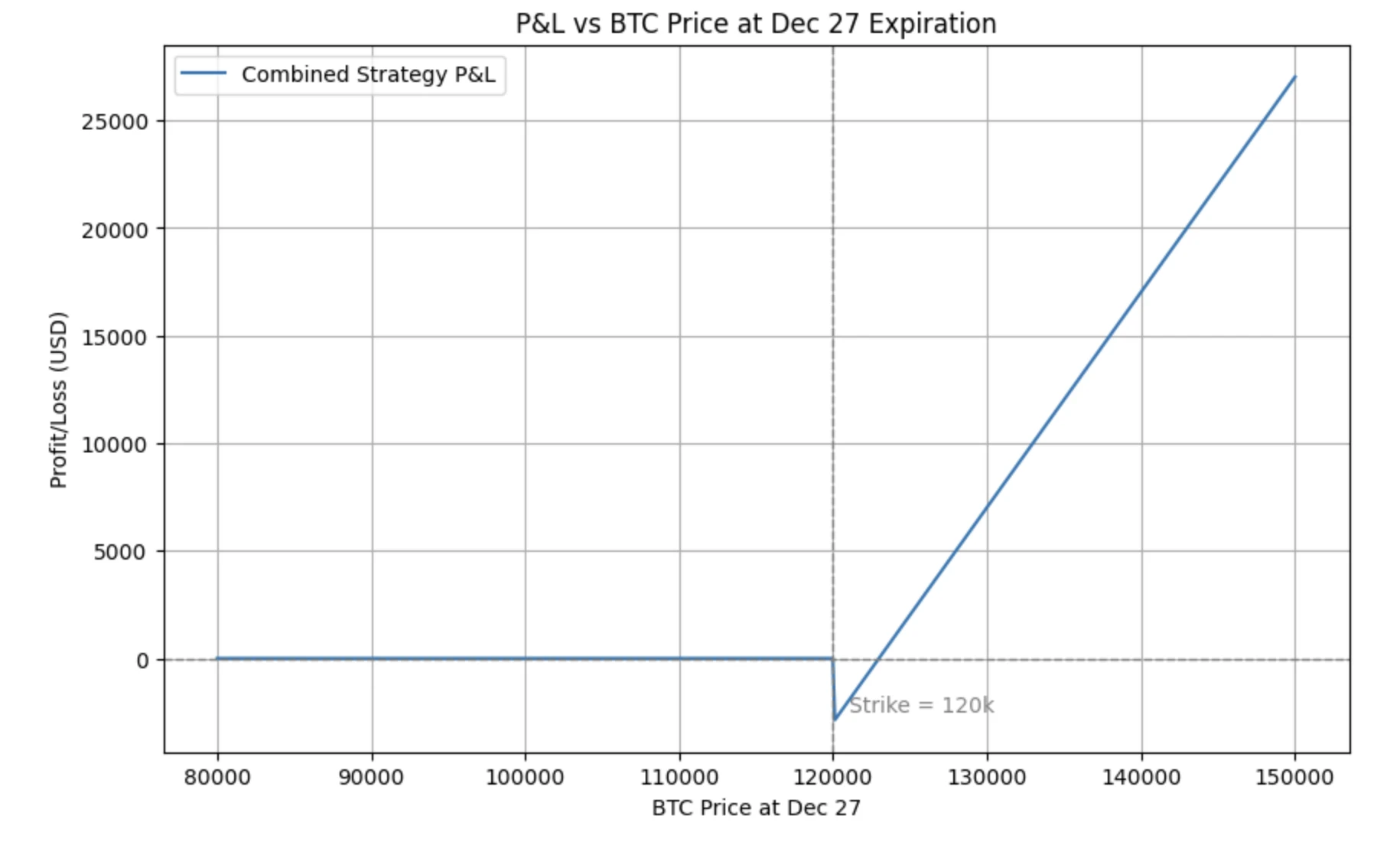

情景分析与收益结构

1. 情景一:比特币在 12 月 31 日前未达到 12 万美元

○ 看涨期权到期归零(损失 654 美元)

○ Polymarket是合约未触发,你保留 654 美元收益

净结果:基本持平

2. 情景二:比特币在 12 月 27 日前大幅突破 12 万美元假设比特币在 12 月 27 日到期时达到 13 万美元

○ 看涨期权:内在价值 = 130, 000 - 120, 000 = 10, 000 美元收益

○ Polymarket:事件发生,需支付 3, 633 美元(每份合约支付 1 美元)

净收益: 10, 000 - 3, 633 = 6, 367 美元,显著盈利

3. 主要风险:比特币仅略微超过 12 万美元假设比特币在 12 月 27 日达到 121, 000 美元。此时事件很可能在 12 月 31 日前发生,Polymarket是合约将以 1 美元结算。

○ 看涨期权收益: 121, 000 - 120, 000 = 1, 000 美元

○ Polymarket 支付:需支付 3, 633 美元

净损失: 1, 000 - 3, 633 = -2, 633 美元

这是一个关键风险点:如果比特币仅略微超过 12 万美元,你的期权收益有限,但仍需支付全额的 3, 633 美元 Polymarket 赔付。由于我们试图通过做空大量 Polymarket 合约来完全抵消期权成本,固定的 Polymarket 赔付额可能远超过期权的小额收益。简而言之,比特币小幅突破(仅略超 12 万美元)反而会带来较大的净亏损。

风险提示

到期时间错配:期权在 12 月 27 日到期,而 Polymarket 合约持续到 12 月 31 日。比特币可能在期权到期后才突破 12 万美元,此时你将失去期权对冲保护。

非线性收益结构:价格略超 12 万美元是最危险的区域。如果比特币未能大幅突破行权价,每份 Polymarket 合约固定的 1 美元赔付可能远超过你的小额期权收益。

风险中性与实际概率的差异:期权市场使用风险中性概率,而 Polymarket 可能反映市场情绪。这种差异可能持续存在或扩大。

市场流动性与执行风险:价差、滑点和仓位大小都很重要。大额交易可能影响市场价格,破坏初始策略设置。

突破幅度至关重要:只有比特币大幅突破 12 万美元,期权收益才能显著超过 Polymarket 的损失。

总结

这个策略针对期权市场 8% 与预测市场 17% 的概率差异。表面上看很诱人:做空 Polymarket 上可能被高估的合约,同时用相对便宜的虚值看涨期权进行对冲。

然而,风险不容忽视。如果比特币温和突破 12 万美元,期权收益可能不足以抵消巨额的 Polymarket 赔付,导致较大亏损。这个策略需要仔细考虑各种比例、收益结构和目标价位。如果你对比特币要么远低于 12 万美元、要么大幅突破没有强烈信念,就可能陷入代价高昂的中间地带。

请谨慎交易,合理控制仓位,始终注意到期时间错配和收益曲线形态,再决定是否部署这个策略。