市场概览

市场主要趋势

市场情绪与走势: 市场情绪指数从 91% 降至 53% ,虽仍处于贪婪区间,但 BTC 维持高位震荡而 Altcoin 普遍承压,显示市场分化加剧。

资金流向分析: USDT 和 USDC 市值双双增长(分别+ 2.91% 和+ 3.23% ),DeFi 总 TVL 持续上升至 541 亿美元,表明市场整体仍在持续吸引新增资金入场。

DeFi 赛道表现: DeFi 赛道以 16.47% 的周回报率领跑市场,DEX 交易量创下 2024 年新高(630 亿美元),显示出强劲的发展动能。

Meme 币市场: Meme 赛道重返市场视野,在大盘震荡中表现活跃,为市场带来新的流动性和用户增长点。

热点关注度: DEX 项目获得最高关注度,而 AI、GameFi 等赛道表现疲软,反映市场热点正在向基础设施和流动性赛道集中。

投资建议: 建议投资者保持谨慎,重点关注再质押项目和 DEX 板块机会,同时密切关注下周美联储议息会议可能带来的市场波动。

市场情绪指数分析

市场情绪指数由上周 91% 回落至 53% ,依然处于多头区间。

Altcoin 本周表现弱于基准指数,呈现震荡下行态势。前半周下跌后,多数标的未能收复失地。受杠杆头寸影响,市场出现约 20 亿美元头寸强制平仓,多头持仓显著去杠杆化。鉴于当前市场结构,预计 Altcoin 短期将与基准指数保持同步,独立行情概率较低。

总体市场走势概述

加密货币市场本周处于宽幅震荡趋势,情绪指数仍处于多头阶段。

Defi 类相关的加密项目表现突出,显示出市场对提高基础收益的方面持续关注。

DEX 类的项目本周表现较好,显示出链上投资者开始积极参与链上投资活动。

本周 Meme 赛道重新回到视野当中,开始受到市场的关注。

热点赛道

DEX

本周由于市场整体价格波动较大,为投资者创造了许多盈利机会,链上投资者纷纷使用 DEX 进行交易,随着链上资金和用户不断的进入到 DEX 赛道中,带动了 DEX 项目在本周增长的态势。

DEX 的链上数据

观察 DEX 最直观的数据就是 DEX 的 TVL 和交易量,这两个指标能够最直接的反映出 DEX 赛道的状况。

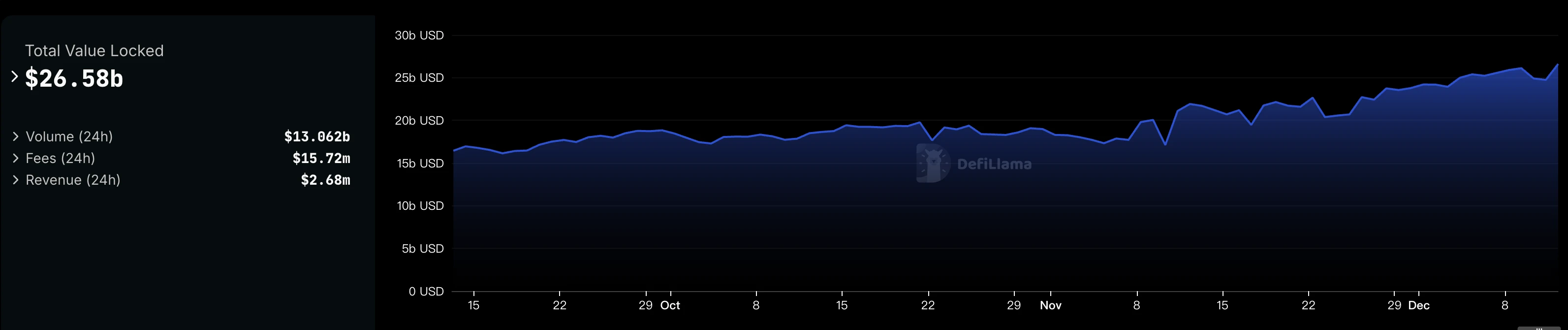

TVL:DEX 赛道项目的 TVL 在本周上涨十分迅速,从上周的 25.2 2B上涨到了现在的 26.58 B,增长幅度达到了 5.39% ,可以看出资金在积极的进入到 DEX 项目之中。

DEX 赛道的 TVL(数据来源:https://defillama.com/protocols/Dexes)

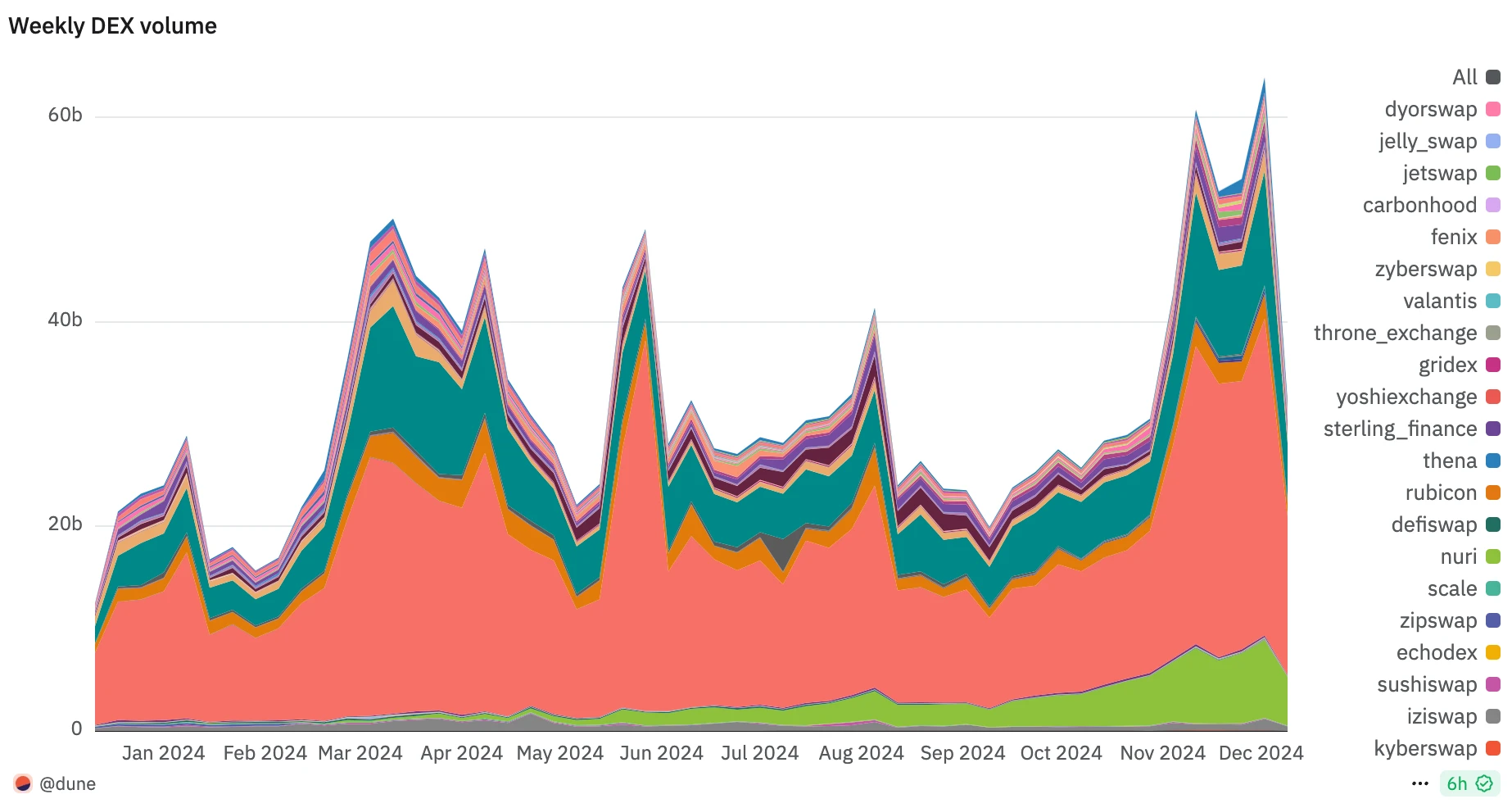

DEX 周交易量:DEX 本周交易量到达了 2024 年中最高值,达到了 630 亿美元的水平,近 24 小时的交易量达到了 75.8 亿美元的水平,可以看出 DEX 赛道交易量的激增。

DEX 的交易量(数据来源:https://dune.com/hagaetc/dex-metrics)

DEX 板块呈现出明显的业务模式升级趋势。以 Hyperliquid、dYdX 为代表的头部协议正在经历从单一交易功能向综合性金融基础设施的战略转型。这种演进路径体现为:协议基于自有链层架构,通过功能聚合实现垂直整合,打造一站式 DeFi 服务生态。此类架构创新标志着 DEX 赛道正从单一交易层次向全方位金融基础设施方向演进,赛道价值重构正在进行。

SUI

Sui 生态在本周被市场讨论的热度较高,SUI 价格本周上涨了 7.8% ,表现强于 BTC 和 ETH,Sui 生态中的 Defi 项目本周增长表现十分出色。

Sui 链上 Defi 项目数据

TVL:Sui 的 TVL 在本周上涨十分迅速,从上周的 1.598 b 上涨到了现在的 1.793 b,上涨幅度达到了 12.88% ,可以看出链上资金在积极的进入到 Sui 链之中。

账户:Sui 链上的用户总数达到了 66, 543, 317 个,较上周 64, 358, 562 个增长了 2, 184, 755 个,增幅达到了 3.39% ,虽然增幅看起来并不大,但是能够在本周剧烈波动的行情下实现增长,也说明 Sui 链具有一定的吸引流量作用。

DEX 交易量:Sui 链上主要的 DEX 为:Cetus、Aftermath Finance 和 BlueMove DEX,本周 Sui 链上 DEX 的交易总额突破了 350 亿美元,日均交易量达到了 4.66 亿美元,可以看出 Sui 链上 DEX 十分活跃。

Defi 项目 TVL 增量:在 Sui 生态中 TVL 排名前三的项目分别为 NAVI Protocol、Suilend 和 Aftermath Finance,分别属于借贷和 DEX 赛道,在本周 TVL 增速分别是 1.14% 、 17.22% 和 1.72% 。可以看出虽然在震荡趋势中,但是 Sui 生态中的资金在不断的进入 Defi 赛道的项目。

判断一个公链是否受到市场青睐,最直接的判断标准就是其 TVL 的增减幅度,基于以上数据我们可以看出,现阶段 Sui 链保持着高速的发展,由于 SUI 价格强于大盘,对于 Sui 生态而言其底层资产在不断的上涨,从而带动了其链上 Defi 项目 APY 的增长,并且同时市场整体行情有较大的波动,存在盈利机会,所以吸引了大量的链上用户前来参与,推动了整个 Sui 生态的发展。

DeFi 赛道

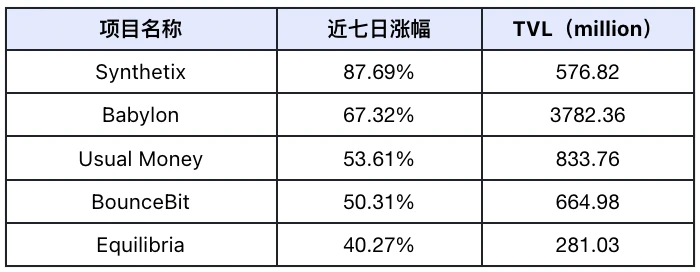

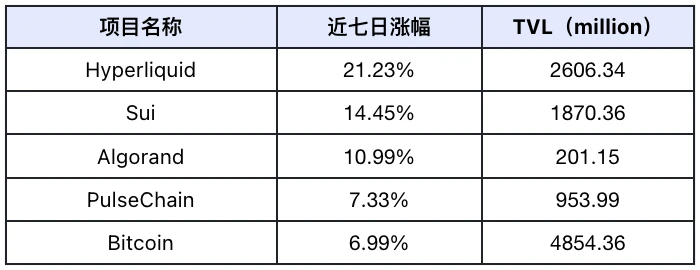

TVL 增长排名

过去一周市场项目 TVL 涨幅前 5 名(未计入 TVL 较小的公项目,标准为 3000 万美元以上),数据来源:Defilama

Synthetix(SNX):(推荐指数:⭐️⭐️⭐️⭐️)

项目简介:Synthetix 是一个基于以太坊的去中心化合成资产协议,旨在通过区块链技术提供对现实世界资产的链上敞口。Synthetix 的核心功能包括允许用户通过抵押其 SNX 代币来铸造合成资产。

最新发展:本周 Synthetix 提高了 LP 用户的 APY,通过 SCCP-373 的实施,将V3 LP 的交易费用份额从 40% 上升到 60% ,同时 Synthetix Treasury 打算收取一些集成商费用,以增加V3 LP 的收入。并且 Synthetix 本周宣布完成对杠杆代币平台 TLX 的收购,将要整合 TLX 的杠杆代币功能,通过改进参数和重新部署合约推动上线,同时推出杠杆代币激励计划。

Babylon(未发币):(推荐指数:⭐️⭐️⭐️⭐️⭐️)

项目简介:Babylon 项目是一个旨在利用比特币的安全性来增强其他权益证明区块链的安全性的项目。核心理念是通过无信任质押机制激活闲置的比特币资产,解决比特币持有者对资产安全的追求与参与高回报项目的矛盾。

最新发展:本周虽然市场价格波动比较剧烈,但是 BTC 的表现非常坚挺,仍维持在高位,再加上用户普遍看好 BTC 的后续发展,所以更加坚定的持有同时想要解放持有 BTC 的流动性,从而会更多的选择基于 BTC 的生息项目。并且本周 Binance 宣布可以直接从 Binance 的账户直接在 Babylon 质押 BTC 获取收益,为 Babylon 带来了巨大的新进资金,同时在活动期内给参与活动的 Binance 用户最高 12% 的积分提升,激励了大量的 Binance 用户参与。

Usual Money(USUAL):(推荐指数:⭐️⭐️⭐️)

项目简介:Usual Money 是一个由 Binance 支持的稳定币项目,旨在通过去中心化的方式提供一种新的稳定币解决方案。该项目的核心机制包括三个主要代币:稳定币 USD 0、债券产品 USD 0++和治理代币 USUAL。

最新发展:近期 Usual Money 进行了 Checker 升级,在升级之后,债券产品 USD 0++持有者的年化收益达到了 48% ,在 Curve 中的 USD 0/USD 0++ 的平均 APY 为 54% ,USD 0/USDC 的平均年化收益率为 52% ,同时减少了 USUAL 铸币量的 17% ,提高了 USUAL 的价格。从而吸引了不少用户前来参与 Usual Money 获得高额的年化套利收益。

BounceBit(BB):(推荐指数:⭐️⭐️⭐️⭐️)

项目简介:BounceBit 是一个在比特币生态上的再质押基础层。 在设计上,它与币安深度合作,架构出具有高收益的 CeDeFi 元件;另外自己搭建 BounceBit Chain,为 Restaking 搭建出具体使用场景。

最新发展:近期 BounceBit 提高了各种代币的质押利率,其中 USDT 的 30 天年化收益达到了 54.25% 、BTC 的 30 天年化收益达到了 24.55% 、BNB 的 30 天年化收益达到了 37.13% 、ETH 的 30 天年化收益达到了 37.7% ,从而吸引了大量的用户将资产投入到 BounceBit 中参与质押。同时本周 BounceBit 与 Ondo 达成合作,将代币化的 RWA 引入 BounceBit,开始进军 RWA 赛道。

Equilibria(EQB):(推荐指数:⭐️⭐️⭐️)

项目简介:Equilibria 是一个机枪池项目,其主要目标是为用户创造高收益。利用 Pendle 采用的 veToken 提升收益模型,通过 vePENDLE 的 token 化版本 ePENDLE 为 LP 提供更高的收益,并为 PENDLE 持有者提供额外奖励。

最新发展:本周 Equilibria 与 Curve 加强了合作,推出了首个新增强池-scrvUSD 池子,用来增加用户的收益,之后又新增了 SolvBTC、cmETH、ePENDLE 增强池,将用户的 APY 最高提到了 59% ,从而吸引了大量的用户前来参与套利。

综上所述,我们可以看到本周 TVL 增长较快的项目主要集中在稳定币收益板块(机枪池)。

赛道整体表现

稳定币市值稳步增长:USDT 从上周的 1410 亿美元增长到了 1451 亿美元,增幅达到了 2.91% ,USDC 从上周的 402 亿美元增长到了 415 亿美元,增幅达到了 3.23% 。可以看出本周无论是非美国市场为主的 USDT 还是以美国市场为主的 USDC 均出现了增长,说明了整个市场仍然保持着资金的持续入场。

流动性逐步增加:传统市场的无风险套利利率随着降息的持续在不断的下降,而链上 Defi 项目的套利利率因为加密货币资产的价值提升而随之在不断的增加,回归 Defi 将是一个非常好的选择。

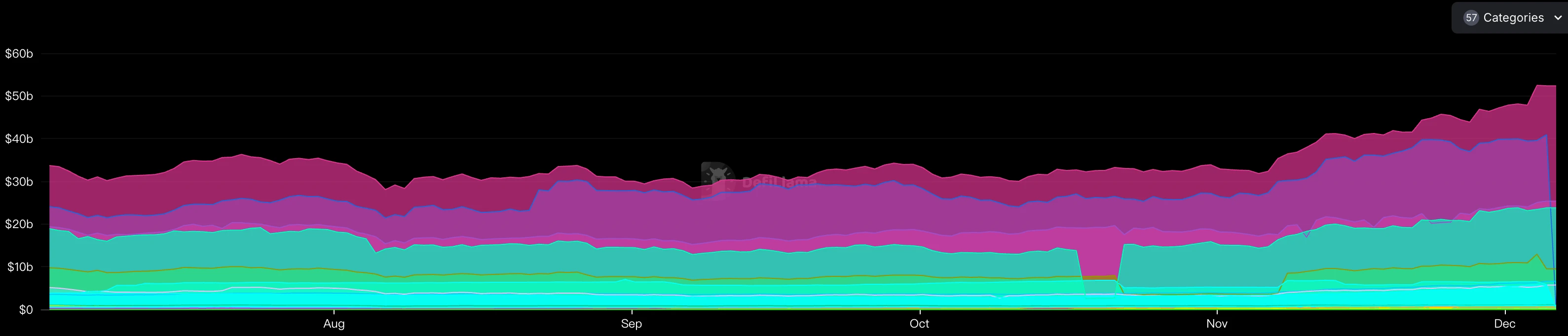

Defi 各个赛道 TVL(数据来源:https://defillama.com/categories)

资金情况:Defi 项目的 TVL 从上周的 532 亿美元上涨到现在的 541 亿美元,新增资金达到了 1.69% ,本周继续保持正增长,并且保持了近两个月的持续上涨的态势,证明不断的有资金进入到 Defi 项目中。

深度剖析

上涨驱动力:

本轮上涨的核心驱动因素可归纳为以下传导路径:市场步入牛市周期带动流动性需求攀升,进而推动基础借贷利率水平上行,放大了 DeFi 协议中套利循环策略的收益空间。具体来看:

具体来看:

市场环境:牛市周期带来整体流动性需求提升

利率端:基础借贷利率抬升,反映市场对资金的定价预期

收益端:循环套利策略的收益率扩大,协议内生收益显著改善这一传导机制强化了 DeFi 板块的内在价值支撑,形成了良性的增长动能。

其他赛道表现

公链

过去一周市场公链 TVL 涨幅前 5 名(未计入 TVL 较小的公链),数据来源:Defilama

Hyperliquid:由于本周市场行情的波动较大,参与链上交易的用户激增,尤其是参与合约交易的用户,本周 Hyperliquid 的未平仓合约达到了 35 亿美元,迅速超过了传统 Perp DEX 龙头 DYDX,成为链上最大的 Perp DEX,所以 Hyperliquid 本周的交易额迅速放大,尤其是在上线热门项目 ME 之后,更是增加了其交易量。

Sui:本周 Movement 发币,带动了 Move 系的上涨,Sui 作为 Move 系的龙头得到了市场广泛的关注。本周 Sui 与 Backpack 达成合作,Backpack 钱包将支持 SUI 代币,同时也与 Phantom 钱包达到协议,将集成 SUI。同时 Sui 链上本周出现了比较火的 Meme 币 KAPI,为 Sui 生态吸引了一波流量和资金。本周 Sui 链上 DEX 的日交易额突破 4.66 亿美元,证明了 Sui 的链上生态发展迅速。

Algorand:本周 Algorand 链上的 Meme 币项目 MONKO 在市场上比较火热,为 Algorand 链吸引了一部分注意力和资金。同时 Algorand 又宣布大力支持在 Algorand 链上的 RWA 赛道项目。本周 Coinbase 向欧洲客户宣布将不再支持不符合 MiCA 标准的稳定币,而 Algorand 的两款主要稳定币 USDCa 和 EURD 是符合 MiCA 标准的,可以继续向欧洲用户提供链上稳定币服务。

PulseChain:本周 PulseChain 链上 Meme 币项目开始活跃起来,虽然并没有特别突出的项目,但是在链上仍带来了一定的造富效应,所以给 PulseChain 链贡献了一部分注意力和新进资金,其链上最大的 DEX-PulseX 在本周交易量上涨了 62% ,为 PulseChain 的 TVL 带来了增量。同时市场上流出 PulseChain 的代币 PLS 将上线 Binance,所以链上用户开始进入 PulseChain 生态赚取 PLS。

Bitcoin:本周大盘在前半周进行了回调,整个市场价格均发生了较大幅度的下跌,但是 BTC 在期间表现良好,跌幅较小,并且在后半周又重新回到了历史高位,用户们更加看好 BTC 今后的上涨,更加坚定的持有 BTC,所以在持有 BTC 的过程中都会去选择将 BTC 投入到 BTCFi 项目中赚取额外收益,所以用户们又开始将 BTC 资产存入到 BTCFi 项目中赚取收益,导致了 Bitcoin 的 TVL 也出现了上涨。

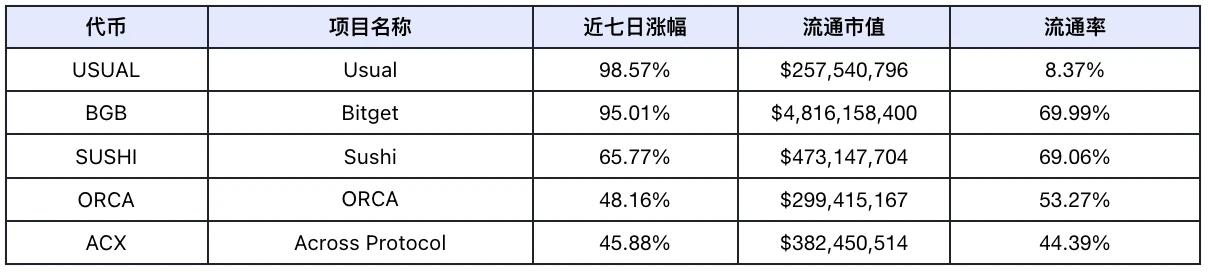

涨幅榜概况

过去一周市场代币涨幅前 5 名(未计入交易量过小的代币和 meme 币),数据来源:Coinmarketcap

本周涨幅榜出现了板块集中特征,上涨代币大部分属于公链赛道。

USUAL:近期 Usual Money 进行了 Checker 升级,在升级之后,债券产品 USD 0++持有者的年化收益达到了 48% ,在 Curve 中的 USD 0/USD 0++ 的平均 APY 为 54% ,USD 0/USDC 的平均年化收益率为 52% ,同时减少了 USUAL 铸币量的 17% ,提高了 USUAL 的价格。从而吸引了不少用户前来参与 Usual Money 获得高额的年化套利收益。

BGB:近期 Bitget 不断的上线市场热度较高的代币,尤其是一些 Meme 代币,为其带来了一定的用户和资金,帮助 Bitget 增加了交易量,本周 Bitget 的 CEO 宣布正在重新考虑进入美国市场,计划在特朗普政府可能的亲加密货币政策下扩展业务。本周 Bitget 的交易量已经反超了 OKX,成为 CEX 中排名第三的交易所。

SUSHI:近期 Sushi 上线 Dojo Agent 和 Tweet Token 功能,该功能可支持用户将自己喜欢的推文进行代币化,或者直接从 Twitter 上创建属于自己的 Meme 币,从而通过这一功能使得 Sushi 的交易量大幅增加,本周 Sushi Dao 提出资金多元化战略,将资产从 100% 的 SUSHI 代币转向 70% 稳定币、 20% 蓝筹加密货币和 10% Defi 代币,为了减少波动性、增强流动性,并通过质押、借贷和流动性提供等方式生产收益。

ORCA:ORCA 本周与 Binance 加强了合作,Binance 理财、一键买币、闪兑交易平台、杠杆、定投平台和币安合约均上线 ORCA。同时 ORCA 本周推出新的 Token 创建工具,支持 Solana 和 Eclipse 网络,用户无需编码,ORCA 提供完整的代币定制功能。与 HawkFi 和 NATIX Network 合作增强 DeFi 体验,并且支持支持 Solana AI Hackathon。

ACX:本周 Across Protocol 宣布与 Binance 达成重要合作,ACX 代币上线,且无需支付上币费用,同时 Binance 理财、一键买币、闪兑交易平台、杠杆、定投平台和币安合约均上线 ACX。并且与 HTX Global 和 Bitvavo 交易所达成合作,与 Yodl 合作提供跨链支付服务,同时继续加深与 Uniswap 的合作。

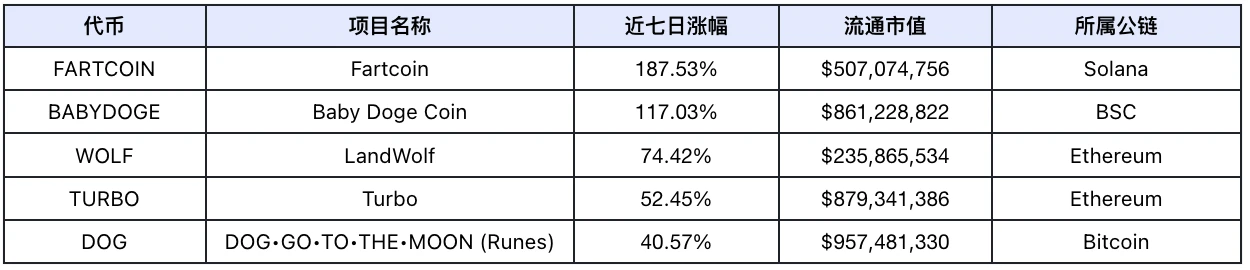

Meme 代币涨幅榜

数据来源:coinmarketcap.com

本周 Meme 项目又重新回到市场的视野中,本周大盘处于宽幅震荡的走势中,但是 Meme 项目表现良好,创造了链上的财富效应,吸引了更多的用户进入链上参与 Meme 项目。

社交媒体热点

根据 LunarCrush 每日增长前五和 Scopechat 中 AI 得分前五的数据得出本周(12.7-12.13)统计数据:

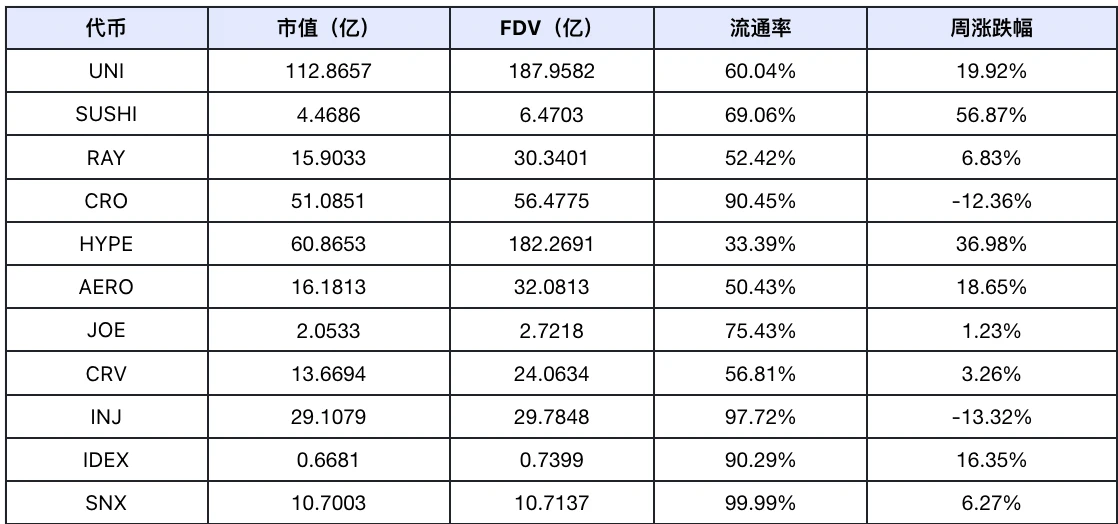

出现次数最多的题材是 DEX,上榜代币情况如下(未计入交易量过小的代币和 meme 币):

数据来源 Lunarcrush 和 Scopechat

根据数据分析,本周社交媒体关注度最高的是 DEX 项目,普遍呈现上涨趋势,表现普遍好于其他赛道项目,本周大盘处于宽幅震荡趋势,价格波动比较剧烈,从而产生了较多的交易机会,所以链上用户积极参与交易,导致各个 DEX 的交易量增长较大,并且也从 DEX 赛道项目价格上体现出来。

市场题材整体概况

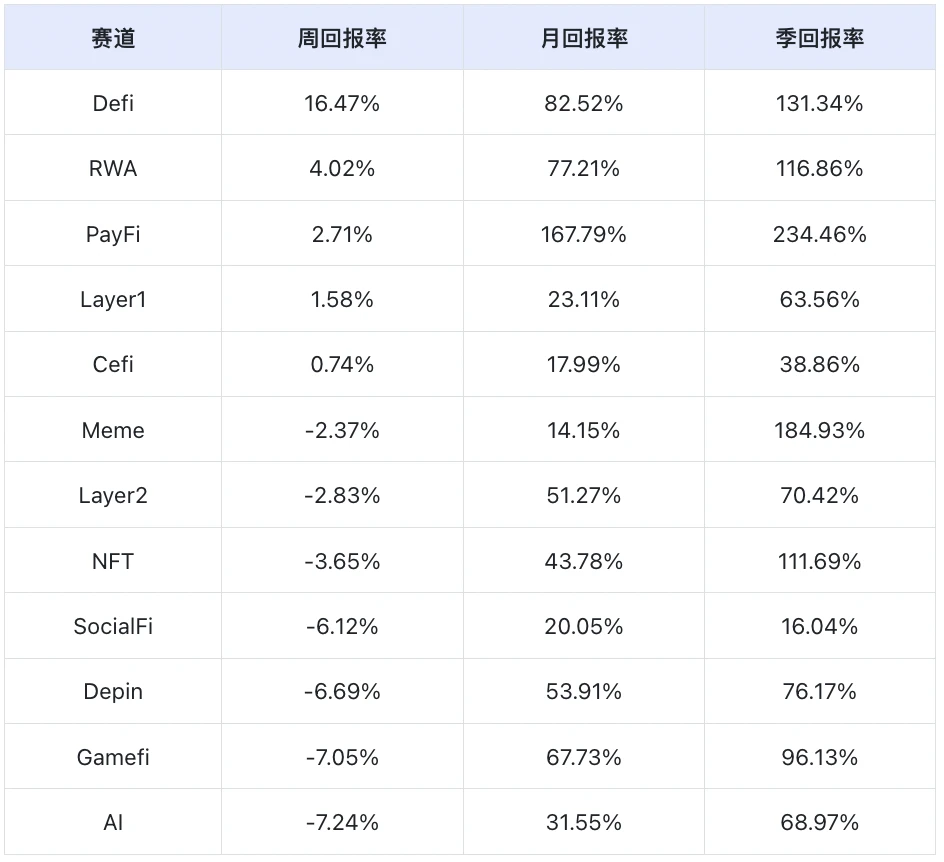

数据来源:SoSoValue

按周回报率统计,Defi 赛道表现最佳,而 AI 赛道表现最差。

Defi 赛道:Defi 赛道中项目十分多,在 SoSoValue 的取样中,LINK、UNI 和 AAVE 所占比重最大,分别达到了 36.93% 、 22.33% 和 11.12% ,总计 70.38% ,在本周 LINK、UNI 和 AAVE 分别上涨了 13.71% 、 19.92% 和 42.85% ,从而导致了整个 Defi 赛道的涨幅在各个赛道中最大。并且随着本周价格波动的剧烈,导致了链上产生了许多套利的机会,所以本周 Defi 赛道项目表现最好。

AI 赛道:在 AI 赛道中 FET、RENDER、WLD、TAO 占比较大,总共占比为: 80.75% ,而本周其跌幅分别为:-4.16% 、-2.59% 、-9.79% 、-11.85% ,导致了整个 AI 赛道的指数表现最差,而 AI 赛道虽然本周价格表现不佳,但是在近几周均保持较高的涨幅,并且在本周虽然价格不佳但是被市场讨论的热度依然不减,主要集中在 AI Agent 上。

下周 Crypto 大事件预告

周二(12 月 17 日)美国 11 月零售销售月率

周三(12 月 18 日)香港《稳定币条例草案》提交立法会进行首读

周四(12 月 19 日)美联储利率决定(上限)、美联储公布利率决议和经济预期摘要

周五(12 月 20 日)美国 11 月核心 PCE 物价指数年率、Asia Blockchain and AI Week 海南国际区块链周

下周展望

宏观因素研判

美联储 12 月议息会议 25 个基点降息预期已被市场充分消化

关注焦点转向鲍威尔主席讲话及经济预期摘要,以评估 2025 年 1 月货币政策走向

短期内微软股东会决议及宏观数据或将主导市场情绪,预计加密资产市场将维持震荡格局

板块轮动趋势

DeFi 赛道再质押(Restaking)项目受益于避险情绪升温,资金配置偏好提升 DEX 板块在市场波动加剧背景下,套利需求带动链上活跃度攀升,赛道景气度向好。

AI 板块 Agent 细分赛道保持高关注度,市场规模已达 60-70 亿美元Web2与Web3生态加速融合,数据网络及功能型 AI Agent 与现有加密产品整合进程提速。

投资策略建议

维持防御性配置,关注头部资产 BTC、ETH 的避险属性

对冲风险的同时,可择机布局具有内生收益的 DeFi 优质赛道

建议投资者保持谨慎,严控仓位,做好风险管理