TL;DR

加密衍生品市场由中心化平台主导,交易量的绝大部分由中心化交易平台贡献。

DeFi 衍生品项目中,永续合约、期权、合成资产平台、Staking 项目热度较高。

Solana、L2 生态衍生品项目今年发展较快,值得关注。

DeFi 衍生品项目对去中心化、资本效率、流动性、用户体验等方面提出解决方案。

衍生品是加密市场的重要板块,6 月份加密衍生品交易量为 2.75 万亿美元,占总交易量的 66.1%,其中绝大多数交易量是由 CeFi 平台贡献的。

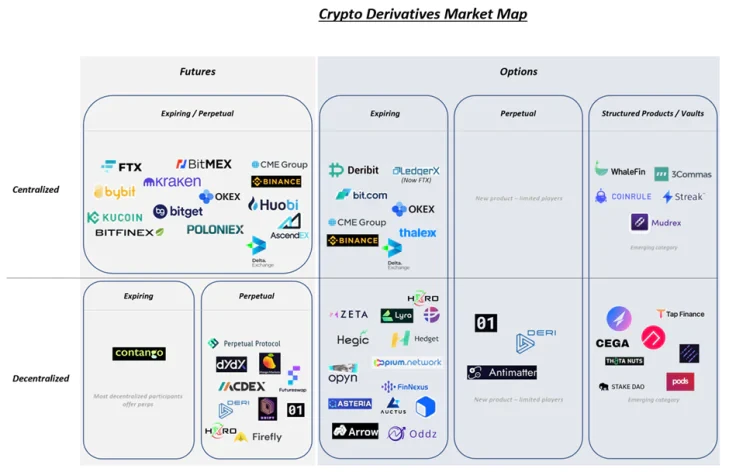

DeFi 平台虽然交易量难以与 CeFi 平台抗衡,但是 DeFi 平台拓展了赛道的想象力,拥有永续合约、期权、期货、合成资产、利率衍生品、Staking 产品、预测市场等产品类型。

CeFi 和 DeFi 平台各自发挥优势,让加密衍生品赛道成为今年最具潜力的赛道之一。

Jump Crypto 在年初的报告中看好加密衍生品赛道。Jump Crypto 认为,加密衍生品赛道崛起以 3 个趋势为标志:

中心化和去中心化期权基础设施的崛起;

去中心化永续合约的增长;

围绕新加密因子的持续创新,如结构性保险库、永续期权等。

半年时间过去,这三个趋势已经显现出来,永续合约、期权、利率衍生品、Staking 产品在去中心化衍生品赛道中用户量和交互量靠前,而在中心化交易平台中,衍生品交易量已超过现货交易量。

随着功能聚合趋势加强,我们将会看到功能更完备、用户体验更好的衍生品平台。同时我们在低迷的加密市场中面临衍生品的可组合性风险和清算风险。

加密衍生品市场概况

当前的加密衍生品市场交易规模已达到万亿美元级别,CryptoCompare 发布的今年 6 月份市场交易报告显示,当月加密衍生品交易量达到 2.75 万亿美元,占总交易量的 66.1%。

即使此后加密市场出现明显下滑,目前加密衍生品市场交易规模依然保持较高水平。CoinGecko 数据显示,7 月 19 日永续合约交易量为 2243 亿美元,期货交易量为 113 亿美元,两者合计 2356 亿美元。

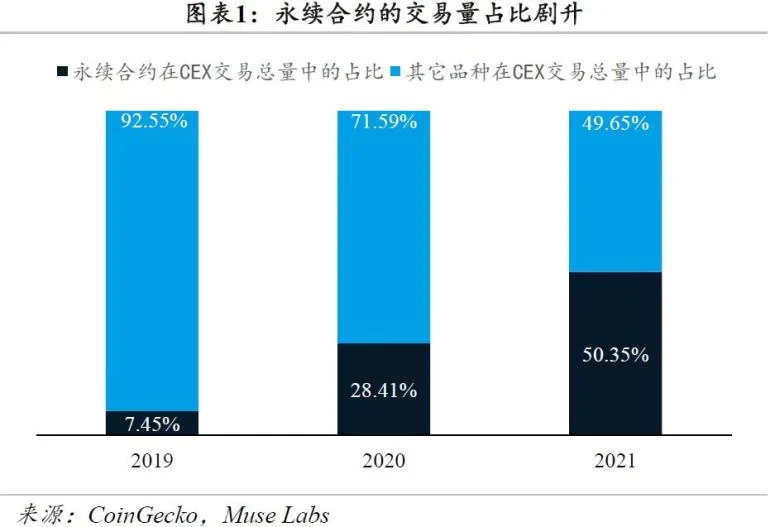

在衍生品交易中,目前交易体量最大的是永续合约。援引 Muse Labs 制作的表格,永续合约在 CEX 交易总量中的占比从 2019 年的 7.45% 飙升至 2021 年的 50.35%,市场份额已超 50%。从今年的交易体量来看,永续合约在整个衍生品赛道更是 “一骑绝尘”,领先于其他衍生品类型。

从交易平台的分布上也可以看到永续合约在期货交易中的主导地位。在中心化交易平台中,Binance、FTX、Kraken、BitMEX 等知名交易平台均提供永续合约交易服务。在去中心化交易平台当中,目前交易体量最大的去中心化衍生品平台 dYdX 主打的也是永续合约交易。

Jump Crypto 在年初报告中指出,加密衍生品当中期权和期货的交易量比重与美股完全相反。加密货币期权仅占到现货交易量的 2%。而在美股市场,这个占比是 3500%。

其他衍生品类型包括:期权、期货、合成资产、利率衍生品、Staking 产品、预测市场等。去中心化衍生品平台覆盖的衍生品类型更多,而中心化衍生品交易集中于永续合约交易。

从交易体量上来看,目前去中心化衍生品平台并不是 CEX 的对手,交易量最高的去中心化衍生品交易平台 dYdX 近期日交易量在 20 亿美元以下,而主打衍生品交易的 CEX Bybit、FTX、Bitget 的日交易量均超过 80 亿美元。

Jump Crypto 报告指出,dYdX 占了去中心化衍生品交易量的大半,而去中心化衍生品交易量仅占到总量的 1% 左右。

中心化衍生品交易平台

CoinGecko 收录了 53 家具有衍生品交易业务的 CEX,在专注于衍生品交易的 CEX 中,Bybit、FTX 和 Bitget 交易量靠前。

CoinGecko 数据显示,7 月 19 日,Bybit 衍生品交易量为 156 亿,FTX 衍生品交易量为 124 亿,Bitget 衍生品交易量为 85 亿。

从交易量上来看,Bybit、FTX、Bitget 的交易量是去中心化衍生品交易龙头 dYdX 的 8 倍以上,dYdX 同期交易量为 11.7 亿美元。

融资方面,FTX 是融资最为活跃的衍生品交易平台,今年 FTX 和 FTX.US 都完成了 4 亿美元的融资。FTX 以 320 亿美元估值完成 4 亿美元 C 轮融资,软银、Paradigm、Tiger Global 等参投。FTX.US 以 80 亿美元估值完成 4 亿美元 A 轮融资,软银、Paradigm、淡马锡等参投。

衍生品类别方面,中心化交易平台主要交易的衍生品类别有永续合约、期货、期权。交易量上永续合约占据主导地位。期权交易在交易量中比重较小,Deribit 在期权交易中处于领先地位。

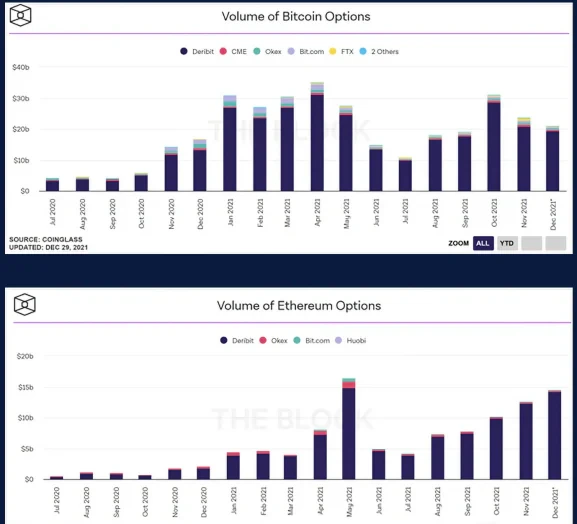

Deribit 是老牌期权和期货交易平台,2016 年 6 月开始正式运营,开始进行 BTC 期权和期货交易。上月 24 日,Deribit 上有 33 亿美元的期权未平仓合约到期。

The Block 数据显示,2020–2021 年 Deribit 在 BTC 期权和 ETH 期权交易量方面占据绝对优势。在此期间,Deribit 的 BTC 期权月交易量一度超过 300 亿美元,ETH 期权月交易量一度接近 150 亿美元。

去中心化衍生品平台

哔哔 News 整理了 68 个去中心化衍生品平台,项目类别包括衍生品交易平台、合成资产、期权协议、利率衍生品、Staking 协议。其中项目数量和体量较大的类别有衍生品交易平台、合成资产、Staking 协议。

衍生品交易平台

在哔哔 News 整理的 68 个去中心化衍生品平台中,包括 34 个衍生品交易平台,占比达 50%。纵观整个衍生品赛道,衍生品交易平台也是赛道中项目数量最多的类别。

衍生品交易平台上交易的衍生品类别包括永续合约、期货、期权、合成资产等。

代表项目:dYdX、Kine Protocol

dYdX

简介:dYdX 是去中心化衍生品交易所,采用订单薄模式,支持现货交易、保证金交易、合约交易和借贷。通过使用链下订单簿和链上结算,dYdX 旨在创建不受任何中心化机构控制的高效、公平与无须信任的金融市场。

dYdX 永续合约交易市场采用的是 StarkWare 的 L2 解决方案,截至 7 月 19 日,dYdX 在 L2 的锁仓量为 5.5 亿美元,仅次于 Arbitrum 和 Optimism。

dYdX 近期宣布将在 Cosmos 生态搭建独立区块链,并在此基础上发布 dYdX V4 版本。

代币:dYdX 的治理代币是 DYDX,DYDX 总量为 10 亿枚,将在 5 年内分配完毕。代币分配方面,50% 分配给社区,27.73% 分配给投资者,15.27% 分配给创始团队、员工和顾问,7% 分配给未来的员工和顾问。

交易量:7 月 19 日交易量为 17.7 亿美元。

投资机构:DeFiance Capital、Wintermute、Hashed 等。

项目优势:目前 dYdX 主要有两方面的优势:提供低 gas 的交易体验、用户可通过质押代币获得被动收入。

提供低 gas 的交易体验

dYdX 使用 StarkWare 的 L2 扩容解决方案,降低交易的 gas 费,提升用户交易效率和交易体验。dYdX 的选择是明智的,目前 dYdX 在 L2 项目的锁仓量仅次于 Arbitrum 和 Optimism。

dYdX 此前宣布将迁移至 Cosmos 生态,并打造专有链,以期满足用户的交易需求,获得业界的好评。dYdX 迁移至 Cosmos 生态可以看作是其潜在的爆发点。

用户可通过质押代币获得被动收入

投资者在平台上有三种获得奖励的途径。

追溯挖矿奖励是对 dYdX 协议的历史用户和在整个网络中参与过先前活动的矿工的一种奖励。

交易奖励为参与 dYdX 的投资者提供奖励。这种激励措施也是为了增加市场流动性而建立的。

流动性提供者奖励是对长期持续清算 dYdX 市场的基于以太坊的用户的直接激励。用户必须在 28 天内保持 5% 的交易量才能获得奖励。该奖励方式是 dYdX 奖励中持续时间最长的。

Kine Protocol

简介:Kine Protocol 是去中心化衍生品交易平台,目前功能有杠杆交易和质押。采用 L2 网络进行链上质押,实现 0 gas 费,0 滑点的做多/做空交易。

采用 peer-to-pool 机制,允许交易者按下单价格立即成交。该机制让交易者的对手不是其他交易者,而是质押者提供流动性的流动性池,从而为用户提供无限流动性。

目前已在 ETH、BNB Chain、Polygon、Avalanche 上线。

代币:Kine Protocol 的治理代币是 KINE,总量 1 亿枚。40% 用于生态系统补助,20% 分配给团队和顾问,13% 分配给种子轮支持者,12% 分配给私募参与者,10% 分配给流动资金伙伴,5% 分配给平衡器流动性引导池(LBP)。

交易量:7 月 19 日交易量为 2.63 亿美元。

投资机构:Ascensive Assets、Divergence Capital、NGC Ventures、CMS Holdings、Hypersphere Ventures、Original Capital、DeFi Alliance 等。

项目优势:

采用 L2 网络进行质押和交易,实现 0gas 交易;

创新的点对池机制提升交易的公平性;

支持多链资产转移、多币种质押。

合成资产

UMA 创始人 Hart Lambur 把区块链合成资产分为四种类型:Stablecoin 或与 Stablecoin 相关的合成资产、与加密货币相关的合成资产、与大宗商品、股票等相关的合成资产、未知合成资产。合成资产代表项目有 UMA、Synthetix、Mirror Protocol 等。本文将介绍合成资产龙头 Synthetix。

Synthetix

简介:Synthetix 是目前以太坊 DeFi 生态最知名的合成资产协议,最早是类似 DAI 的稳定币项目 Havven,2018 年底更名并转向合成资产赛道。

Synthetix 主要拥有两个产品,一是用于交易合成资产的 Synthetix.Exchange,二是允许 SNX 持有者铸造和销毁合成资产的 DApp Mintr 。Synthetix 目前支持合成法定货币、加密货币和大宗商品等资产类型,接下来还计划支持合成股票、期货、杠杆等产品。

代币:Synthetix 治理代币为 SNX,发行总量为 215,258,834,SNX 代币市值为 3 亿美元。

交易量:7 月 19 日交易量为 2.04 亿美元。

投资机构:Paradigm、Coinbase Ventures、IOSG 等。

项目优势:Synthetix 发展时间长,在潜力赛道合成资产赛道上属于头部项目。Synthetix 合成法币、加密货币、大宗商品等资产类型,利用 Chainlink 喂价,将链下资产引入链上,扩展了 DeFi 和 Web3 的玩法。

期权协议

期权被广泛用于套保和对冲风险的场景中,交易者根据其对于市场的判断买入/卖出看涨期权和看跌期权。去中心化期权协议中,代表项目有 Opyn、Lyra,本文将介绍 Opyn。

Opyn

简介:Opyn 是基于以太坊的去中心化期权协议,于 2020 年 6 月上线主网。Opyn 期权产品是和传统金融领域的期权类似的 T 型报价期权,只能按照固定的交割时间、行权价来购买或出售期权。

Opyn v2 版本包括提高保证金利用率、到期时自动行权的货币期权、无乘数看涨期权、以现金结算的欧式期权、允许将收益性资产(例如 cToken、aToken、yToken)用作抵押品并获得收益、无需抵押品的闪电期权铸造、运算符功能(允许用户将其保管库的控制权委派给第三方智能合约)、使用预言机结算期权价格等。

投资机构:Paradigm、Dragonfly Capital、1kx 等。

项目优势:Opyn 专注于去中心化期权,推出一系列开发者工具,帮助开发者利用工具创建应用,不断扩展 Opyn 生态。Opyn 生态扩展,提升 Opyn 与其他 DeFi 的可组合性,增加可用功能。

利率衍生品

利率衍生品是一种损益以某种方式依赖于利率水平的金融创新工具,包括远期利率协议、利率期货、利率期权、利率互换等产品。代表项目有 Divergence、Pendle、Prism。本文将介绍去中心化波动率衍生品平台 Divergence。

Divergence

简介:Divergence 是去中心化波动率衍生品平台,其第一个产品是 AMM 的二元期权市场,标的覆盖广泛的底层资产价格、利率和抵押收益率。用户可以使用任意可替代代币(包括其他协议发行的 DeFi 资产)一步完成铸造和播种,可以选择期权执行价格和到期周期创建市场。

Divergence 旨在提高链上期权市场的组合性、持续性以及资金使用效率,创建金融风险管理和增长收益。

代币:Divergence 的治理代币是 DIVER,总量 10 亿枚,分配比例为融资 18%,社区奖励 34%,储备 20%,生态基金 10%,开发 15%,流动资金 3%。代币持有者可参与治理,参与平台的参数修改,通过平台交易活动情况获得平台分红。

投资机构:Mechanism Capital、Arrington XRP Capital、KR1 等。

项目优势:Divergence 在流动性和资本效率上具有一定的创新点。

Divergence 通过流动性资金池自动展期来解决市场连续性问题,降低了流动性提供者在智能合约环境中管理到期问题的成本,同时也保障了自身流动性的持续性。这也就意味着这类产品可以实现持续的市场价格发现,并为未来推出波动性指数和指数衍生品提供了可能。

Divergence 支持使用任何同质化代币铸造期权,并且抵押资产并不一定得是期权的标的资产,一定程度上提升资本效率。

Staking 协议

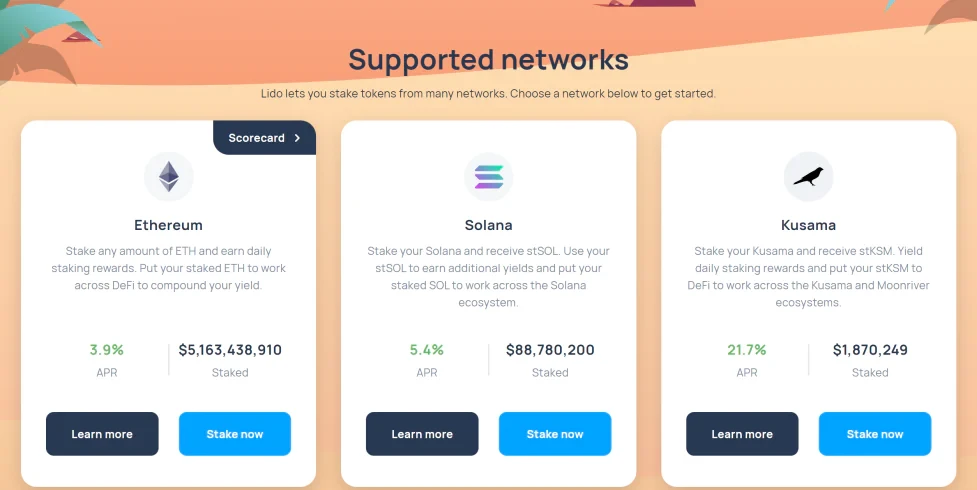

Staking 协议的出现为用户提供流动性解决方案。去中心化 Staking 协议让用户通过中间层进行 Staking(质押),由中间层发行对应抵押资产的凭证(如 Lido 发行的 stToken),该凭证在获取质押收益的同时,还能在市场上交易、流通。

代表项目有 Lido、Bifrost。本文将介绍 ETH2.0 Staking 协议 Lido。

Lido

简介:Lido 是去中心化流动性质押协议,为节点质押提供流动性解决方案。

以 ETH 质押为例,用户将 ETH 存入 Lido 的智能合约,智能合约会将其给到 DAO 挑选的节点运营商进行 Staking,用户的资金由 DAO 来办理,节点运营商不会直接访问用户的质押物。

用户在存入 ETH 后以 1:1 取得对应质押凭证 Token stETH,用户可以将其出售或用于各类 DeFi 项目中,通过在其他 DeFi 协议中使用 stETH 获得额外收益。

代币:Lido 的治理代币是 LDO,总量为 10 亿枚。通过持有 LDO 代币,可以在 Lido DAO 中获得投票权。

锁仓量:7 月 19 日数据,Lido 锁仓量约为 66.5 亿美元

投资机构:a16z、Coinbase Ventures、三箭资本、Paradigm 等。

项目优势:Lido 主要有三方面的优势:

质押成本低;

Lido DAO 治理提升项目透明度;

支持多条链的资产质押,扩展用户选择空间。

赛道新生力量:Solana 生态衍生品协议、L2 衍生品协议

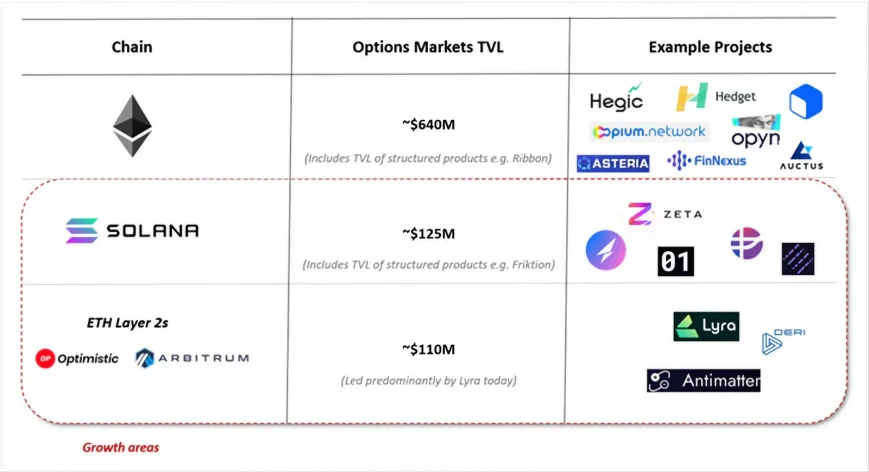

Jump Crypto 在年初的报告中特别提到 Solana 和 L2 的衍生品市场,Jump Crypto 认为 Solana 和 L2 的衍生品市场是今年可捕捉的机会。

下图显示,以太坊期权市场锁仓量约为 6.4 亿美元,而 Solana 链上期权市场锁仓量为 1.25 亿美元,L2 期权市场锁仓量为 1.1 亿美元。

考虑到以太坊生态和 Solana 生态、L2 生态本身体量的差异,Solana、L2 衍生品市场的发展被 Jump Crypto 所看好。今年两个生态的衍生品市场确实迎来了显著的发展。

Solana 生态衍生品协议

Solana 生态衍生品协议以交易平台居多,在统计的 34 个去中心化衍生品交易平台中,有 5 个部署在 Solana 链上,分别是 Serum、01 Exchange、Hxro、Zeta Markets 和 Drift。

其中热度较高的是 Serum 和 01 Exchange,两者为 Solana 生态衍生品交易提供了比较全面的场景。

Serum 本身是去中心化衍生品交易平台,支持跨链、稳定币、打包代币、订单簿、期货交易,为用户提供快速、低成本的跨链交易体验。

Serum 门户网站显示,目前围绕 Serum 打造的生态已经初具规模。

Serum 生态中目前有 30 个应用,包括衍生品协议 Zeta、01 Exchange、Mango,用户可以通过 Serum 提供的端口进入这些项目进行交易。Serum 的赋能对 Solana 生态衍生品发展有一定作用。

01 Exchange 是今年 Solana 生态衍生品协议中的潜力新星。亮点包括:

跨链存款服务,支持 Ethereum、Solana、BNB Chain、Polygon、Avalanche、Oasis 等链;

计划支持超过 50 种 Token 作为抵押品;

借贷功能;

乘方永续合约能更好地聚集流动性;

支持多链的跨链资产转移、多币种抵押和借贷,满足了大部分用户的需求。乘方永续合约聚集流动性,提升资本效率,为衍生品交易提供了更多想象空间。

Solana 生态衍生品发展还得益于 FTX 和 Alameda 的支持,FTX 作为头部中心化衍生品交易所,SBF 做中心化衍生品和去中心化衍生品的思路是一脉相承的,为 Solana 生态衍生品带来用户和开发经验。

L2 衍生品协议

L2 衍生品协议数量在近两年呈现上升态势,除了以太坊生态衍生品协议迁移到 L2(例如 Synthetix、dYdX),在 L2 网络上出现了原生衍生品协议,比如 Arbitrum 上的 GMX、Optimism 上的 Pika Protocol、StarkNet 上的 ZKX。

据不完全统计,目前包括原生和迁移项目在内,L2 衍生品协议数量已超过 30 个。

L2 衍生品协议以交易协议、流动性协议为主,对于网络性能和 Gas 要求比较高,随着衍生品交易规模扩大,L2 是头部衍生品交易平台迁移的重要方向。

永续合约和期权是加密衍生品的核心增长点

永续合约的核心优势

上文提到,永续合约在加密衍生品交易量中的占比已经超过 50%,交易量远超其他衍生品。无论是头部 CEX 还是头部的去中心化衍生品交易平台都推出了永续合约交易。

永续合约的优势是相较于交割合约而言的,主要有以下三点:

永续合约的操作简单,不需要考虑交割和换仓等步骤,为投资者降低了专业性的投资门槛;

永续合约不存在交割时间,投资者可以长期持有永续合约以获得更高的投资收益;

永续合约价格与现货市场价格保持较高锚定,而交割合约价格偏离较大。

简而言之,更低的门槛、更高的潜在收益、与市场更高的相关性是永续合约的优势。

随着机构投资者进场,更贴近于传统金融市场的期权和期货交易更容易受到他们的欢迎,这是永续合约在当下加密金融市场获得更多使用的核心因素。

期权是对冲加密风险的利器

加密市场波动性较大,期权是投资者在基于对未来市场变化判断的基础上的投资工具,投资者购买、出售看涨/看跌期权,能够有效对冲加密市场的风险,并从中获得额外的收益。

The Block 数据显示,6 月 BTC 和 ETH 期权交易总量达到 294.4 亿美元。其中 BTC 期权交易量 186.4 亿美元,ETH 期权交易量为 108 亿美元。

中心化期权平台在期权市场占绝对主导地位,Blofin 在今年的文章中对中心化期权平台进行对比。

去中心化期权平台扩展了期权的玩法,目前在去中心化期权平台中已有的期权类型包括欧式期权、美式期权、二元期权、永续期权和类期权产品。

期权产品提供更多低门槛、带有收益的玩法有助于在熊市中吸纳用户,期权产品有望在熊市中得到上升空间。

衍生品赛道的优势和发展趋势

衍生品赛道的优势

衍生品种类具有丰富性,有效对冲投资风险

基于代币的衍生品种类包括永续合约、期货、期权、合成资产、利率衍生品、Staking 产品、预测市场等。投资者可以根据投资需求、市场状况、衍生品收益率选择合适的衍生品。

衍生品增加了投资者对于加密资产的需求,加密世界的玩法不仅限于现货交易。加密衍生品市场将传统金融世界的玩法引入加密领域,有助于将加密领域和华尔街更好地联系起来。

除了增加加密领域的玩法,使用加密衍生品能够有效对冲加密市场的风险。例如,用户可以根据自己对市场的判断交易看涨/看跌期权。用户可以使用与传统金融世界相关的合成资产(如法币相关合成资产、证券和大宗商品相关合成资产),进行多元化投资配置,从而对冲风险。

可组合性的想象力

DeFi 应用一大亮眼的设计就是其可组合性,去中心化衍生品协议通过 DeFi 的可组合性,提升资本效率和流动性。

去中心化衍生品协议中常见的设计有质押、流动性池、利率、合成资产等,去中心化衍生品之间通过合作的方式扩展功能,在升级迭代中增加新的功能,为用户提供更多交易和获得收益的选择。

衍生品交易体量和用户需求上升

6 月加密衍生品交易量达到 2.75 万亿美元,占总交易量的 66.1%,加密衍生品交易量下降程度小于同期现货交易量下降程度。侧面说明加密衍生品交易是当下的硬需求,对冲风险、增收等特性帮助其在熊市保持较高的交易体量。

衍生品市场目前呈现出中心化和去中心化平台齐发力的状态。中心化衍生品交易平台中,有交易平台日交易量突破 100 亿美元,而去中心化衍生品交易平台中,dYdX 和 Kine Protocol 日交易量突破 1 亿美元。随着去中心化衍生品玩法逐渐增多,除了永续合约,期权、合成资产、利率产品和 Staking 产品的用户量也在提升。

交易量提升、用户需求逐渐分散化、玩法多样化是目前衍生品市场发展的优势。

发展趋势:功能更多、更完善的衍生品协议将更具冲击力

从衍生品赛道的项目类型分布来看,衍生品交易平台占据主导地位。而衍生品交易平台将与其他类型的衍生品协议合作,丰富用户的交易体验。

Solana 生态衍生品交易平台 01 Exchange 就是很好的例证。其亮点包含了衍生品发展的几个趋势:跨链、支持更多币种和公链、集成多种功能、提升资本效率和流动性。

用户更加关注衍生品协议的使用体验、衍生品对市场的对冲效果、衍生品的资本效率,因此衍生品赛道项目将从完全去中心化、功能聚合、优化用户体验等方向开发迭代。

衍生品赛道存在的问题

去中心化衍生品平台交互量偏少

目前衍生品赛道的交易平台中,中心化交易平台占主导。前文提到,头部中心化衍生品交易平台的日交易量是 dYdX 的 8 倍以上。而 dYdX 在去中心化衍生品交易平台中,交易体量远远领先于其他平台。

除了 dYdX 和 Kine Protocol,其他去中心化衍生品交易平台近期日交易量均低于 1 亿美元。在交易量和用户量方面,中心化衍生品交易平台占据绝对优势。

虽然去中心化衍生品协议的种类和玩法更多,协议开发者力求更好的资本效率,但是用户依然集中于中心化交易平台和少数去中心化平台。

清算风险

不久前,stETH 暴跌加速三箭资本的崩盘,阐释了衍生品存在的清算风险。市场整体低迷的情况下,衍生品中使用的杠杆、DeFi 可组合性带来潜在的风险因素。衍生品属于加密市场的一部分,加密市场的波动对于衍生品项目而言是机遇和挑战并存,使用衍生品对冲市场风险需要一定的门槛以及对加密市场的理解。