原文作者:ROUTE 2 FI

原文编译:深潮 TechFlow

大家好!

如果你在寻找空投、收益或积分计划,这里有一些可能有潜力的 DeFi 协议,让我们一起来看看。

以下是一些具有未开发潜力的 DeFi 协议,包括收益、空投等机会,今天你可以探索这些协议。它们涵盖了不同网络的潜在项目,无论是 EVM、非 EVM 还是 Cosmos,涉及广泛的 DeFi 领域,如衍生品、收益、去中心化交易所 (Dex) 等。这些项目因其显著的支持和收益机会而被突出显示,但本文不构成财务建议,请务必在互动前进行自己的研究。

让我们开始吧:

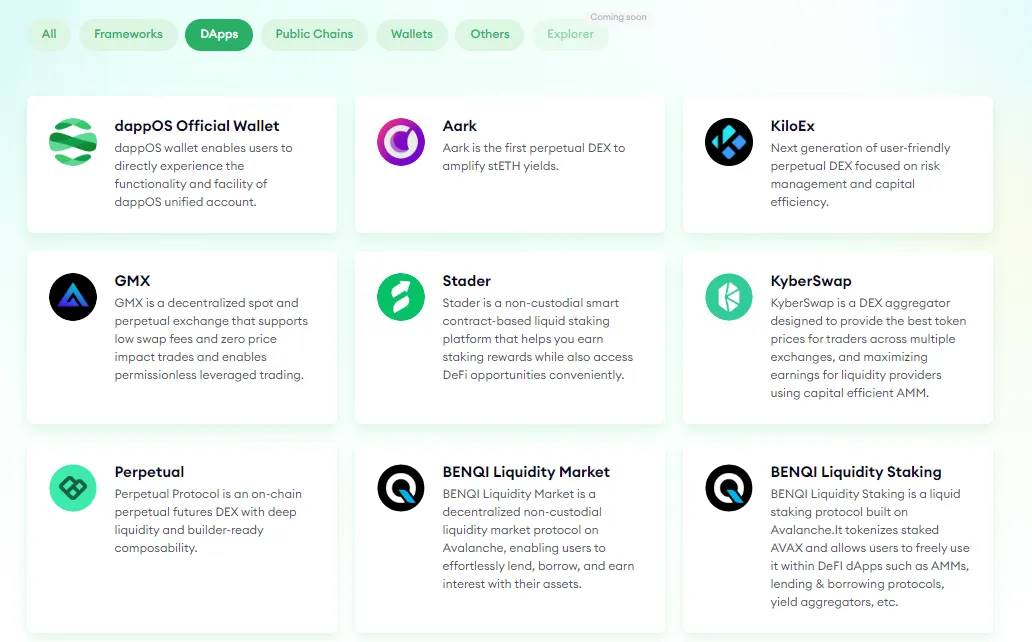

1.dAppOS

dAppOS 是一种意图执行平台,通过创建一个双边市场,使区块链和 dApp 以意图为中心。dAppOS 的独特之处在于它使与 dApp 的交互变得无缝、用户友好且节省时间。想象一下,你需要在 Arbitrum 上用 100 USDC 进行 GMX 交易,但你的资金分布在不同的链上: 50 USDC 在 Arbitrum, 30 USDC 在 BNB 链, 20 USDC 在以太坊。你需要桥接这些资金,花费时间和燃气费将资金转移到 Arbitrum 上进行交易。这时,dAppOS 登场了,只需点击一下,所有资金将在几分钟内可用在 Arbitrum 上,你不需要担心分配,也不需要担心用作燃气费的特定 Token,所有这些都通过其界面完成,可能保护用户免受智能合约风险。dAppOS 还拥有一系列知名投资者,如 Polychain、Binance Lab 和 Hashkey Capital,融资轮次为 1530 万美元,估值为 3 亿美元。dAppOS V2 已集成在永久合约交易所 (perp Dex) 如 GMX、KiloEX 中,你可以在他们的生态系统中查看更多 dApp。

据传 dAppOS V3 将与代币生成事件 (TGE) 一起推出,但目前关于 dAppOS 的讨论并不多,甚至我找到的最后一个关于它的帖子可以追溯到去年,浏览量不到 10 万。

我与生态系统中的一些 dApp 进行了互动,但一个小技巧是关注生态系统中新推出的 dApp,因为他们几乎为每个新集成推出奖品活动。一个很好的例子是最近与 Aark 集成后结束的 5 万 Arbitrum 交易竞赛。

2.Symbiotic

在 Eigenlayer 成功之后,作为再质押领域的领军者,拥有超过 180 亿美元的总锁仓量 (TVL),竞争对手如 Karak 迅速崛起,在短时间内达到了超过 10 亿美元的 TVL。而这个领域的新秀 Symbiotic 采用了不同的方法和技术,试图在该领域中脱颖而出。Symbiotic 是无许可和模块化的,这使得任何协议都可以为其 Token 启动原生质押,以增加网络安全性。Symbiotic 的核心合约是不可升级的(类似 Uniswap),这减少了治理权力,即使团队离开,协议也能继续运行。更重要的是,它支持来自任何链的多资产,使其比仅支持 ETH 及其衍生品的 Eigenlayer 更加多样化。Symbiotic 完成了由 Paradigm 和 Cyberfund(由 Lido 创始人 Konstantin Lomashuk 创立的公司)共同领导的 580 万美元融资轮次,因此 Paradigm 和 Lido 资助 Eigenlayer 竞争对手的传言是真的!

根据 Blockwork 对 Symbiotic CEO Misha Putiatin 的采访,他表示“主网将在夏末前后上线一些网络”:我们可以推测它将与代币生成事件 (TGE) 一起推出,这意味着 Symbiotic Token 将在 $Eigen 可交易之前上线,可能会从现有的 Eigenlayer 手中抢走再质押的叙事。更有趣的是,Symbiotic 正在进行一个积分计划,但存款上限已达到,解决方案是引入另一个项目 Mellow——一个建立在 Symbiotic 之上的流动性再质押协议 (LRT),类似于 Renzo 和 Etherfi 之于 Eigenlayer。你可以同时赚取 Mellow 和 Symbiotic 的积分。Pendleintern 有一个很好的帖子介绍了如何通过在 Pendle 上存款最大化收益:

第二种方法是在解除上限时将 $mETH 存入 Symbiotic,这在 Methamorphosis 活动中每天给 5 倍的奖励,用于即将推出的 Mantle 流动性再质押 Token ($cMETH) 治理 Token $Cook,同时赚取 Symbiotic 积分。

3.Elixir

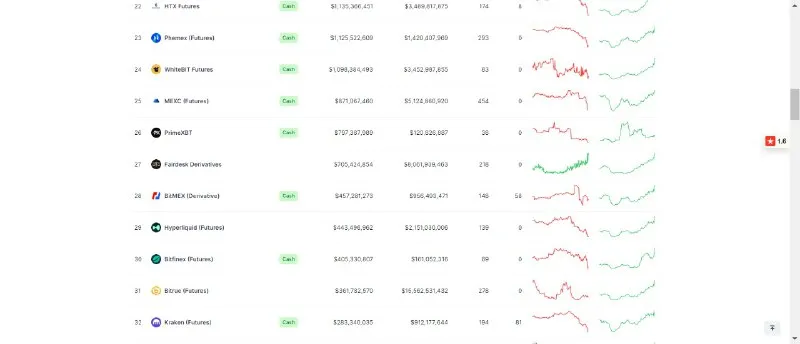

去中心化订单簿交易所 (Orderbook Exchange) 落后于中心化交易所 (CEX) 的原因之一是流动性。即使是按交易量计算的最大衍生品交易所——Hyperliquid 排名第 29 ,未平仓合约 (OI) 为 4.4 亿美元,相比之下,撰写本文时 Binance 的 OI 为 150 亿美元。

项目吸引流动性的常见不健康做法是空投计划,这只会吸引短期资金,空投撸毛党在获利后将资本转移到另一个协议,或者依赖一群 KOL 推广他们的交易所等。这时,Elixir 出现了——Elixir 本质上是一个模块化的 DPos 网络,旨在为订单簿交易所提供流动性支持,该网络作为关键的基础设施,使交易所和协议能够轻松地为其订单簿启动流动性。Elixir 既有利于流动性提供者 (LP) 也有利于交易者,LP 通过订单簿交易所激励计划赚取奖励,而交易者则受益于交易所可以提供的更紧的买卖价差。这不是另一个 Uniswap 的分叉,截至 5 月的最后报告,他们为 DeFi 订单簿交易所提供了 40% 的总流动性,与 Hyperliquid、Dydx 等行业领导者建立了合作关系。

他们还从 Hack VC、Arthur Hayes(今年还资助了另一个执行良好的空投项目和 PMF–Ethena)筹集了总计 1760 万美元,估值为 8 亿美元。

主网预计在 8 月上线,为此,他们正在进行一项名为 Apothecary 的活动。用户通过在广泛的可用池中提供流动性赚取“药水”。有三种策略可以用来赚取奖励,首先是在主网上锁定 ETH 直到 8 月网络上线,这将给予 50% 的奖金,其次是通过有序量子计划存款以赚取由 Elixir 支持的“契约”,最后是在 discord 上保持活跃。

4.Mitosis

随着链和协议数量的激增,普通流动性提供者 (LPs) 面临着重大瓶颈。你需要不断关注新闻以找到最佳收益,当从一个链转移资产到另一个链时会遭受损失,大多数 LPs 被困在一个模糊的积分系统中,无法准确计算奖励。Mitosis 通过引入一种新颖的流动性模型——生态系统拥有的流动性 (EOL),解决了这个问题。EOL 使 LPs 和协议能够适应多链环境,并在不手动分配资金的情况下获得多链收益,同时提供了一个明确的奖励系统,使 LPs 能够选择最佳的可用选项。Mitosis 完成了由 Amber Group 和 Foresight Venture 领导的 700 万美元融资轮次。

他们正在进行的活动——Expedition 支持 Etherfi 流动性再质押协议 (LRT) weETH,存款后你可以获得质押年收益率 (APR) + 再质押 APR + Eigenlayer 积分 + Etherfi 积分 + Mitosis 积分。此外,在无代币的二层网络 (L2) 上存款,如 Scroll、Linea 和 Blast(第 2 季),也为未来的空投做好了准备。

该活动已吸引了超过 4.5 万名质押者,其中大部分是存款范围在 0-1 weETH 的小额质押者,存款超过 1 weETH 将使你进入前 3000 名。

5.Infinex

阻碍加密货币主流化的一些问题是糟糕的用户体验 (UX) 和新手面临的学习曲线。他们需要学习钱包、桥接、安全性等内容。Infinex 通过将去中心化生态系统和应用程序统一在一个类似于中心化交易所 (CEX) 的用户体验下,加速主流采用,专为 Web2 受众构建,同时保持完全去中心化。想象一个场景,新手不需要了解诸如交易、燃气费等加密术语,就能像在 CEX 上一样进行链上交易,但却是 100% 去中心化的,这就是 Infinex 正在构建的内容。Infinex 由以太坊 OG 项目 Synthetic 背后的团队构建,Synthetic 是一个持续排名前 10 的衍生品协议。虽然没有宣布任何融资,但根据 Blockwork 对 Synthetic 创始人 Kain 的采访,他已投资 2500 万美元用于构建 Infinex,这表明他对该项目的承诺和信心。

他们有一个正在进行的名为 Craterun 的项目,用户可以赚取“箱子”,但这不是你典型的存款和赚取积分的活动,而是有一个独特的转折。Kain 解释了这种方法的原因:

Craterun 是为期 5 周的最终活动(于 7 月 30 日结束),在前 10 天的首次活动中已筹集了超过 1 亿美元。500 万个箱子可供争夺,每个箱子有 50/50 的机会赢得 1000 个 Patron NFT、 5000 个 Patron 通行证和 500 万美元的奖池以及更多奖励。所以你不仅仅是在赚取箱子,而是在争取实际奖励。你可以存入 USDe、stETH、wstETH 和 ezETH 等资产,同时赚取两种奖励。

6.Hyperlane

Hyperlane 是为模块化区块链堆栈构建的第一个通用互操作性层。与其他互操作性协议(如 Wormhole 和 Layerzero)不同的是,后者仅支持 EVM 和非 EVM(如 Solana),而 Hyperlane 支持 EVM、非 EVM 以及 Cosmos 区块链(如 Tia、Inj 等)。更重要的是,Hyperlane 允许任何人在任何区块链环境中无许可地部署,使得这些链能够在 Hyperlane 部署的其他链上无缝通信。Hyperlane 获得了包括 Circle 和 Kraken Venture 在内的知名投资者的支持,融资超过 1800 万美元,但估值尚未公开。

互操作性和桥接协议在 DeFi 领域表现优异,因为它们具有实际的产品市场契合度 (PMF) 并且能够盈利。一个最近的例子是 Wormhole,它分布广泛,即使 Layerzero 面临反对声时,仍然是撸毛党的好选择。受到这些成功的启发,我相信 Hyperlane 也会沿着相似的轨迹发展。为了最大化收益,你需要采取与大多数人相反的策略:大多数人专注于 EVM 到 EVM 的交易,而忽略了像 Tia 这样的 Cosmos 链。正如我们在 Wormhole 中看到的那样,与非 EVM 互动的用户在最终分配中得到了提升,这种情况可能会在 Hyperlane 中重现。你可以使用他们的官方桥 Nexus 在链之间转移非 EVM 资产(如 Tia),或者使用与他们的合作项目(如 Renzo, nautilus, forma)集成的桥,并完成正在进行的 Layer 3 任务。

7.Shogun

Berachain 是 2024 年最受关注的项目之一,被认为是以 memecoin 为中心的项目,如 Solana。目前 Berachain 处于测试网阶段,我相信主网将经历代币部署的激增,这是由于这种普遍的看法。去中心化交易中一个非常关键的工具是 Telegram 机器人,因为它们使得快速交换和启动操作变得轻而易举,而相对于普通的去中心化交易所 (Dex) 用户体验 (UX),它们相对较慢且效率低下。Shogun 正在构建一个以意图为中心的平台,能够将订单广播到任何区块链进行处理,首先从 Berachain 开始。这个平台是链间的聚合层,通过其直观的 Telegram 机器人消除了多个交换用户界面的需求。Shogun 获得了 Binance 未公开的资金轮次,以及由顶级投资者 Polychain 领导的 690 万美元融资。

他们正在等待 Berachain 主网上线后开始运营,目前除了在他们的 Discord 上参与未来可能的角色外,还可以加入他们的 Telegram 测试版。

8.Infinity Pool

根据 Binance Lab 去年的报告,交易者由于易受操纵的漏洞,在与预言机相关的交易所损失了高达 8.92 亿美元。攻击者通过在目标 dApp 上推高低流动性代币的价格,然后将其膨胀的代币交换为其他代币来获利。

想象一个去中心化交易所,提供任何资产的无限杠杆,没有清算,没有对手风险,也不依赖预言机,这就是 Infinity Pools 正在构建的突破。它建立在 Uniswap V3 上,具有集中流动性,通过利用流动性提供者 (LP) 的头寸作为信用来源,资产的偿还可以用任何 LP 资产进行。他们得到了著名投资者如 Dragonfly、Coinbase Venture 和 Wintermute 的支持。Infinity Pools 也是 Blast Bang Bang 竞赛的获胜者。虽然主网尚未上线,但你可以在 Twitter 和 Discord 上开启通知以获取未来的更新。

今天就到这里了,希望你喜欢这篇文章。